RCIの設定方法から、利益を出すための活用法まで、まとめて知りたいを思ってはいませんか?

買われすぎ・売られすぎを判断できるオシレーター系の指標であるRCI。

活用するためにも、自分でRCIの設定をカスタマイズしなければなりません。

間違った設定をしてしまえば、せっかく分析したとしても利益につながらないどころか、むしろ損をしてしまう可能性があります。

RCIを使いこなすためにも、正しいRCIの設定方法を押さえておきましょう。

そこで今回は、RCIの設定方法から実際に利益を出すための活用方法までを徹底解説。

アジア最大の投資塾である「株塾」を運営する私たちが、株のプロとしてRCIの設定についてお伝えします。

RCIと合わせて使える指標・テクニックについてもまとめていますから、ぜひトレードの参考にしてくださいね。

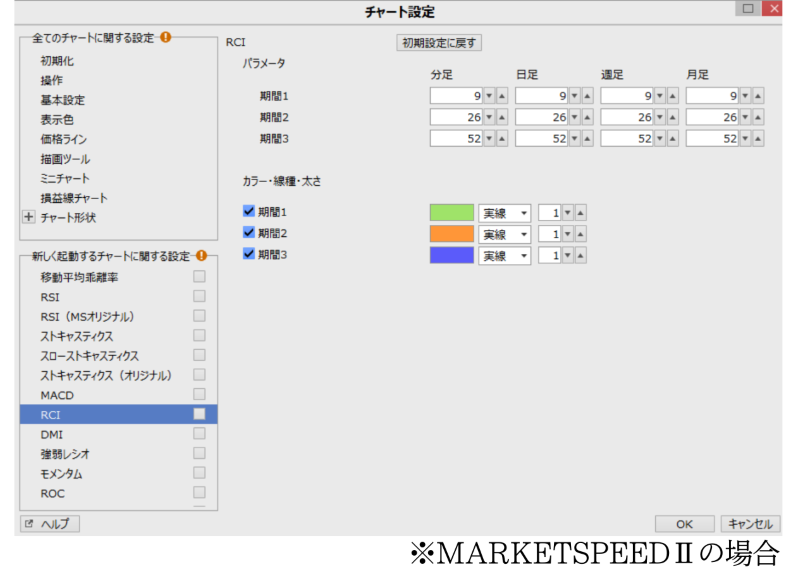

RCIの設定は9・26・52日がオススメ

RCIの設定は、9・26・52日がオススメです。

基本的に3本分設定ができますから、上記の日数で設定しておきましょう。

多くの投資家が採用している数値

9・26・52日の設定がオススメである理由は、「多くの投資家がその値で設定しているから」です。

株価の動きを分析するときは、いつも投資家たちの心理が関わってきます。

株価が上がるときは、それだけ投資家たちの心理が強気に出ていることを示しますよね。

分析をするうえで、「多くの投資家たちと同じ視点を持つ」ことが重要になるわけです。

9・26・52日の設定をすることで、多数派の投資家たちがどう考えているかを分析しやすくなるわけですね。

相場が変化しやすい日数

「9・26・52」という数字は、相場がそれくらいの期間で変化しやすいことから選ばれています。

9日かけて上昇、9日かけて下降といった考え方ですね。

相場流でも、「9の法則」というものがありますから、気になる方はぜひ参考にしてみてください。

【相場流株技術用語】9の法則とは?忘れがちな株技術をあらためてチェック

9・26・52日RCIそれぞれの役割

RCIの9・26・52日それぞれの持つ役割を理解しましょう。

そのうえで3本がどうなっているかを見れば、買い時・売り時を判断しやすくなります。

短期・中期・長期のRCIとして、見るべきポイントは変わってきますよ。

9日設定の短期RCIで売買のタイミングを判断

9日設定の短期RCIでは、売買のタイミングが判断できます。

短期のため、株価の変動に敏感に反応していることがわかりますね。

反応が早いからこそ、いつエントリーするかの参考にできるわけです

RCI80%以上で買われすぎ、-80%以下で売られすぎであると判断できます。

特に±80%から戻るタイミングで売買すると、利益を狙いやすいです。

26日設定の中期RCIでトレンドの分析

26日設定の中期RCIでは、トレンドの分析ができます。

中期RCIとして、「80%以上であれば上昇トレンド」「-80%以下であれば下降トレンド」として分析できるわけですね。

±80%から戻ってくるタイミングで、トレンドが切り替わる可能性は高くなると判断できます。

52日設定の長期RCIで相場を俯瞰

52日設定の長期RCIで、相場を俯瞰してとらえることができます。

「相場全体が上昇下降どちらに向かっているのか」を判断するのが長期RCIです。

中期よりもより大まかな視点であり、短期中期で一時的に100%に近くなっていたとしても、長期RCIが-80%以下であれば、短期中期のRCIもマイナスへと振れるかもしれないと考えられます。

RCI3本の活用タイミング

RCIは3本とも表示させてみていくのがオススメです。

線の交差や形状で、チャートと同じように分析していけます。

RCI3本がどういう形になった時に、トレードに役立てていけるのかを見ていきましょう。

9日と26日RCIが交差する

9日と26日RCIが交差したときは株価が変動するタイミングです。

52日RCIが天井に張り付いているのであれば、全体としては上昇の相場ですから、26日のRCIを9日のRCIが追い抜く形で交差すると株価上昇の可能性があります。

上図でいえば、上昇トレンド中の押し目買いができるわけです。

逆に52日RCIが底に張り付いていれば、株価下落の可能性があるわけですね。

その際には、26日RCIを上から下に9日RCIが交差します。

変動の際には、9日RCIも価格と連動して同じ向きになっていることもポイントです。

26日RCIが上から下へ52日RCIに交差する

26日RCIが、52日RCIを上から下にかけて交差したとき、株価が下落するタイミングと判断できます。

保有している銘柄であれば、手仕舞いのタイミングといえますね。

短期の9日RCIも一気に下降していることから、株価下落の可能性が高かったとわかります。

上図であれば、高値圏で張り付いていた52日RCIの上から下へと26日RCIが交差することで、上昇トレンドの終わりを告げているとも読み取れます。

3本とも天井か底に張り付いている状態から9日RCIだけ変動する

RCIが3本とも天井・底に張り付いている状態から、9日RCIだけ変動した時は、大きくトレンドが変わるタイミングです。

上図では、3本が底に張り付いて下降トレンドを形成しているところから、9日RCIだけが上昇していき、上昇トレンドへと切り替わっています。

9日RCIが上昇し始めたタイミングで買いを入れれば、大きな利益を狙える可能性があるわけですね。

数本が天井に張り付いている状態から9日RCIが天井から下落して再び上昇する

数本が天井に張り付いている状態から、9日RCIが天井から下落して再び上昇したときは、買い時であるといえます。

株価上昇中の一時的な下落を示しており、いわゆる押し目買いができます。

追加で買いを入れていけば、更なる利益を狙えるわけですね。

数本が底に張り付いている状態から9日RCIがそこから上昇して再び下落する

数本が底に張り付いている状態から9日RCIがそこから上昇して再び下落していれば、株価は下落トレンド継続中であることがわかります。

空売りであれば、追加したいタイミングといえますね。

9日RCIが一時的に上昇するものの、全体的なトレンドは変わらないために再び底へと落ちているわけです。

両建ての手法を徹底解説!リスクを減らしつつ利益を増やすための極意

RCIと合わせて使える指標・テクニック

RCIだけでなく、他の指標やテクニックを使うことで、分析の精度はより上がります。

さまざまな視点から株価変動を見極め、エントリーポイントを考えていきましょう。

移動平均線

移動平均線と組み合わせることで、よりトレンドを意識して分析することができます。

上図であれば、長期の移動平均線よりも株価が下で動いている状態ですね。

すなわち下降トレンドとして判断でき、そのうえでRCIも中期・長期ともに底に張り付いている状態ですから、下降トレンドの信ぴょう性はさらに高まると考えられます。

株価が長期移動平均線より上にあるのか下にあるのか、また上向きか下向きかで、RCIでのトレンド分析をより強化できますよ。

【プロ直伝】移動平均線の最適な設定値とは。設定変更の方法についても解説します

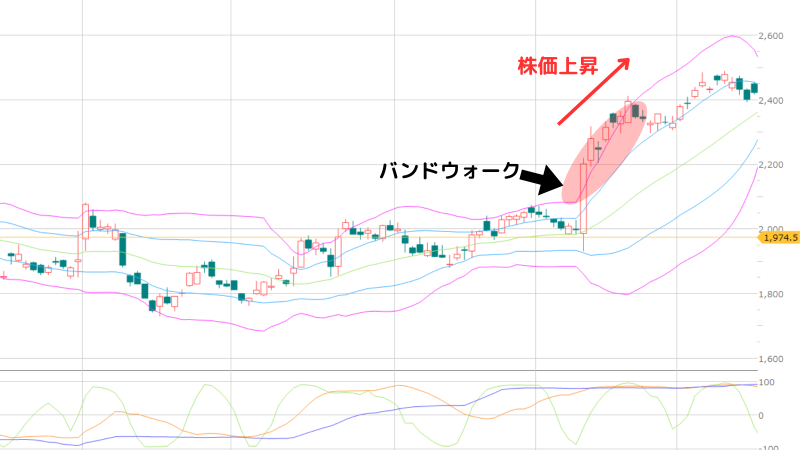

ボリンジャーバンド

ボリンジャーバンドのなかでも、バンドウォークが発生しているとトレンドが発生していると判断できます。

RCIでのトレンド分析に加えて、バンドウォークが発生していればより信ぴょう性は高まるわけです。

上図であれば、バンドウォークが発生している中で「RCIが数本天井に張り付いている状態で、短期RCIが動いている」状態です。

短期RCIだけが下がってから上昇していますから、上昇トレンドは継続中であり、押し目買いのタイミングといえますね。

バンドウォークとは?順張りで利益を出せるようになる見極め方を解説

【相場流】下半身

下半身は、相場流の技術の一つで、「5日移動平均線を陽線のローソク足が半分以上上に飛び出している」状態を指します。

株価上昇を示すシグナルであり、RCIと照らし合わせることでより強力なシグナルとして読み取れます。

実際に26日RCIを下から上にかけて9日RCIが交差しているタイミングで、下半身も出現していますよね。

その後、株価は上昇しています。

【相場式株技術用語】下半身・逆下半身とは?株初心者にもわかりやすく解説します

まとめ

RCIは、売買のタイミングやトレンドを見極める際に役立つテクニカル指標です。

9・26・52日での設定がオススメであり、3本表示させておくと分析しやすくなっています。

チャートの形を分析する際には、RCIも組み合わせて分析するとよりトレードの選択肢も広がるでしょう。

利益を積み重ねていくためには、RCIだけでなく、他にもさまざまな株の技術が必要です。

私たちが運営している株塾では、ローソク足と移動平均線を中心としたシンプルかつ強力な技術が学べます。

気になる方は、ぜひ株塾の無料講座をチェックしてみてくださいね。

株の勉強は絶対にやるべき!オススメ勉強ステップや失敗しないためのコツ

著者プロフィール

根本 卓(株塾・インテク運営責任者)

1年間勉強・練習後に2013年から株式投資を運用資金30万円から開始。

地道に続け、7年後に月500万円の利益を出せるように。

その経験を活かし、株塾サービスに反映・インテク記事を書いています。