相対性理論を発見したことで有名な、理論物理学者のアインシュタイン。

彼は、複利効果を「人類最大の発明」と呼んだといわれています。

とはいえ、投資に慣れていないと、複利がどのようなもので具体的に何が良いのかわからないものです。

何となくすごいとわかっていても、その中身は詳しく知らないという方も多いのではないでしょうか?

アジア最大の投資塾である「株塾」を運営している私たちが、投資信託で効率良く資産を増やすために欠かせない複利について徹底解説します。

投資信託の複利やその効果について興味がある方は、ぜひ参考にしてくださいね。

ジョン・F・ナッシュ・ジュニアとは?1994年ノーベル経済学賞受賞者とその理論

投資信託における「複利」とは

投資信託における複利とは、「利益がさらに利益を生む効果」のことです。

具体的にいうと、投資で得た利益をそのまま投資し続けることで、次に得る利益が元本だけでなく、過去の利益にも基づいて計算される仕組みです。

これによって、長期間にわたって投資を続けると、最初の元本だけでなく利益そのものも大きく成長します。

投資信託の人気ランキングに潜む罠とは?選ぶ際に気をつけるべきポイント

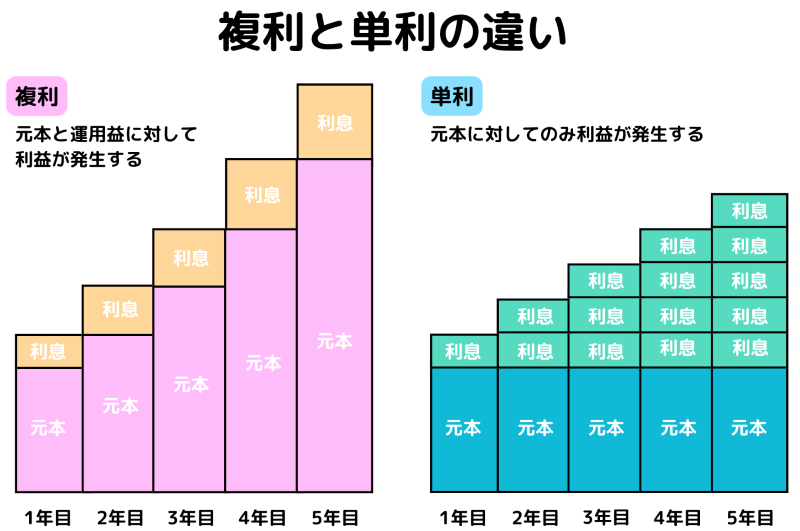

単利との違い

運用の利益の計算方法には、複利のほかに単利があります。

下記の図は、複利と単利の違いを表しています。

複利は元本と運用益に対して利益が発生するのに対し、単利は元本に対してのみ利益が発生する計算方法です。

複利と単利は下記の式で計算します。

複利:元利合計=元本×(1+年利回り)運用年数の累乗

単利:元利合計=元本×(1+年利回り)×運用年数

単利の場合、同じ利率で運用すると運用益は常時一定の金額となります。

一方、複利は元本が増えていくために、運用益も増えていきます。

【20代でのiDeCo加入率は約0.8%!】それでもiDeCoを始めるべき?

複利運用の「72の法則」とは

「72の法則」とは、複利運用で投資したお金が「何年で2倍になるか」を計算するためのものです。

この法則を使うことで、年利率が分かっていれば投資がどのくらいの期間で2倍になるかをすぐに見積もることができます。

公式は、「72÷年利(%)=資産が2倍になる年数」です。

たとえば、年利5%で運用している場合、72の法則を使うと72÷5=14となり、14年で元本が2倍になると計算できます。

これをさらに続けて運用すれば、次の14年でまた資産が2倍になるというように、長期的な資産形成が加速していきます。

資産運用はプロに任せるべき?自分で運用するメリットとデメリットも解説

複利と単利 それぞれの資産の増え方シミュレーション

元本(初期投資額)100万円、年利5%、運用期間30年と仮定して、複利と単利でどのように資産が増えるか比較します。

| 年数 | 複利(万円) | 単利(年数) |

|---|---|---|

| 0 | 100.0 | 100.0 |

| 1 | 105.0 | 105.0 |

| 2 | 110.25 | 110.0 |

| 3 | 115.76 | 115.0 |

| 5 | 127.63 | 125.0 |

| 10 | 162.89 | 150.0 |

| 15 | 207.89 | 175.0 |

| 20 | 265.33 | 200.0 |

| 25 | 338.64 | 225.0 |

| 30 | 432.19 | 250.0 |

結果、単利では30年後に資産は250万円(元本の2.5倍)になる一方、複利では30年後に資産は約432万円(元本の約4.32倍)となりました。

単利では毎年一定額の利益しか得られませんが、複利では利益が再投資され、時間が経つほど加速度的に資産が増えていきます。

複利の効果により、長期運用するほど資産が大きく成長することが明確です。

複利運用なら資産が雪だるま式に増える!株式投資で利益劇的に増やす秘訣

複利を活用する方法

投資信託でより大きな複利効果を享受するには、3つのポイントがあります。

- 長期で投資をする

- 分配金なしの銘柄を選ぶ

- 分配金再投資型の投資信託を選ぶ

詳しく解説していきます。

投資信託の人気ランキングに潜む罠とは?選ぶ際に気をつけるべきポイント

長期で投資をする

投資信託を始めて間もないうちは、複利と単利の運用益に大差はありません。

しかし、シミュレーションのように運用期間が長くなるにつれて差はどんどん大きくなります。

複利効果を享受するには、10年・20年単位と長期的に腰を据えて運用することが大切です。

つまり、できるだけ早く投資を始めた方がより長い期間運用することができ、効率的な資産の成長を見込むことができます。

新NISAやiDeCoなどの制度を活用して、10年・20年単位で長期投資を行いましょう。

投資信託を長期保有する際のデメリットとは?知っておきたいリスクやメリット

分配金なしの銘柄を選ぶ

投資信託は、分配金ありと分配金なしの2タイプです。

複利効果を得たい場合は、基本的に分配金なしを選ぶ必要があります。

分配金なしタイプは分配金が支払われませんが、その分の運用利益が自動的に再投資され、複利効果を得ることができます。

ただし、解約するまで投資信託の運用利益は受け取れませんので、この点は注意してください。

個別銘柄とは?初心者はインデックスとどちらを選ぶべきか徹底比較

分配金再投資型の投資信託を選ぶ

複利の恩恵を受けるには、得た利益をすぐに使わずに再投資することが大切です。

投資信託には、大きく分けて一定期間の運用益の一部を分配して投資家に払い出す分配金受取型と、運用益を分配せず再投資する分配金再投資型の2種類があります。

分配金再投資型は運用益を自動的に再投資するため、利益が利益を生む複利効果を狙うことができます。

運用中に分配金を受け取ることはできませんが、元本が増えるため、より効率的な運用を実現することが可能です。

また、分配金再投資型は分配金支払いによる基準価額の下落がないため、より高い運用効果を期待できます。

分配型受取型の詳細については、下記の記事で詳しく解説しています。

まとめ

元本に運用益を加えて再投資する複利は、元本のみを運用する単利に比べてより大きな運用成果を期待できる運用方法です。

投資信託においては、分配金再投資型を選ぶことで複利効果を狙いやすくなります。

複利効果の恩恵を受けるには、長期投資が向いています。

新NISAやiDeCoを利用して、毎月少額でもできるだけはやく投資信託を始めて、将来に向けた資産形成を行うことをおすすめします。

【初心者必見】資産運用の基本を学ぶ!正しい勉強方法とステップ解説

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。