PER(株価収益率)は、株価が1株当たり利益(EPS)の何倍で取引されているかを示す“倍率の物差し”です。

割安・割高の手がかりを素早く得られる一方で、利益の質や景気循環を無視すると誤解を招きます。

本記事では、PERとは何か、その計算方法、そしてどのように投資に活用できるかを解説します。

具体例を使ってわかりやすく説明していくので、ぜひ最後までご覧ください。

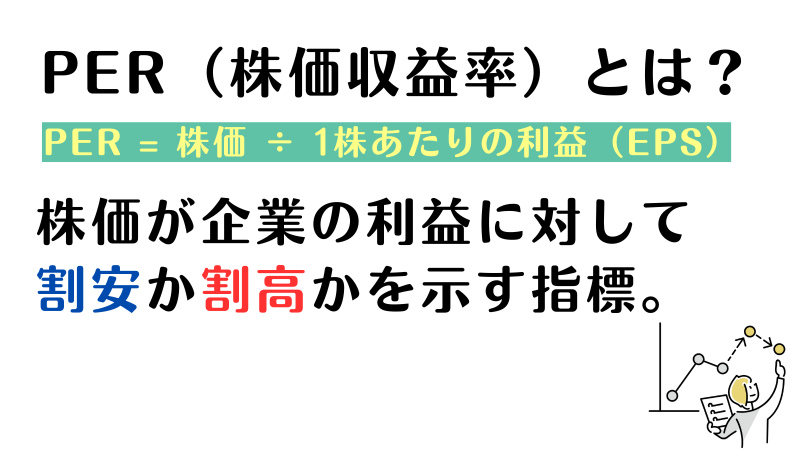

PERとは?株価収益率の基本を解説

株式投資に関して、企業の株価がその実際の価値と適切かどうかを判断するために、様々な指標が使われます。

その中でも「PER(株価収益率)」は、特に重要な基準の一つです。

PERは、株価と企業の利益のバランスを数値化するもので、この指標を利用することで、株価が割安なのか割高いのか簡単に判断できます

PERを理解することで、どの銘柄が最新株価に見合った価値を持っているのか、また今後予想が上昇する可能性があるのかを見極める手助けになります。

どのように判断して投資に活用できるかを具体的に解説しています。

株価と企業の利益(EPS)のバランスを測る指標

PERは企業の利益(EPS)と株価のバランスを測る指標です。

具体的には、企業の株価が、その企業の1株あたりの利益と比較して、割高または割安を示します。

株価が上昇しても企業が利益を上げていない場合、その株は「割高」と判断される可能性があり、逆に上昇しても企業が安定して利益が出している場合には「割安」とみなされることがあります。

このバランスは、株式市場での投資判断に大きな影響を与えます。

投資家はこのPERをもとに、その銘柄が最新価格で適正か、今後価値が上がる可能性があるかを判断します。

PERが低い場合、株価が上昇しやすい「割安株」と見られることが多く、逆にPERが高い場合は、すでに市場で評価されている「割高株」と見られることがあります。

株価と企業の利益(EPS)の関係とは?

株価と企業の利益(EPS)は、投資家が株を買うかどうか判断するときに重要な指標です。

株価は、現在その株が市場でどれくらいの値段で取引されているかを表します。

EPS(1株あたりの利益)は、企業が得た利益を発行している株式の数で割ったもので、1株ごとにどれくらいの利益を生み出しているかを示します。

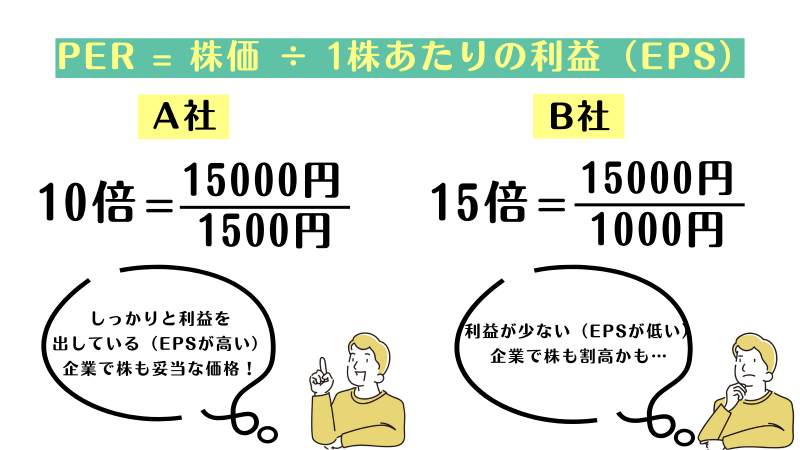

この関係は、株価が高くても企業がしっかり利益を出している場合(EPSが高い)なら、その株は「妥当な価格」と判断されることがあります。

反対に、株価が高いのに企業の利益が少ない(EPSが低い)場合は、その株が「割高」で、投資家が期待しすぎている可能性があります。

また、株価が低くても企業の利益がしっかりしている場合、その株は「割安」とされ、今後株価が上がるチャンスがあると考えられることもあります。

つまり、株価とEPSのバランスを見ることで、その株が現在の価格に見合った価値を持っているかどうかを判断できるのです。

株の勉強はなぜ必要?初心者におすすめのステップと失敗しないためのコツ

実際の数字を使ってPERを計算してみよう

PERの概念を理解したところで、実際に具体的な数字を用いて計算してみましょう。

PERの計算は非常にシンプルで、次の計算式を使います。

計算式:株価 ÷ 1株あたりの利益(EPS)

PERの計算式は以下の通りです。

PER=株価÷1株当たりの利益(EPS)

たとえば、ある企業の株価が「2,000円」、その企業の1株あたりの利益(EPS)が「100円」だったとしましょう。

この場合、PERは次のように計算されます。

PER=1,000÷100=10

この結果、PERが「10」という数値が得られます。

PERが20というのは、企業の利益に対して市場がその株を10倍の値段で評価していることを示しており、投資家はその株の価値を見極めるための重要な指標として使用します。

一般的には、この数値が低いほど「割安」、高いほど「割高」とされますが、数値の適正さは企業の成長性や業界の平均PERと比較して判断されるべきです。

実際の例でPERを計算する

具体例を使ってPERの計算を見てみましょう。

ある企業Bの株価が3000円、1株あたりの利益(EPS)が150円です。この場合、PERは次のように計算します。

PER = 3000円 ÷ 150円 = 20倍

この結果は、企業Bが現在の利益水準で20倍の評価を受けていることを示します。

つまり、PER(株価収益率)が20倍ということは、投資家がその企業の株を現在の株価で購入した場合、企業の利益によってその投資額を回収するのに20年かかるということを意味します。

このようにPERを使うことで、株価と利益のバランスを数字で把握し、投資判断の材料にすることができます。

株価の決まり方がわかる!株価変動のメカニズムと実際の影響を徹底解説

PERが低いときの活用法

PERが低い銘柄を見つけた場合は、業績や将来性、業界全体の状況を慎重に分析することが重要です。

特に、長期投資を視野に入れることで、過小評価されている割安株を購入し、将来的なリターンを期待することができます。

また、リスク管理として分散投資を行い、各銘柄のリスクとリターンをバランスよく取り入れることで、より効果的な投資が可能です。

企業の業績と将来性を確認する

PERが低い銘柄を見つけた場合、まずは企業の業績と将来性を確認することが重要です。

低PERが必ずしも「割安」を意味するわけではなく、企業の業績が悪化している可能性もあるためです。

以下の例で確認しましょう。

A社(製造業)

例えば、ある製造業のA社のPERが10倍で、同業他社の平均PERが15倍の場合、A社は割安に見えるかもしれません。

しかし、A社の業績が数年間減少していたり、利益が安定していない場合、低PERの理由が「企業の将来性がない」と市場で評価されていることが考えられます。

そのため、過去の業績や将来の成長見込みを確認し、業績回復の余地があるかどうかを考慮し、ないと判断できる場合は投資を見送りましょう。

B社(小売業)

同様に、小売業のB社が過去3年間にわたって安定した利益を上げており、PERが業界平均よりも低い場合、市場が過小評価している可能性があります。

このような企業は、長期的に株価が上昇する余地があるため、割安株として注目すべきです。

業界全体の動向を考慮する

PERは業界によって基準が異なるため、業界全体の動向や成長性も確認することが大切です。

以下の例で確認しましょう。

C社(IT業)

例えば、急成長中のIT企業C社のPERが30倍だとします。

一見すると高いPERで「割高」と思われるかもしれませんが、IT業界全体が急成長しているため、将来の収益増加に対する期待が株価に反映されている可能性があります。

もしその成長が持続可能であれば、現在の高いPERは適切と判断できるでしょう。

PERが高くても、今後数年にわたり持続的な成長が期待できる場合は、株価が一時的に調整される可能性を考慮しつつ、長期的な投資を目指すことが有効です。

長期投資の視点とリスク管理の徹底

以上のように企業の業績と将来性、業界全体の動向をしっかりと考慮した上で、長期投資とリスク管理を徹底すれば、割安株を狙う投資は十分に有効です。

長期投資の視点を持つことで、短期的な株価の変動に左右されずに、企業の成長をじっくり待つことができます。

株価が割安なうちに投資をして、企業の業績が改善し、株価が上昇するのを待つスタイルは、長期投資家にとって有効な戦略です。

また株価が低い理由が業績不振や業界全体の問題に起因している場合、期待するようなリターンを得られないリスクもあります。

このため、投資先を複数に分散させることで、リスクを軽減することが重要です。

PERだけじゃない!他の重要な指標とあわせて使おう

PERは重要な指標の一つですが、他の指標もあわせて確認することで、より正確な投資判断が可能になります。

ここでは、代表的な指標であるPBR・ROEをどのように、PERと組み合わせて使うかを解説します。

PBR(株価純資産倍率)

PBRは、株価が企業の純資産に対してどれくらいの価値で取引されているかを示す指標です。

例えば、PERが低くPBRも低い場合、その企業は利益と資産の両方に対して割安と判断される可能性があります。

一方で、PERが高くPBRが低い場合、資産価値に対して割安だが、利益が期待されているため株価が高めになっている可能性があります。

以下の具体例を見てみましょう。

A社のPERが10倍、PBRが0.8倍の場合、利益に対しても資産に対しても株価が割安とされ、投資のチャンスがあります。

B社のPERが25倍、PBRが2.5倍だと、株価が高めで割高感があり、リスクが高いと判断されることが多いです。

このように、PERとPBRを組み合わせることで、株価が利益と資産の両方に対して適切かどうかを判断でき、よりバランスの取れた投資判断ができます。

PER・PBRを簡単に理解!初心者でも迷わない株式投資指標の覚え方

ROE(自己資本利益率)

ROEは、企業がどれだけ効率的に自己資本を使って利益を生み出しているかを示す指標です。

例えば、PERが低くROEが高い場合、株価が割安でありながら、企業の収益力が高いと判断される可能性があり、投資先として有望です。

以下の具体例を見てみましょう。

C社のPERが12倍、ROEが18%の場合、株価が適正水準であり、企業の収益性が高いことを示しています。

投資する価値が高いです。

D社のPERが30倍、ROEが5%の場合、企業の収益性が低い割に株価が高いため、投資するには慎重な判断が求められます。

このようにPERとROEを併用することで、株価が割安なだけでなく、企業の成長性や収益性も高いかどうかを確認できます。

投資判断は総合的に行う

投資判断を行う際には、PER(株価収益率)だけに頼るのではなく、複数の指標を総合的に評価することが大切です。単一の指標に依存することにはリスクが伴い、判断を誤る可能性が高まります。

本章では、なぜ総合的な投資判断が重要なのか、具体的な理由を解説します。

PERは成長性だけを反映しない

PERは株価と企業の利益の関係を表す指標であり、株価が企業の収益力に対してどの程度の評価を受けているかを示します。

しかし、PERは企業の成長性や財務状況を直接反映するものではありません。

PERが低い場合、初見では割安に見えるかもしれませんが、もしこの企業が成長の見込みが全くない場合、将来的に利益が上がらない可能性が高くなります。

このような企業に投資することはリスクが大きいです。

逆に、PERが高い場合でも、急成長している市場に属している場合、そのPERは将来の成長性を反映している可能性があります。

このため、PERだけでなく、ROE(自己資本利益率)やPBR(株価純資産倍率)など、成長性や財務の健全性を示す他の指標も確認する必要があります。

業界や市場の状況も考慮する

同じ業界内であっても、PERの基準は異なることが多いです。

したがって、単純に数値だけで比較するのは危険です。

成長が著しいIT業界では、PERが高くても将来の成長を反映しているため、投資判断においては受け入れられやすいです。

一方で、成熟した市場にいるインフラ企業などは、PERが低くてもそれが一般的な水準です。

この場合、PERが低いからといって必ずしも割安とは言えません。

このように、業界全体のPERの平均や、市場環境を加味して投資判断を行うことが重要です。

短期的な価格変動に注意

短期的な価格変動は、企業の実際の価値とは関係なく株価を動かすことがあります。

特に、外部要因(経済指標の発表、政治的要因、自然災害など)によって一時的にPERが高騰したり低下したりすることがあるため、そのような場合は冷静に他の指標を確認し、総合的な視点から判断することが求められます。

市場全体が急激に下落した場合、優良企業の株も影響を受けてPERが一時的に低下することがあります。

この場合、本来の企業の価値を見極めるためには、長期的な視点での指標を確認する必要があります。

投資判断を行う際には、PERだけに頼らず、ROEやPBRなどの複数の指標を考慮し、業界や市場の状況、短期的な価格変動に対しても注意を払いながら総合的に評価することが重要です。

これにより、より確実でリスクの少ない投資判断が可能となります。

テクニカル分析とファンダメンタルズ分析の違いは?初心者におすすめの活用法を解説

他指標と組み合わせる

-

PBR:資産面の割安さ。PER低×PBR低は再評価仮説の起点。

-

ROE:自己資本の収益性。ROE高×PER中庸は“質”に注目。

-

PEG:PERを成長率で割る。成長を加味した相対評価に有効。

-

EV/EBITDA:減価償却や資本構成の差を吸収し企業間比較に向く。

複数指標で“立体視”するほど、単一指標の誤作動を抑えられます。

よくある質問(Q&A)

Q1. PERは何倍なら“割安”?

共通の正解はありません。

業種平均と自社の過去レンジに対する位置で相対評価します。

利益循環が大きい業種では景気局面の補助情報が前提になります。

Q2. 赤字企業はどう比較する?

PERは使えないため、売上成長、EV/EBITDA、PBR、将来黒字化時点の前提などを併用します。

単年度の特殊要因を除いた“正常化”視点が役立ちます。

Q3. 金利とPERの関係は?

一般に金利上昇は割引率上昇を通じて許容PERの低下要因。

金利環境やリスクプレミアムの動きを背景として捉えると水準変化の説明が容易になります。

まとめ

PER(株価収益率)は、株価が企業の利益に対してどれくらいの価値で取引されているかを測る重要な指標です。

PERを使うことで、株が割安か割高かを判断でき、投資判断に役立ちますが、PERだけに依存するのは危険です。

他の指標、例えばPBR(株価純資産倍率)、ROE(自己資本利益率)、EPS(1株あたりの利益)なども合わせて確認することで、企業の成長性や財務状況を総合的に評価することが大切です。

また、業界ごとにPERの基準が異なるため、同じ数値でも異なる意味を持つことがあります。

総じて、PERは株式投資を行う際の便利なツールの一つですが、他の指標と合わせて活用し、全体的な市場状況や企業の成長性を見ながら慎重に投資判断をすることが重要です。

これにより、より堅実で長期的な資産形成が期待できます。

株式投資をするなら「長期」と「短期」どっち?12項目で徹底比較

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。