「SPYD おすすめしない」といった検索結果が目につく背景には、配当重視の等配分型という設計特性や、景気敏感セクターの比重、分配金の変動の大きさなど、いくつかの共通論点があります。

とはいえ、指摘の多くは前提や目的次第で評価が変わる項目でもあります。

本記事では、“おすすめしない”と言われる主な理由を整理しつつ、その反論・再評価の視点、さらに活用しやすい投資目的と相性が悪いケースまで、ニュートラルに解説します。

意思決定の軸を明確にしたい方の判断材料として役立ててください。

【結論】SPYDはおすすめ

結論から言えば、SPYDはおすすめです。

高配当ですから、長期で運用すれば大きな利益が期待できるでしょう。

ただし、SPYDはおすすめですが、おすすめするには2つの条件があります。

- 配当目的かどうか

- 長期で運用するかどうか

それぞれ確認していきましょう。

配当目的かどうか

SPYDは、高配当が強みの米国ETFです。

一方で、価格上昇による売却益を狙うのであれば、他にもっと優れたETFはあります。

配当目的で投資をするのであれば、SPYDは最適なETFだといえるのです。

投資の目的に合わせて、SPYDを選ぶかどうか検討してください。

長期で運用するかどうか

長期で運用するのであれば、SPYDはおすすめです。

SPYDは、景気変動を受けやすいというデメリットを持つからです。

短期的に、景気が悪い時に投資をしてしまえば、思うような利益は得られません。

景気変動のリスクを下げるためにも、SPYDは長期で運用する方におすすめなのです。

SPYDはおすすめしないといわれる理由

SPYDはおすすめしないといわれる理由は8つあります。

その理由が事実かどうかも含めて、一つずつ確認していきましょう。

組み入れ銘柄数が少なめ

SPYDは組み入れ銘柄数が少なめです。

銘柄数は80銘柄しかないため、他のETFと比べるとかなり少なめ。

実際に主要ETFの組み入れ銘柄数と比較すれば、一目瞭然です。

| SPYD | 約80銘柄 |

|---|---|

| VOO | 約500銘柄 |

| VYM | 約500銘柄 |

| VTI | 約3,400銘柄 |

| QQQ | 約100銘柄 |

| SPY | 約500銘柄 |

銘柄数が多ければおいほど、投資先を分散できるためリスクは低くなります。

1銘柄に投資するよりは、80銘柄のSPYDでも十分分散できるものの、他の銘柄と比べれば少ないですね。

銘柄数が少ないからこそ、他のETFよりリスクは高めと判断され、おすすめしないといわれているのです。

成熟企業が多く、株価上昇は期待できない

成熟企業が多く、株価上昇は期待できないため、SPYDはおすすめしないといわれています。

そもそもSPYDは、S&P500の中でも配当利回りが高い80銘柄から構成されている米国ETFです。

構成銘柄の一部は以下の通り。

- アイアンマウンテン

- ハズブロ

- PSEG

- インターナショナル・ペーパー

- ウィリアムズ・カンパニーズ

- ベスト・バイ

- エセックス・プロパティー・トラスト

- キンダー・モルガン

- サザン

創業から歴史が長い成熟企業が多いところが大きな特徴です。

成熟しているということは、それだけ安定性が高いといえます。

一方で、成長性には優れているとは言えないため、「価格が上がりづらい」点でおすすめしないといわれるのです。

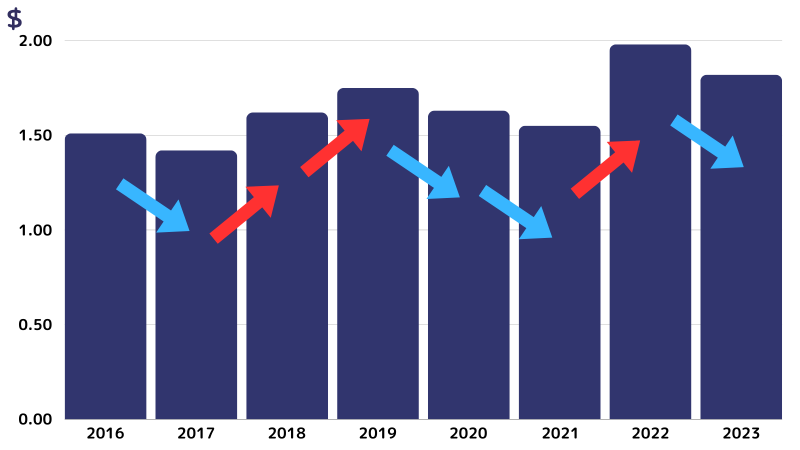

減配の実績が多い

SPYDでは、減配の実績が多いためおすすめしないといわれています。

実際の配当金の推移を見てみましょう。

2015年から始まったSPYD、これまで3回の増配と4回の減配をしています。

確かに減配の実績のほうが多くなっているのがわかります。

とはいえ、1回差であり、現時点では今後も減配が多くなるとまでは言えない状況です。

分配金に米国の税金も発生してしまう

SPYDは米国ETFです。

高配当とはいえ、分配金に米国の税金が発生してしまいます。

日本の税率が20.315%であるのに対して、米国の税率は10%と低め。

とはいえ、合わせて約30%の税金が発生するのは大きな痛手だといえます。

新NISAで日本の課税分だけでも0にするなどの工夫は必要です。

為替リスクがある

米国の商品である以上、為替リスクがあります。

1ドル160円か、1ドル100円かで大きな違いが発生してしまうのです。

ドルで見れば配当金が増えていても、日本円で受け取ると減っていた、なんてことにもなりかねません。

ちなみに円安になるほど、受け取れる金額は増えていきます。

1ドル100円受け取るところ、円安で1ドル160円で受け取れるイメージですね。

もちろん、その逆である円高の影響を受ければ、損をしやすくなってしまいます。

景気敏感セクター多め

SPYDの構成銘柄が、景気敏感セクター多めであるのも、おすすめしないといわれる理由の一つです。

実際にどんなセクターで構成されているのか見てみましょう。

- 不動産(64%)

- 金融(95%)

- 公益事業(42%)

- 生活必需品(46%)

- エネルギー(81%)

特に不動産・金融・公益事業は景気に敏感なセクターです。

実際、コロナの際には大きく価格を下げています。

歴史が浅い

SPYDは2015年から始まった、比較的歴史の浅いETFです。

歴史が浅ければ浅いほど、過去の大きな暴落が発生した際の値動きが確認できなくなってしまいます。

コロナショックは経験しているものの、リーマンショックは経験していないため、過去の値動きを分析しづらくなるわけです。

情報を集めにくい

米国のETFという点で、情報を集めにくいのもおすすめしないといわれる理由の一つです。

日本の商品と比べれば、まず米国の経済情報を集めなければいけないのはハードルになりますし、ETF自体の情報もみづらいといえます。

とはいえ、情報を集められないわけではありません。

実際に集めてみて、安心して投資できるかどうか情報量を確認してみてください。

「SPYDはおすすめしない」に対する反論

SPYDはおすすめしないという意見に対する反論をまとめました。

特に配当面で優秀なSPYD、配当目的であれば投資を検討して良いETFです。

その理由を一つずつ解説していきます。

配当利回りは高い

減配が多いといわれるSPYDですが、そもそもの配当利回りは高めです。

実際に他のETF配当利回りを比較してみましょう。

| SPYD | 3.71% |

|---|---|

| VOO | 1.23% |

| VYM | 2.20% |

| VTI | 1.36% |

| QQQ | 0.47% |

| SPY | 1.17% |

※2024年6月18日時点

他の米国ETFと比べて、頭一つ抜けていることがわかりますね。

配当目的の投資であれば、配当利回りの高さは大きなメリットといえます。

運用コストが低い

SPYDは運用コストが低いです。

そもそもSPYDなどを含めたETFの運用コストは低く、手数料があまりかかりません。

通常、投資信託では「購入時手数料・運用管理費・信託財産留保額」などの費用が発生します。

しかし、ETFでは、運用管理費しか発生しないのです。

実際、SPYDの経費率は0.07%と低め。

運用コストを抑えることができれば、それだけ利益を減らさずに済みますね。

少額から投資できる

SPYDは少額から投資できるのも大きなメリット。

1株(100円以下)で投資できますから、資金が少ない方でも投資しやすいといえます。

またSPYDに投資すれば80銘柄に分散投資ができますから、少額でそこまで分散できるのは魅力的です。

大金を用意しなくても、SPYDであれば少額から投資できるのです。

長期で保有すれば売却益もある

SPYDだとしても、長期で保有すれば売却益が出る可能性もあります。

実際にSPYDのこれまでの値動きを見てみましょう。

下がっている部分はあるものの、2016年から持っていれば、価格は上昇していることがわかります。

長期間保有し続ければし続けるほど、元本割れのリスクは低くなります。

配当目的であれば長期保有がほとんどですから、売却益の可能性もあるのは嬉しいポイントです。

S&P500だけでいい?投資信託で損をしないためのポイントをプロが解説

配当目的でないならSPYDはおすすめしない

SPYDをおすすめできるのは、「配当目的で投資をしている方」です。

配当目的でないなら、SPYDはおすすめできません。

より成長性に期待が持てる米国ETFはたくさんありますから、わざわざSPYDを選ぶ必要はないのです。

SPYDが特に優れている高配当という面を活かしたい場合のみ、投資先に検討すると良いでしょう。

よくある質問Q&A

Q1. なぜ「SPYDはおすすめしない」と言われるのですか?

A. SPYDは高配当銘柄を等ウェイトで構成しており、景気敏感セクターへの偏りや分配金の変動幅の大きさが指摘されます。

配当を重視する一方で、価格成長や安定増配を期待する投資目的とは相性が悪いため、「おすすめしない」という声につながっています。

Q2. 減配が多いというのは本当ですか?

A. SPYDは半期ごとに高配当上位銘柄へ入れ替えを行うため、分配金が増減しやすい設計になっています。

実際に過去には増配と減配の両方がありましたが、これはSPYD特有のリバランス構造によるものです。

安定よりも利回りの高さを優先するETFと捉えると理解しやすいでしょう。

Q3. 為替リスクはどのくらい影響しますか?

A. SPYDは米国ETFのため、円高・円安によって分配金や評価額が変化します。

円高時には受取額が減り、円安時には増えます。

為替を固定できない以上、配当目的でも実質リターンが為替に左右される点を考慮する必要があります。

まとめ

SPYDは、高配当ETFの中でも利回り重視の設計が特徴的な商品です。

一方で、「おすすめしない」と言われる背景には、銘柄の偏り・景気敏感セクター比率の高さ・減配リスク・為替影響の大きさといったデメリットがあります。

とくに短期での値上がり益や安定配当を期待する場合、SPYDは必ずしも最適とはいえません。

しかし、長期保有×配当再投資を前提にすれば、SPYDは「時間を味方につけたインカム資産」として十分に機能します。

配当金を定期的に受け取りたい、あるいは分配を再投資して複利効果を狙いたい方には、有効な選択肢となるでしょう。

つまりSPYDは、「おすすめしないETF」ではなく、“目的によって向き・不向きがはっきり分かれるETF”です。

自分の投資スタイルが「配当重視」か「成長重視」かを見極め、その軸に合うかどうかで判断することが、最も重要なポイントです。

VYMはおすすめしない?配当目的の長期投資ならおすすめする理由を解説

これまで10以上のメディア運営に従事。現在は自身も株塾で学びつつ、毎日コンテンツ作成をし続ける。

あらゆるジャンルで編集者として活動してきた経験を活かし、初心者から上級者まで役立つ記事を作成。