米国ETFであるVYMはおすすめしないという話を聞いて、本当のところはどうなのか知りたいと思ってはいませんか?

せっかくETFに投資をするなら、できるだけ自分に取ってプラスの大きい商品を選びたいですよね。

利益はもちろん、配当もたくさん出れば最高です。

高配当で人気を集めるVYMですが、誰にでもおすすめできるわけではありません。

人によっては、VYMを選んでも満足いく結果にならないこともあるのです。

ではあなたにとって、VYMが本当におすすめできるのかどうか。

アジア最大の投資塾である「株塾」を運営している私たちが、投資のプロとしてVYMがおすすめしないといわれる理由と、実際のところどうなのかを徹底解説。

VYMに投資しようか悩んでいる方は、ぜひ参考にしてくださいね。

【結論】配当目的で長期保有するならVYMはおすすめ

結論から言えば、配当目的で長期保有するならVYMはおすすめです。

VYMは高配当かつ、長期であれば売却益も期待できるからです。

運用コストも低いですし、少額から投資できるのも嬉しいポイント。

とはいえ、さらに高配当であるSPYDという米国ETFもありますから、配当面だけでいえば正直微妙なところではあります。

SPYDと比べれば組み入れ銘柄数は多いため、分散効果高めなところがVYMの強み。

リスクを抑えつつ、利益もそこそこ狙いたい方には特におすすめです。

一方で、短期で大きな利益を狙いたい方には、VYMはおすすめできません。

VYMはおすすめしないといわれる理由

VYMがおすすめしないといわれる理由をまとめました。

メリットだけでなく、デメリットにもきちんと目を向けておきましょう。

利回りがあまり優れていない

VYMは利回りがあまり優れていないため、おすすめしないといわれています。

実際に他の米国ETFと利回りを比較してみましょう。

| VYM | 2.20% |

|---|---|

| VOO | 1.23% |

| SPYD | 3.71% |

| VTI | 1.36% |

| QQQ | 0.47% |

| SPY | 1.17% |

※2024年6月18日時点

決して悪くない利回りではあるものの、VYMよりも高配当のETFもあることがわかります。

確かに利回りがもっともすぐれているETFとはいえませんね。

成熟企業が多く、株価上昇が期待できない

成熟企業が多く、株価上昇が期待できない点も、VYMをおすすめしないといわれる理由の一つです。

VYMの組み入れ銘柄を一部ピックアップしてみました。

- JPモルガン・チェース・アンド・カンパニー

- ブロードコム

- エクソンモービル

- プロクター・アンド・ギャンブル

- ジョンソン・エンド・ジョンソン

- ウォルマート

大手有名企業で構成されているETFだといえますね。

実際の株価の動きも見てみましょう。

一部コロナショックなどの影響で下がっている場面もありますが、基本的には右肩上がりのチャートだといえます。

まったく期待できないわけではなさそうですね。

「S&P500」のほうが優れている

VYMより「S&P500」のほうが優れているから、おすすめできないといわれています。

「S&P500」は500の米国企業が採用されている株価指数です。

S&P500に連動した投資信託やETFが人気を集めています。

では実際にS&P500に連動して運用されるETF「VOO」とVYMを比較してみましょう。

上図は、約12年間のVOOとVYMのチャートです。

確かに、VOOのほうが途中から上昇率が大きくなっていますね。

価格だけで比較すれば、VOOのほうが優れているといえそうです。

しかし、2024年6月時点の配当利回りはVOOが1.23%、VYMが2.20%ですから、VYMのほうが優れていますね。

S&P500だけでいい?投資信託で損をしないためのポイントをプロが解説

為替リスクがある

米国ETFであるVYMには、為替リスクが存在します。

日本円でなくドル換算となりますから、円高・円安の影響を受けてしまうのです。

場合によっては、思っているより利益が少ない…なんてことにも。

逆に、思っているより利益が多かったという可能性もあります。

重要なのは、為替リスクのことを踏まえて投資できるかどうかです。

リスクをきちんと理解してから投資するようにしましょう。

米国の税金が発生する

VYMでは、米国の税金が発生します。

米国の税率は10%、それに加えて日本の税率20.315%も発生してしまいます。

合計約30%が税金として受け取れなくなってしまうわけですね。

新NISAを活用して、日本の税金だけでも0にしておくのがオススメです。

「VYMはおすすめしない」に対する反論

VYMはおすすめしないという意見に対する反論をまとめました。

VYMは配当目的の長期投資であれば、おすすめできるETFです。

おすすめできる理由を一つずつ解説していきます。

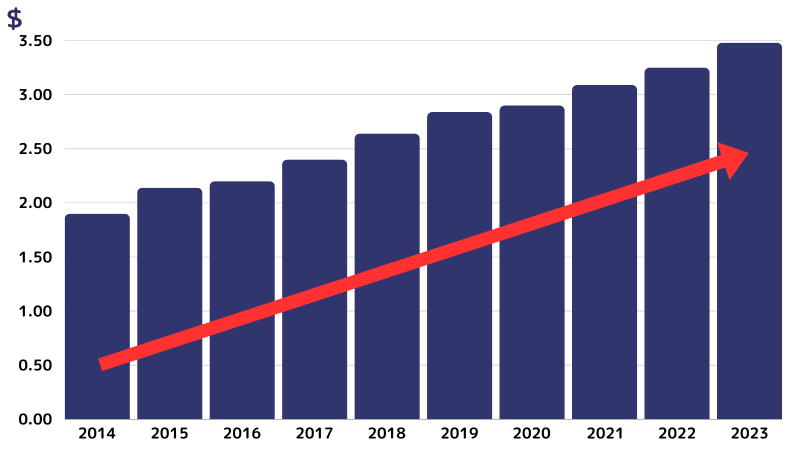

増配の実績が多い

VYMは増配の実績が多いです。

上図は、直近10年間のVYMの配当金推移です。

順調に右肩上がりになっているのがわかりますね。

VYMは増配の実績が多いため、今後の配当金にも期待できるでしょう。

買ってはいけない高配当株の特徴6選!配当なしを避けるポイントを解説

構成銘柄が多く分散効果は高め

VYMは構成銘柄が多いです。

実際に他の米国ETFと比較してみましょう。

| VYM | 約500銘柄 |

|---|---|

| VOO | 約500銘柄 |

| SPYD | 約80銘柄 |

| VTI | 約3,400銘柄 |

| QQQ | 約100銘柄 |

| SPY | 約500銘柄 |

とびぬけて多いというわけではありませんが、VYM一つに投資するだけで、約500もの銘柄に分散投資できると考えると大きなメリットですね。

リスクを低くして投資したい方にはおすすめのETFです。

運用コストは低め

運用コストが低めなのも、VYMの魅力の一つ。

投資信託であれば、「購入時手数料・運用管理費・信託財産留保額」といった手数料がかかります。

しかしVYMなどのETFは、購入時手数料しかかからないため、運用コストが抑えられるのです。

VYMの経費率は0.06%ですから、無駄な出費を抑えて効率よく投資ができますね。

長期であれば売却益も期待できる

VYMは、長期であれば売却益も期待できます。

もし2010年の時点で購入していれば、現在は約3倍の価格になっています。

投資した資産が3倍になるわけですから、大きな利益といえますね。

長期間であれば、利益をコツコツ積み上げていけるのです。

短期で利益を狙うならVYMはおすすめしない

短期で利益を狙いたいなら、VYMはおすすめできません。

値動きが激しいわけではないですから、短期であればVYMよりも優れた商品はたくさんあります。

あくまでも、配当目的かつ長期投資の方におすすめです。

短期で利益を積み重ねていきたい方は、ETFだけでなく、個別株やCFDも検討してみましょう。

自分に合った投資スタイルを探してみてくださいね。

まとめ

VYMは、配当利回りに優れつつ、長期であれば売却益も狙える米国ETFです。

配当をメインで進めつつ、株価上昇にも期待したい方におすすめ。

とはいえ、他にも米国ETFはたくさんあります。

どの米国ETFに投資するかは、比較してじっくり検討してからにしてくださいね。

これまで10以上のメディア運営に従事。現在は自身も株塾で学びつつ、毎日コンテンツ作成をし続ける。

あらゆるジャンルで編集者として活動してきた経験を活かし、初心者から上級者まで役立つ記事を作成。

情報をわかりやすく、魅力的にお届けすることがモッ