ギャン理論は、相場の価格と時間の関係から、上がりやすい時期や下がりやすい時期を予測する考え方です。

少し難しく聞こえますが、基本を知れば初心者でもチャートを読むヒントになりますよ。

この記事では、ギャン理論の仕組みや使い方、注意点を解説します。

ギャン理論を知って、普段のトレードに役立てましょう。

ギャン理論とは

まずは、ギャン理論の基本を見ていきましょう。

ギャン理論の内容

ギャン理論とは、「相場には繰り返しがある」と考え、そのパターンを分析して売買のタイミングを判断しようとする理論です。

過去の高値や安値、上昇や下落の角度、値幅の比率、時間の経過などをもとにして、流れが変わりやすい地点を予測します。

チャートの形や勢いだけを見るのではなく、価格がどのペースで動いているか、どれくらい長く続いているか、といった時間まで観察するのが特徴です。

たとえば、株価が10日間で100円上がったとします。

ギャン理論では同じようなスピードで、次は下がることもあると考えます。

価格がどれくらい上がったかだけでなく、どれくらいの時間で動いたかにも注目するのが特徴です。

この理論を使うと、なんとなくの感覚ではなく、ルールに基づいて判断できるようになりますよ。

自分のトレードルール、答えられますか?FX初心者が最初に読むべき“成功者のリアル”

投資は相場を読むな、ルール化せよ。初心者のための自動売買とテクニカル分析

提唱者ウィリアム・ギャン

ギャン理論をつくったのは、アメリカの投資家ウィリアム・ディルバート・ギャンです。

ウィリアム・ギャンは生涯8割以上の勝率を誇ったと伝えられています。

20世紀初頭の世界恐慌時代に活躍し、相場には法則があると信じて研究を重ねました。

数字や時間の流れをもとに、価格の動きを分析するという、当時としてはとても新しい発想でした。

ギャンの考え方は、100年以上たった今でも多くの投資家に受け継がれています。

彼の教えの根本は、感情に流されず、ルールに従って判断することです。

ギャン理論を完璧に使いこなせなくても、「相場には一定のリズムがある」と意識するだけでも落ち着いた判断ができるようになるはずです。

ギャン理論の活用

ここでは、ギャン理論をどのように使うのかを見ていきます。ギャン理論には「三大要素」と呼ばれる考え方があり、これを理解すると分析の基本がつかめます。

ギャン理論の三大要素

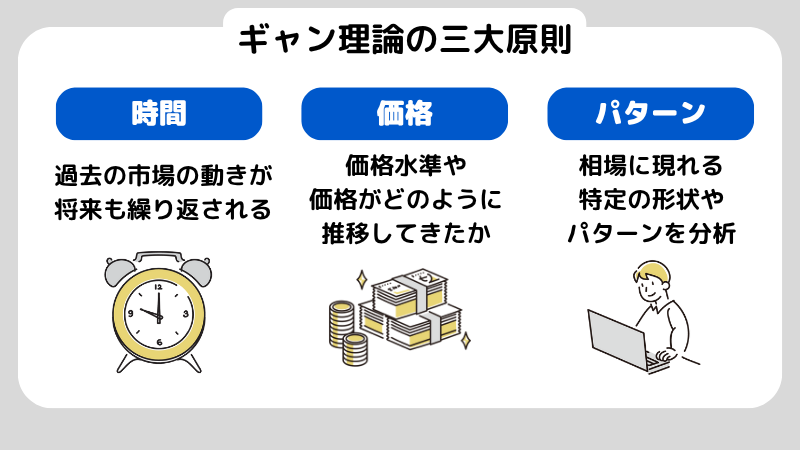

ギャン理論では、価格・時間・パターンの3つを重視します。

価格は値動きそのもの、時間は上昇や下落にかかる期間、パターンは過去の値動きの形です。

たとえば、ある株が10日間で100円上がったとき、その後10日ほどで同じように下がることがあります。

このように、価格と時間の関係が繰り返す場面を探すのがギャン理論の基本です。

パターンを見つけるには過去のチャートを丁寧に観察し、似た形の動きがどこで起きているかを探すことが大切です。

ギャン理論の分析ツール

ギャン理論を使うときは、専用の線や図形をチャートに描いていきます。

その代表が「ギャン・アングル」と「ギャン・スクエア」です。

ギャン・アングルは、価格と時間の関係を角度で表す方法です。

たとえば、価格が1単位上がるのに時間も1単位進む角度を「1×1」と呼びます。

この線より上にあれば上昇トレンド、下なら下落トレンドと判断します。

ギャン・スクエアは、時間と価格の比率を正方形の形で表し、どこで流れが変わりやすいかを見つけます。

こうしたツールを使うと、感覚ではなく目で見て判断できるようになります。

ギャン・アングルとギャン・スクエアの活用

ギャン・アングルを使うときは、まず基準となる高値や安値から線を引きます。

その角度をもとに、トレンドの強さや反転のサインを確認します。

角度が急なら勢いが強く、ゆるやかならトレンドが弱まっていると判断します。

ギャン・スクエアは、相場の節目を見つけるのに役立ちます。

価格と時間が交わる点を目印に、このあたりで動きが変わるかもしれないと予測します。

ただし、線を引けば必ず当たるわけではありません。

ギャン理論は相場感覚を整理するための目安と考えると良いでしょう。

ギャン理論の注意点

ここでは、ギャン理論を使うときに気をつけたいポイントを紹介します。

他のテクニカル指標も活用する

ギャン理論は万能ではありません。

価格と時間の関係を重視するぶん、出来高や市場のニュースなどは考慮しません。

そのため、移動平均線やRSI、MACDなど、他のテクニカル指標と組み合わせて使うのがおすすめです。

たとえば、ギャン・アングルが下向きになり、同時に移動平均線も下を向いていれば、下落トレンドの信頼性が高まります。

1つの理論に頼らず、複数の視点で確認することが大切です。

テクニカル分析を学ぶならこの5冊!初心者から中級者におすすめの本を紹介

米国株投資でも使える分析法を紹介!初心者向けおすすめのテクニカル指標とは

習得に時間がかかる

ギャン理論は、理屈を理解するよりもチャートに慣れることが重要です。

最初のうちは線の引き方や角度の見方が難しく感じられるかもしれませんが、毎日少しずつチャートを見ることで感覚がつかめてきます。

「今日の動きは昨日より速い」「この角度は勢いが強い」など、気づけることが増えていくと楽しく感じるでしょう。

過信をしない

ギャン理論でうまく当たることがあっても、絶対に当たると思い込まないようにしましょう。

相場は常に変化しており、思いがけないニュースや経済状況で動きが乱れることもあります。

ギャン理論はあくまで目安であり、未来を決めるものではありません。

予想が外れても損を小さくできるようにすることが大事です。

損切りラインを決めておく、資金を分けて使うなど、自分を守るルールもあわせて持っておきましょう。

ギャン理論に関するよくある質問

ここでは、ギャン理論について初心者がよく感じる疑問を解説します。

Q1. ギャン理論は本当に当たりますか?

ギャン理論は、相場の動きに法則があるという前提で作られています。

目安として使えますが、100%当たるわけではありません。

相場はニュースや世界情勢にも影響を受けるため、予測が外れることもあります。

大切なのは完全に当てることではなく、不安定な相場の中で冷静に判断できるようになることです。

ギャン理論を使うことで、自分の感情に流されず、計画的に取引できるようになります。

Q2. ギャン・アングルの1×1はなぜ重要なのですか?

1×1は、価格と時間が同じペースで動く線を表します。

ギャン理論ではこの線を相場の中心軸と考え、これより上にあれば上昇トレンド、下なら下落トレンドと判断します。

つまり、1×1の線は今の相場がどの位置にあるかを知るための基準なのです。

この線を意識することで、トレンドの変化をいち早くつかむことができます。

Q3. ローソク足や移動平均線との違いは?

ローソク足や移動平均線は、過去の値動きを形や平均値でとらえる方法です。

一方、ギャン理論は値段が動く速さや時間との関係に注目します。

たとえば、ローソク足で上昇トレンドを確認したあと、ギャン・アングルで勢いが弱まっていないかを見る、という使い方もできます。

ギャン理論は補助的な目安として他の分析と組み合わせると効果的です。

【図解あり】初心者向けローソク足の見方|色・長さ・ヒゲで学ぶ入門ガイド

移動平均線とはどんなもの?移動平均線とはなんなのかわかりやすく解説

まとめ

ギャン理論は、価格と時間のバランスから相場の動きを読み取る考え方です。

難しそうに感じても、相場にはリズムがあると意識するだけで、見え方が変わりますよ。

最初はうまく線を引けなくても問題ありません。

チャートを見る時間を重ねるうちに、自分なりの感覚が育っていくはずです。

冷静に投資を続けるための道しるべとして、ギャン理論を活用していきましょう。

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。