不動産投資に興味はあるけど「リスクが大きそうで怖い」という声をよく聞きます。

また不動産投資をはじめてみたいけど、失敗するのが怖くてなかなかはじめられないという方が多いようです。

不動産投資の失敗はある程度パターンが決まっていて、そのパターンにさえはまらなければ成功する可能性が高いです。

そこで今回は、不動産投資で起こりえる失敗事例について解説します。

他にも不動産投資で失敗する人の共通点や、初心者に向けたおすすめの物件について説明します。

ファンドとは?初心者でもわかる投資信託やヘッジファンドの仕組みを解説

不動産投資で起こりえる失敗事例を10パターン解説

不動産投資でおこりえる失敗は、だいだい決まっています。

そのため失敗パターンを頭にいれておけば、失敗する可能性を下げることができます。

今回解説する失敗事例は以下のとおりです。

- 節税効果以上の出費で赤字になる

- 新築ワンルームマンションを購入してむしろ出費がかさんだ

- 銀行に噓をつき一括返済を求められてしまった

- 住宅ローンの繰り上げ返済で資金不足に陥ってしまった

- 不動産業者の言葉をあてにしてしまった

- 都合の良い予測を立てて投資してしまった

- 利回りだけに着目して物件を選んで出費がかさんだ

- 入居者の想定外の行動により費用がかさんだ

- 焦って投資をしてしまった

- シミュレーションが甘かった

それぞれ説明していきます。

節税効果以上の出費で赤字になる

氏名:Aさん

年収:1,000万円

年齢:40代

投資物件:区分マンション

元々資産形成として不動産投資に興味を持っていたところ、不動産営業の電話をきっかけに区分マンション投資をはじめたAさん。

営業マンの節税対策という言葉に魅力を感じて、区分マンション投資をはじめることになりました。

最初の数年は税金が戻ってくることで、節税効果の恩恵を受けていました。

しかし年数が経つにつれ不動産所得分の税金が上乗せされ、さらに入居者転居に伴うリフォーム費用が大きくかかるようになりました。

その後空室を埋められなかったため、節税効果以上の赤字が続き売却することになりました。

この事例から言えるのは、不動産投資は節税という言葉だけに惹かれて物件を購入してはいけないということです。

余裕のある収支計画でないと、想定していた予測がはずれると節税額以上の赤字がでてしまう可能性が高くなります。

また節税目的だからという理由で、物件選びを適当にして赤字になる事例も多いです。

不動産投資をするなら、節税目的だとしても節税額以上に赤字がでないようシミュレーションしましょう。

新築ワンルームマンションを購入してむしろ出費がかさんだ

氏名:Bさん

年収:600万円

年齢:40代

投資物件:区分マンション

新築の区分マンション投資を取り扱う不動産業者と出会い、物件を紹介され購入したBさん。

新築なので、すぐに入居者も決まり経営は順調でした。

しかし1度入居者が退去すると、家賃を下げることでしか客付けできなくなり家賃が大きく下落してしまいました。

その結果、家賃では返済額を賄えなくなりました。

毎月の赤字負担に耐えられなくなったBさんは、大幅なマイナスで売却することになりました。

この事例から言えるのは、不動産は経年劣化によって家賃が下落するのを知っておく必要があったことです。

また新築は、一度入居者が退去してしまうと新築プレミアムがなくなってしまうため家賃が大きく下落する場合が多いです。

不動産投資では、賃料をそのままずっと維持できるわけではないことを知識として入れておくべきだったと言えます。

銀行に噓をつき一括返済を求められてしまった

氏名:Cさん

年収:750万円

年齢:50代

投資物件:一棟アパート

老後資金の問題が不安になり、自分用の年金としてちょうどいい不動産投資に興味をもつようになったCさん。

知り合いの不動産業者に相談したところ投資用ではなく、自分で住む家ということにしてローンを組むと金利がやすくなるとアドバイスされました。

その業者の指示どおりにすると、物件を低金利で購入できました。

ところが、後日虚偽申請だったことが銀行にばれてしまい一括返済を求められてしまいました。

そのローンは居住用のローンであるため、契約違反となり銀行に一括返済することになりました。

この事例から言えるのは、業者に勧められたとしても銀行に噓をついて融資を受けることは絶対にいけないということです。

また証拠書類を改ざんして、銀行に提出することも絶対にいけません。

銀行に対して悪いことしているのは、借りた本人となるので一括返済を求められても不動産業者は責任をとってくれません。

損するのは自分ですし、銀行にも迷惑がかかるため噓をついて融資を受けることは絶対にやめましょう。

住宅ローンの繰り上げ返済で資金不足に陥ってしまった

氏名:Dさん

年収:650万円

年齢:40代

投資物件:一棟アパート

自己資金で繰り上げ返済をしたため資金が枯渇してしまい、資金繰りが上手くいかなくなったDさん。

繰り上げ返済とは予定よりも早く返済をして、返済期間を短くしたり返済額を引き下げたりすることです。

繰り上げ返済をした直後、想定以上の空室が発生してしまい予想していた以上にリフォーム代がかかることがわかりました。

Dさんは繰り上げ返済で資金を使ってしまったため、余力資金が足りなくなってしまい結局リフォームローンを借りることになりました。

リフォームローンは金利が高いため、繰り上げ返済で引き下げた以上の金額を利息代として払わなくていけなくなりました。

そのため繰り上げ返済は、むしろ損をすることになりました。

この事例から言えるのは、計画の甘さから損をすることになったということです。

不動産投資は想定外の事態に備えて、手元にある程度お金を残した状態で運用していくのがセオリーです。

今回であれば、想定外の退去者がでることがあるかもしれないことを考えて余力資金を一定水準で残しておく計画をたてておくべきでした。

不動産業者の言葉をあてにしてしまった

氏名:Eさん

年収:550万円

年齢:40代

投資物件:区分マンション

マンション営業会社からの電話がきっかけで、区分マンション購入したEさん。

ワンルームマンションを買った当初は、安定して家賃収入を得ていました。

しかし時間が経つと入居者は退出し、周りに新築マンションが建ちはじめたことから家賃を値下げせざるをえなくなりました。

そこで担当の営業マンに相談したところ、1部屋だから収入安定しないことを説明され2戸目、3戸目を勧められ購入しました。

結局それでもうまく運用できず、毎月の赤字が苦しくなり損切りする結果となりました。

この事例から言えるのは、本来は一度損切りをしてなにが失敗だったのか考え直すべきだったところ不動産業者の言葉を信じて傷口を広げたことが問題です。

不動産会社は、不動産を販売するためにあります。

そのため本当に、自分のためにアドバイスをくれているのかを見極めることが重要です。

また業者のいいなりになるのではなく、自分でも買う前に収支計算をするなどして自分の判断で物件を買うようにしましょう。

都合の良い予測を立てて投資してしまった

氏名:Fさん

年収:500万円

年齢:30代

投資物件:区分マンション

「今は空室が続いているが、万博が近づくにつれ需要増加から借り手が増えるのでその後売却すれば儲かりますよ」という業者の言葉を信じて区分マンションを購入したFさん。

しかし思ったように入居希望者が現れず、期待した利益は生まれませんでした。

また買ったときの値段より値上がりが期待できそうもなく、出口戦略の悩みだけを抱えることになりました。

この事例から言えるのは、安易な予測はなかなか当たることはありません。

また投資では、他人の言うことを鵜吞みにすると損をすることが多いです。

自分でもリサーチをするなど、ちゃんとした調査に基づく計画をたてて不動産を購入することが大事です。

利回りだけに着目して物件を選んで出費がかさんだ

氏名:Gさん

年収:700万円

年齢:40代

投資物件:一戸建て物件

利回りが50%という隣の県の一戸建て物件をインターネットで発見したGさん。

高利回りということもあり、すぐに買い手が見つかるかもしれないとのことで現地確認もせず急いで購入しました。

しかし、坂の上に物件が建っているにもかかわらず道が細くて車で上がれないデメリットが購入したあとに発覚しました。

広告を打ちましたが、不動産業者もなかなか客付けできず空室が続いたため赤字で売却することとなりました。

この事例から言えるのは、高利回りにはなにかしら理由があると理解しておきましょう。

そのため今回の物件は、現地確認をしておくべきだったと言えます。

建物はある程度あとから手直しするのは可能ですが、立地だけは変えられません。

この事例のように、リスクとリターンは両立できないことを知っておきましょう。

入居者の想定外の行動により費用がかさんだ

氏名:Hさん

年収:800万円

年齢:40代

投資物件:一棟アパート

条件のいい一棟アパートを購入し、経営もうまくできて利益がでていたHさん。

すべてが計画どおりでしたが、ある日入居者が一人夜逃げしそのまま音信不通となってしまいました。

そうなるとその部屋の家賃はもちろん入ってきませんし、原状回復費用などの全てをHさんが代わりに払わなくてはいけなくなってしまいました。

この事例から言えるのは、物件選びに成功しても入居者による不測の事態により損害を被ることがあります。

そのため入居時の審査基準を厳しめにしたり、余裕をもって手持ち資金を準備しておいたりしてあらゆる事態に対応できるようにしておかなければなりません。

また他の対策としては、家賃保証会社を付けると夜逃げによる損害を保証してもらえるため効果的です。

焦って投資をしてしまった

氏名:Iさん

年収:400万円

年齢:20代

投資物件:区分マンション

会社の同僚と投資話をしていたところ、不動産投資に興味を持ち挑戦してみようと思った社会人3年目のIさん。

銀行に融資の申込みをしたところ、「勤続年数が短いためローンを通せないが頭金100万円いれることを条件にするならば融資可能」だと言われました。

そこで親から100万円の借金をして不動産投資を開始しましたが、想定以上の高金利で毎月の家賃収入以上に返済額が上回ってしまい赤字に耐えられなくなり損切りをすることとなりました。

あと数年我慢すれば低金利で融資できて、頭金も必要なかったかもしれません。

この事例から言えるのは、焦って投資をするのは絶対にやめた方がいいということです。

焦って投資してしまうと、冷静に計画ができなくなってしまい資金繰りに苦しくなる可能性が高いです。

また無理な借入をしてしまうことにも繋がります。

不動産投資をはじめるなら、焦らず長期的な計画を持って取り組むようにしましょう。

リスクを抑えた投資法とは?長期的に成功するローリスク投資の秘訣

シミュレーションが甘かった

氏名:Jさん

年収:500万円

年齢:40代

投資物件:一棟アパート

想定賃料明細だけを参考に一棟アパートを購入したJさん。

不動産投資の電話営業から、興味を持ったことがはじまりでした。

業者から受け取った想定賃料明細をみると、満足できるほどの利益を生み出すことがわかり購入することを決めました。

購入時は明細どおりの利益がでていたのですが、その後想定賃料明細で予測していた家賃では入居してもらえなくなり家賃を下げて貸し出すことになりました。

問題は、想定賃料明細に記載された家賃の下落率に根拠がなかったためでした。

そのため収入はじりじりと下がっていき損益分岐点ギリギリのラインで運用することになり、大幅修繕などのリスクに怯えながら経営することとなりました。

この事例から言えるのは、想定賃料明細をあてにして自分でシミュレーションをしなかったことが原因です。

もし自分でシミュレーションしておけば、家賃下落率についての根拠の薄さに気づけていたかもしれません。

業者から出された資料の設定賃料が、相場どおりで妥当なのか自分でも調べて綿密なシミュレーションをしておくことが重要です。

副業で不動産投資を始めるリスクとは?失敗しないためのポイントを解説

不動産投資で失敗する人に共通する5つの特徴

上記で説明した失敗事例のパターンをまとめると、5つの特徴があると言えます。

- 自分で学ぼうとしない

- 計画性がない

- 営業マンのいうことを鵜吞みにしてしまう

- 行動しようとしない

- 少額の資金ではじめてしまう

これから紹介する5つの特徴にだけは、あてはまらないよう気を付けるようにしましょう。

それぞれ解説していきます。

スローライフに向けた投資戦略!地方暮らしで自由を得るための方法とは

自分で学ぼうとしない

不動産投資は管理会社に物件の細かな業務を任せる場合、自分で管理する手間を省けるため不労所得と言われています。

ですが問題が起こった時に判断するのは自分ですので、普段から勉強して知識を蓄えておくことが大切です。

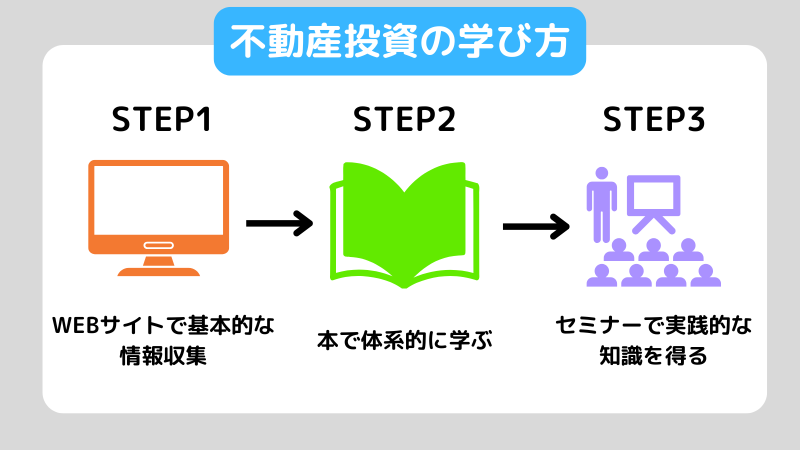

不動産投資をはじめてみようと思う方は、まず手軽なネットで情報収集をしてその後体系的に学べる本を読んだりセミナーに行ったりするのもいいですね。

不動産投資では、基本的に物件を買ってしまってからではどうにもならない問題が多いです。

そのため最低でも本は10冊以上、セミナーは2、3回通ってから物件を購入することをおすすめします。

計画性がない

不動産投資では、先に収入や必要経費などを全て想定しておくことが大事です。

先に計画しておかないと、資金繰りが上手くいかなくなり損をする可能性が高くなってしまいます。

想定しておきたい経費として税金、保険料、修繕費、管理費などがあります。

また空室に備える費用も準備しておきたいですね。

必要な出費を明確にしておかなかったせいで、手持ち資金が準備できておらず突発的な支出に対応できなかった失敗事例もあります。

このような事態にならないために、物件を購入する前にあらかじめ計画をたてておくことが重要です。

営業マンのいうことを鵜吞みにしてしまう

不動産業者の言うことをすべて真に受けていては、失敗する可能性が高いです。

不動産会社にもよりますが、ノルマが厳しい会社もあり物件を売りたいため投資家に対して都合のいいことしか言わない業者もいます。

そのような業者がいることを分かった上で、付き合う業者を見極めなければいけません。

たとえば契約を煽ったり、急かしたりする営業マンには気を付けた方がいいですね。

また営業マンのセールストークに乗せられないよう、勧められた物件が不動産投資をする目的にあっているのか自分でも考えられるくらいになっておきましょう。

現地リサーチをしない

不動産投資は不労所得のように言われているため全く行動しなくていいイメージですが、必要な行動はしなくてはいけません。

たとえば気になる物件があれば、必ず現地確認をした方がいいです。

物件の状態、物件の場所、駐車場までの距離など、現地に行ってみないとわからないことがよくあります。

そのため買ったあとに対処しようがない問題に直面しないよう、成功する不動産投資家はきちんと自らの足で行動する人が多いです。

他にも、大家さんの中には最初の1ヶ月は自分で物件を清掃して問題点がないのかリサーチする大家さんもいます。

このように、空室率を下げるため住人にとって不便な点はないのか自分の足でリサーチすることも重要です。

少額の資金ではじめてしまう

不動産投資を少額の資金ではじめた場合、設備の故障など突発的なリスクに対応できなくて資金繰りに苦しくなることが多いです。

急な対応時にお金を工面できないので利率の高いローンを組む羽目になり、投資効率を下げるなど状況が悪くなってしまいます。

なので不動産投資をはじめるなら最低でも200~300万円の自己資金を貯めてからはじめることがおすすめです。

もしお金が現状準備できない場合、お金を貯める間に書籍などを読んで知識を蓄えておきましょう。

不動産投資で初心者におすすめの投資は中古区分マンション投資

初心者におすすめの不動産投資は、中古区分マンション投資です。

不動産投資は、物件選びから運用までに必要なプロセスが多く複雑です。

不動産投資はやってみないと分からないことが多いため、小さい額の物件から始めて慣れたら少しずつ金額を大きくしていくのがおすすめです。

中古区分マンション投資であれば、200~300万円程度の自己資金があればはじめられます。

また購入さえしてしまえば、特に管理することもないので運用に手間がかかりません。

このことから、まずは中古区分マンション投資からはじめることをおすすめしています。

このとき、なるべくローンではなく現金で購入するのが好ましいです。

はじめての場合だと月々の返済からくるプレッシャーで、決断する場面で判断を誤る可能性があるため極力現金で購入しましょう。

また購入する物件の利回りは、12%以上の物件がおすすめです。

利回りとは、その物件の収益性を計る指標のことで高い方が好ましいです。

利回りは「年間家賃÷物件価格×100(%)」の計算式で求められます。

利回り12%以上とは物件価格が200万円だった場合、年間24万円以上の家賃収入がある物件です。

なぜ利回りが12%以上の物件なのかというと、税金、保険料、修繕費のことを加味すると利回りは3~4%低くなってしまうからです。

5%程度だと、設備の故障がでてしまった場合赤字になる可能性が高くなります。

そのため12%以上の物件を探して購入することをおすすめしています。

【初心者必見】資産運用の基本を学ぶ!正しい勉強方法とステップ解説

まとめ

今回は、不動産投資の失敗事例について解説しました。

不動産投資の失敗パターンは決まっていて、そのパターンにさえはまらなければ成功する可能性が高まります。

そのため、きちんと学び行動すれば失敗やリスクを必要以上に恐れるリスクはないと言えます。

今回の記事で失敗のパターンを頭にいれて不動産投資に取り組めば、不労所得も夢ではありません。

ぜひ学びを深めて不動産投資にチャレンジしてみてください。

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。