「株を買った瞬間に下がってしまう」「利益確定のタイミングがわからず、結局含み損になった」という経験はありませんか。

そんな投資家の悩みを解決する強力なツールが「フィボナッチ」です。

フィボナッチは、自然界の法則に基づいた「黄金比」を相場分析に応用したもので、株価が「どこまで押すのか(下がるのか)」「どこまで戻すのか(上がるのか)」を驚くほど正確に予測できる場合があります。

本記事では、フィボナッチの基礎から具体的なトレード手順までをわかりやすく解説します。

フィボナッチとは?自然界にも現れる数列

フィボナッチとは、13世紀の数学者レオナルド・フィボナッチが見出した数列のことです。

代表的な形は以下のように表されます。

「1、1、2、3、5、8、13、21、34、55、89…」

この数列は、「1つ前と2つ前の数字を足した数」が次の項になるという法則で構成されています。

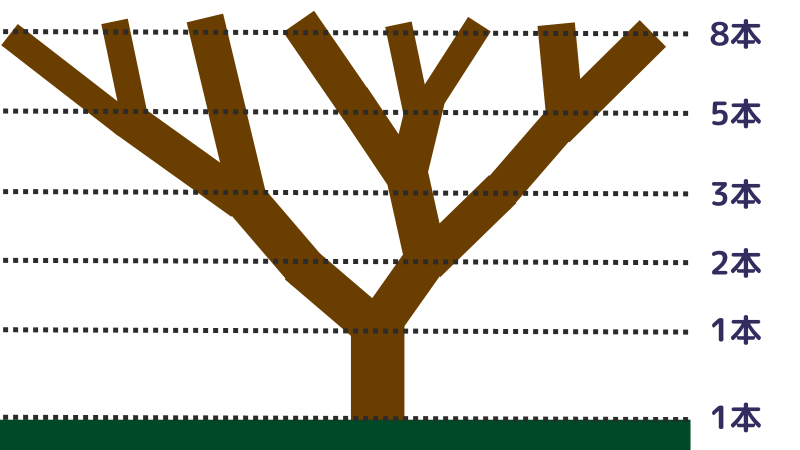

自然界では、ひまわりの種の並び・貝殻の渦・木の枝分かれなどにもこの比率が現れます。

黄金比率とフィボナッチ比率

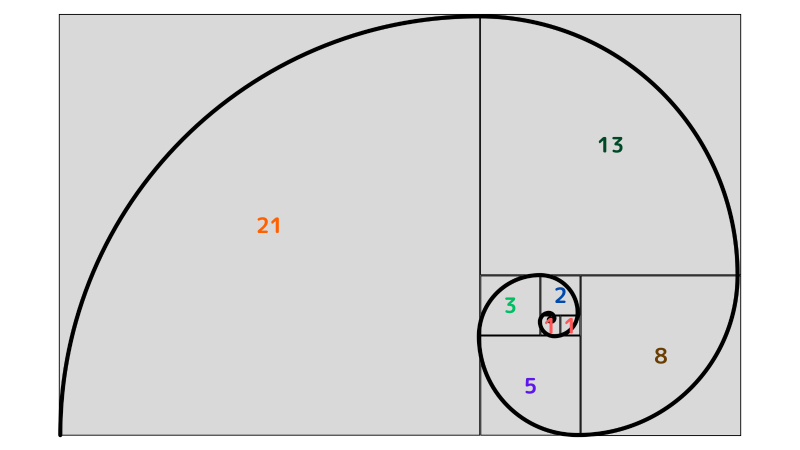

フィボナッチ数列から導かれる比率(0.618:1など)は、黄金比(1:1.618)としても知られています。

1辺の長さがフィボナッチ数列の四角形を並べることで、黄金比率が出現します。

縦と横の比率は1:1.618であり、人間が最も美しいと感じる比率です。

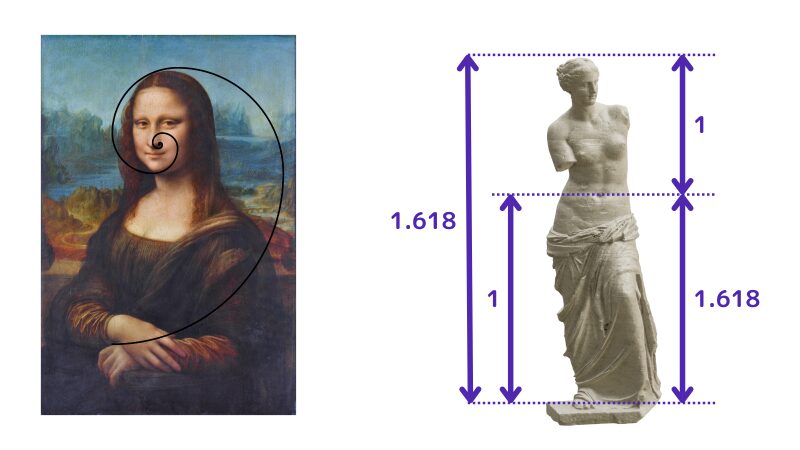

モナリザやミロのヴィーナス、ピラミッドやパルテノン神殿などは、黄金比率の代表例としてよく挙げられます。

無意識のうちに、人間は「黄金比率」であるフィボナッチ数に引き寄せられているわけですね。

チャートにも出現するフィボナッチ

株のチャートにもこのフィボナッチ数列は関係してきます。

投資家たちの心理が現れる投資市場にも、「人間が無意識のうちに美しいと感じる黄金比率」が出てくるのです。

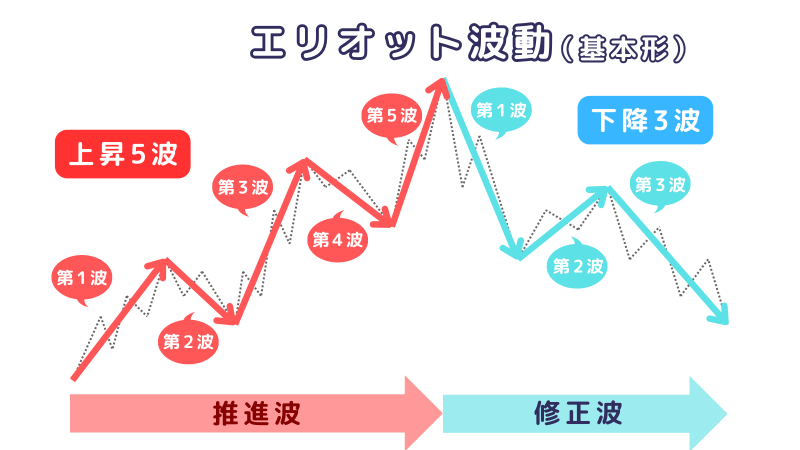

エリオット波動という理論があるのですが、その理論にはフィボナッチが密接にかかわってきます。

相場は一定のサイクルを繰り返しながら上下していくという理論であり、基本は5段階で上昇していき、3段階で下降していくとされています。

その上げ幅・下げ幅にフィボナッチ数列が出現するのです。

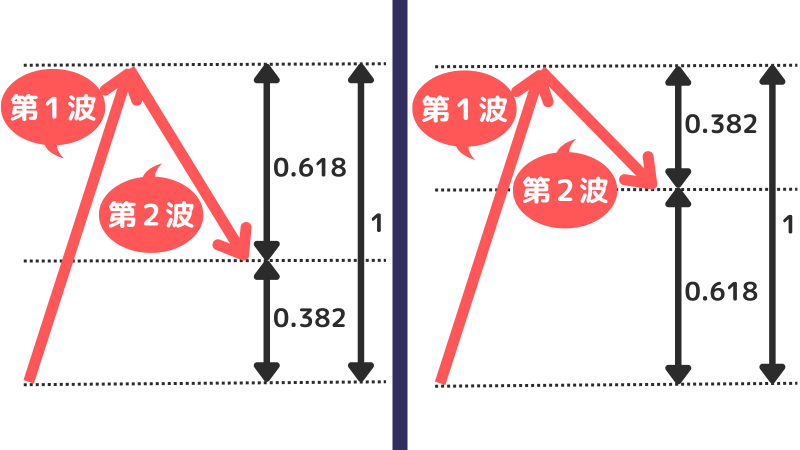

推進派のうち、第1波と第2波は上図のような関係になりやすくなっています。

0.382:0.618は、1:1.618と同じ比率であり、黄金比となっているのです。

つまり、チャート上にフィボナッチ数列が出現するというわけです。

エリオット波動とは?基本原則や利益を出すコツをプロが徹底解説

株ではフィボナッチ・リトレースメントとして活用できる

株では、「フィボナッチ・リトレースメント」というテクニカル指標として活用できます。

ツールによっては、そのままフィボナッチという名称の場合もあります。

活用場面は、押し目買い・戻り売りのタイミングを計るときです。

株価の変動する幅にフィボナッチ数が当てはまりやすい

株価の変動する幅に、フィボナッチ数が当てはまりやすくなっています。

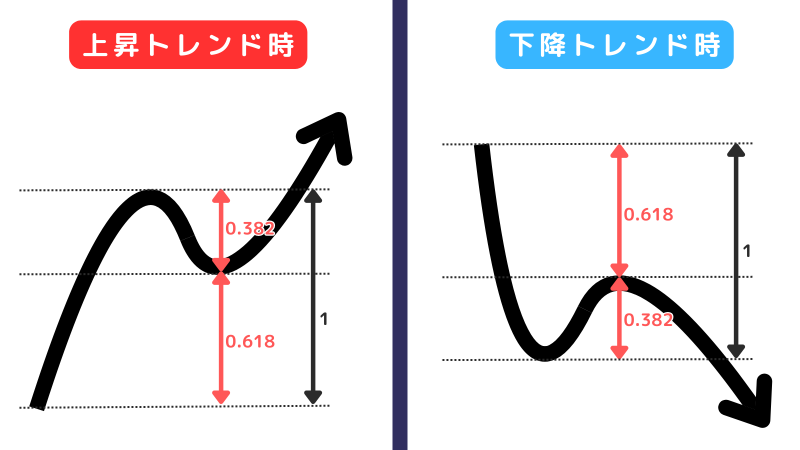

上昇トレンド中であれば、価格が下がった時にどこまで下がるかの目安となります。

一方、下降トレンド中であれば、価格が上がった時にどこまで上がるかが判断できるわけです。

基本的には、フィボナッチ比率に基づいた下記の数字が水準となっています。

- 236

- 382

- 50

- 618

- 764(もしくは0.786)

上記数値に線を引くことで、分析できるようになります。

反発・反落の目安になる

フィボナッチを使うことで、上昇トレンド中の反発・下降トレンド中の反落がいつ起きるかの目安がわかります。

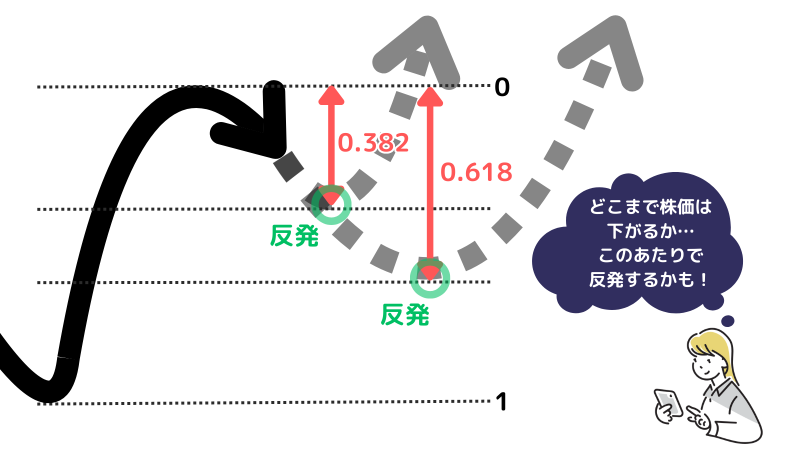

例えば上記のように、直近の高値部分を0、安値部分を1としたときにできる「0.382のライン」と「0.618のライン」で反発する可能性が高いと考えられるわけです。

反発の場所を予想して、そのタイミングに買いを入れることで、利益を狙えます。

ピボットとは?正しい使い方や注意点をプロ目線でわかりやすく解説

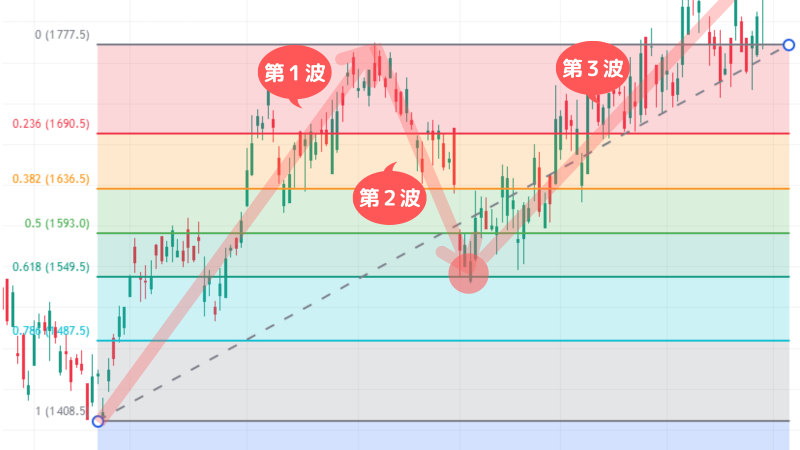

直近の高値と安値が基準になる

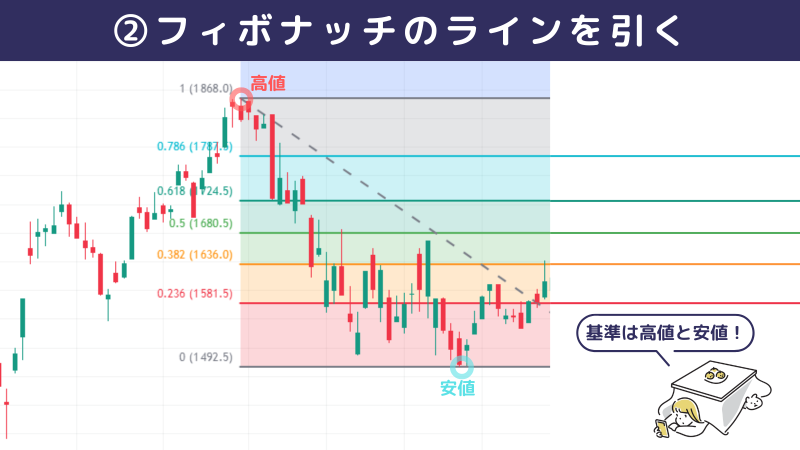

フィボナッチを使うには、自分でどこを基準にするか決める必要があります。

「どこから0.618なのか」は、基準が違えばずれてしまうからです。

基本的に、直近の高値と安値をそれぞれ0・1の基準にします。

上図は、第1波部分の高値が0・安値が0として、フィボナッチのラインを引いています。

そのうえで見てみると、第2波が「0.618」のラインで株価が変動していることがわかりますね。

RCIの設定は9・26・52日がオススメ!利益を出すための活用法もわかりやすく解説

株での使い方:押し目買い・戻り売りの判断手順

実際にフィボナッチを活用して取引する流れを確認していきましょう。

- トレンドを見つける

- チャート設定からフィボナッチを選択

- 反発・反落の予想位置を確認する

- ラインに触れたローソク足を基準にして上回った(下回ったら)エントリー

- 買いなら直近の高値、売りなら直近の安値で利確

重要なのは、最初の「トレンドを見つける」部分です。

基準が変われば結果も変わってしまいますから、どこにフィボナッチの基準を置けばいいのか、しっかり理解しておきましょう。

トレンドを見つける

まずは、株価のトレンドを見つけていきましょう。

フィボナッチは、上昇トレンド・下降トレンド中の反発や反落を予想するのに役立つ指標です。

役立てるためにも、上昇トレンド・下降トレンドを的確に見つけなければなりません。

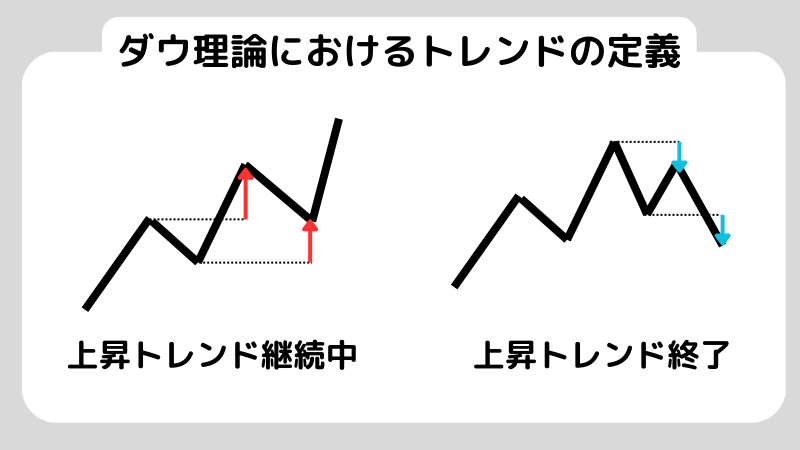

トレンドがどこにあるかは、ダウ理論で考えればわかりやすいですよ。

株価はジグザグと動いていきますが、その高値と安値がどうなっているかで、「上昇トレンド下降トレンド化見極める」ことができます。

高値・安値、両方とも切りあがっていれば上昇トレンド、切りあがっていなければ上昇トレンドではないというわけです。

トレンドを見つけたら、そこをフィボナッチで分析する基準とします。

チャート設定からフィボナッチを選択

チャートの設定から、フィボナッチを選択しましょう。

安値と高値を確認したうえで、そこを囲むようにフィボナッチのラインを引きます。

ツールによっては、表示されている画面内の高値と安値が自動的に基準となるパターンもあります。

反発・反落の予想位置を確認する

フィボナッチのラインから、反発・反落の予想位置を確認しましょう。

上図でいえば、反落するポイントに株価が近づいたらと特に注意しておく必要があるわけですね。

反落がすぐに確認できるように、気を付けるべきラインを押さえておきましょう。

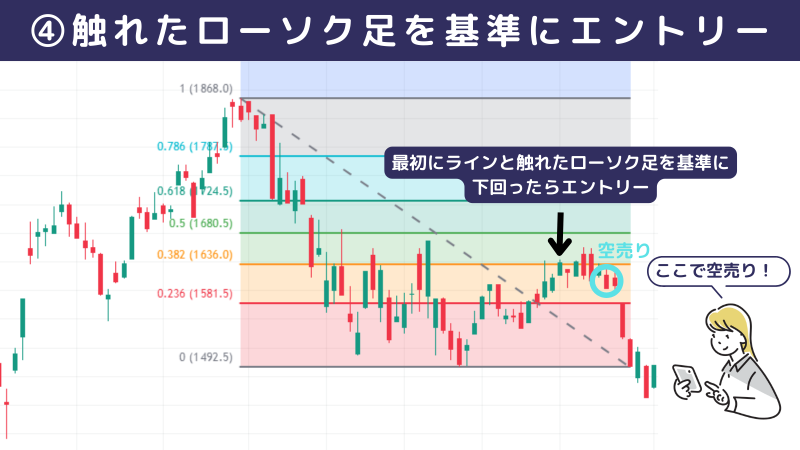

ラインに触れたローソク足を基準にして上回った(下回ったら)エントリー

フィボナッチのラインに触れたローソク足を基準に、上回ったら(下回ったら)エントリーしましょう。

買いの場合は上回ったら、売りの場合は下回ったらエントリーです。

上図でいえば、空売りをしたいため、下回ったポイントでエントリーしています。

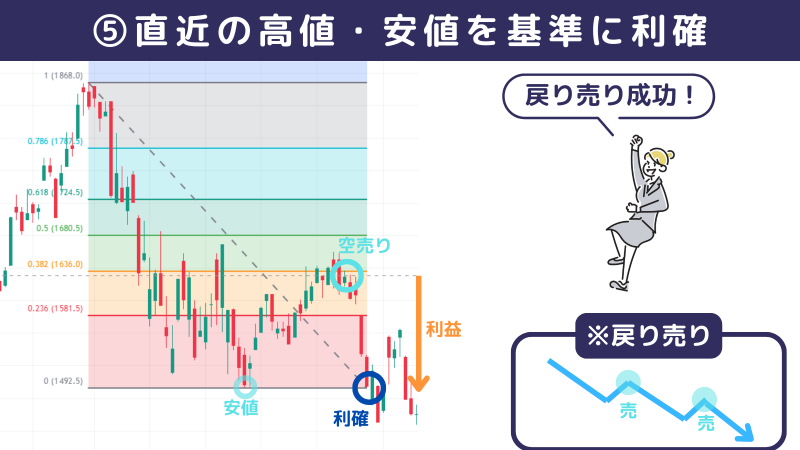

買いなら直近の高値、売りなら直近の安値で利確

最後に利益確定をどこでするかですが、「買いでエントリーしたなら直近の高値・売りでエントリーしたなら直近の安値」を基準にしましょう。

上図でいえば、安値を基準にして、利益を得られていますね。

ついつい大きな利益を狙いに行きたくなるところですが、確実に利益を積み重ねていけるよう、事前に利益確定のポイントを決めておくのがオススメです。

株を利確したら買いなおすべき?利確のタイミングとあわせて解説

フィボナッチの効果を高める3つのポイント

-

上位足のトレンドと合わせて判断する

週足・日足での方向が一致していると、反発・反落の精度が高まりやすくなります。 -

出来高・イベントも確認する

出来高の急増や決算発表などの要因で、想定通りに反応しないケースもあります。 -

他の指標と組み合わせる

MACD・移動平均線・ボリンジャーバンドなどと併用することで、だましを減らせます。

相場流の技術と組み合わせてさらに精度を高める

相場流の技術を使えば、さらに大きな利益を狙いに行けます。

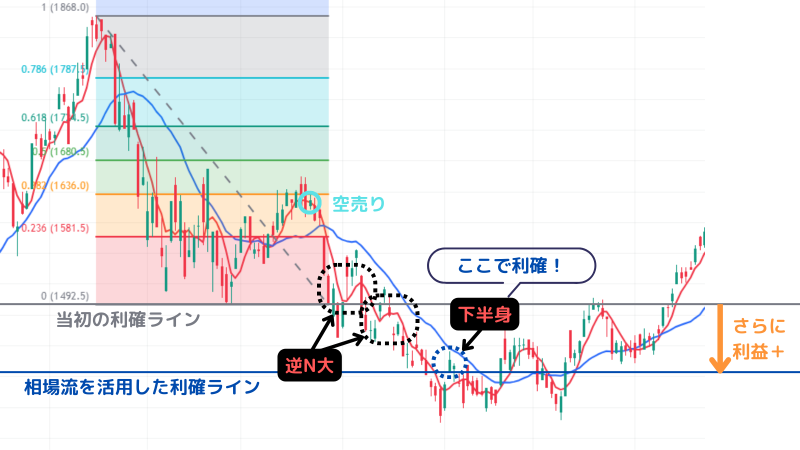

トレンドの強さを見る「N大(逆N大)」と、トレンド転換を示す「下半身(逆下半身)」などを使うのがオススメ。

上図は、先ほどまで例として出していた例です。

空売りでエントリーをして、フィボナッチを活用したうえで利確ラインを決めていました。

しかし、相場流でチャートを見てみると、利確のタイミングで「逆N大」が出現しています。

「逆N大」は、20日移動平均線(青線)を5日移動平均線(赤線)が下抜けた後に、一度上昇してから再度下落する形です。

しばらく下落トレンドが続く可能性を読み取れるため、「まだ下がるから利益を狙いに行ける」と判断できます。

そして利益確定のタイミングは、株価が上昇トレンドに切り替わる際に出現する「下半身」です。

「下半身」は、5日移動平均線を、陽線のローソク足が半分以上飛び出している状態のこと。

このように、フィボナッチは“タイミングの地図”を描き、相場流は“勢いと転換の見極め”を補う関係にあります。

【相場流株技術用語】N大・逆N大とは?忘れがちな株技術をあらためてチェック!

【相場式株技術用語】下半身・逆下半身とは?株初心者にもわかりやすく解説します

知っておきたいQ&A:フィボナッチの疑問を解消

Q1. フィボナッチの数値が多すぎて、どのラインを信じればいいかわかりません。

A. まずは「38.2%」と「61.8%」の2本に注目してください。

強いトレンドの時は38.2%で反発しやすく、深い調整の時は61.8%が最終防衛ラインになります。

この2本を軸に考えるだけで、分析は一気にシンプルになります。

Q2. フィボナッチを引いても、ラインを無視して突き抜けてしまうことがあります。

A. 決算発表などの重要イベント時や、出来高が極端に少ない銘柄では機能しないことがあります。

フィボナッチはあくまで「投資家心理の集大成」であるため、十分な流動性がある大型株や、材料のない平常時のチャートで最も威力を発揮します。

Q3. 逆張りの指標として使っても大丈夫ですか?

A. 初心者の方は、トレンドに逆らう「逆張り」ではなく、トレンドに沿った「押し目買い」として使うことを強くおすすめします。

下降トレンド中に「安そうだから」という理由だけでフィボナッチを使って買うと、そのまま安値を更新して大損するリスクがあるからです。

まとめ

フィボナッチは、株価の「押し」や「戻り」を黄金比によって論理的に導き出す、非常に優れたテクニカル指標です。

これまで「なんとなく安そうだから」と感覚で売買していた方にとって、明確な数値基準を与えてくれるフィボナッチは、トレードの規律を作るための最高のパートナーになるでしょう。

ただし、フィボナッチは魔法の杖ではありません。

正しいトレンド判断と、移動平均線などの他の指標を組み合わせることで初めて真価を発揮します。

まずは過去のチャートにフィボナッチを引いてみて、いかに多くの局面で黄金比が意識されているかを確認することから始めてください。

その「気づき」が、あなたの投資スキルを次のステージへと引き上げてくれるはずです。

より深く、相場の本質的な動きを学びたい方は、ぜひ「株塾」での学びも検討してみてください。

理論を実践に変える技術を、仲間と共に習得していきましょう。

株のトレンドについて知る!テクニカルにおける上昇・下降トレンドとは

著者プロフィール

根本 卓(株塾・インテク運営責任者)

1年間勉強・練習後に2013年から株式投資を運用資金30万円から開始。

地道に続け、7年後に月500万円の利益を出せるように。

その経験を活かし、株塾サービスに反映・インテク記事を書いています。