「移動平均乖離率とRSIってどう違うの?」と疑問に思っていませんか?

移動平均乖離率とRSIは相場の過熱感をみる指標として聞いたことがあるものの、具体的にどのような違いがあるのかわからないという人が多いようです。

そこで今回は、移動平均乖離率とRSIの概要から計算方法、それぞれの特徴や使い方の違いまで詳しく解説します。

ぜひ本記事の内容を参考に、ご自身でも移動平均乖離率とRSIを活用した投資戦略を検討してみてください。

移動平均乖離率とは

本章では、移動平均乖離率の以下の内容について解説します。

- 移動平均乖離率とは

- 移動平均乖離率の計算式

- 移動平均乖離率の使い方

それぞれみていきます。

移動平均乖離率とは

移動平均乖離率は、J.ウェルズ・ワイルダーによって開発されたテクニカル指標です。

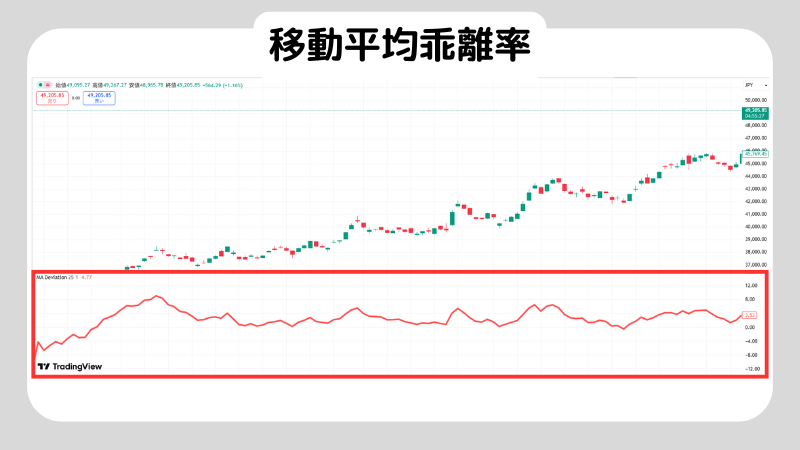

現在の価格が、移動平均線からどの程度離れているかをパーセンテージで数値化したもので、買われすぎ・売られすぎの状況を判断するために使用されます。

価格は移動平均線から大きく離れると、平均的な価格水準に戻ろうとする性質があります。

この特性を利用して売買タイミングを見極められるのが移動平均乖離率の特徴です。

一般的に株価が移動平均線から±5%以上離れた場合、価格が反転する可能性が高まるとされており、多くの投資家がこの数値を売買判断の参考にしています。

移動平均乖離率の計算式

移動平均乖離率の計算方法は、以下のとおりです。

- 移動平均乖離率(%)={(現在の価格 − 移動平均値)÷ 移動平均値} × 100

たとえば、現在の株価が1,100円で、25日移動平均線が1,000円の場合、乖離率は(1,100円 − 1,000円)÷ 1,000円 × 100 = 10%となります。

計算結果がプラスの値を示す場合は、株価が移動平均線より上に位置しており買われすぎの状態を、マイナスの値を示しているなら売られすぎであることを表しています。

ほとんどの証券会社の取引ツールでは自動計算されるため、投資家が手動で計算する必要はありません。

ですが、仕組みを理解しておくと指標の意味をより深く把握できるようになります。

なお、移動平均乖離率は日足ベースで使われることが多く、期間は5日や25日で設定されるのが一般的です。

移動平均乖離率の使い方

移動平均乖離率を実際の取引で活用する際の基本的な判断基準は、以下のとおりです。

- 乖離率が+5%以上:買われすぎと判断

- 乖離率が-5%以上:売られすぎと判断

ただし±5%という数字は参考程度であり、銘柄の特性や市場の状況に応じて±10%~±20%を基準値とするケースもあります。

たとえば、値動きの激しいグロース株では乖離率の基準値を高めに調整したり、安定した大型株では低めに設定したりする必要があります。

このように、移動平均乖離率を取引で活用する際は、過去のデータを分析して価格が下落に転じた乖離率のレベルを把握し、個々の銘柄に合った数値を決めるのが大切です。

テクニカル分析は本当に意味ない?意味がある理由と根拠を徹底解説

RSIとは

本章では、RSIの以下の内容について解説します。

- RSIとは

- RSIの計算方法

- RSIの使い方

それぞれみていきましょう。

RSIとは

RSI(Relative Strength Index)は、移動平均乖離率と同じくJ.ウェルズ・ワイルダーが開発した指標で相場の過熱感を示すツールです。

一定期間(14日間が一般的)の値上がり幅と値下がり幅の比率から、相場の強弱を数値化します。

実際のチャートでは、以下のように表示されます。

RSIは0%から100%の数値で表示され、一般的に70%以上で買われすぎ30%以下で売られすぎと判断されます。

相場が過熱して高くなると、利益確定による売りが増える場合が多いです。

RSIは、上記のような市場の仕組みを応用して、トレンドの転換タイミングを見極めるために使われます。

RSIの計算方法

RSIの計算式は、以下のとおりです。

- RSI=[一定期間の上昇幅の合計 ÷(一定期間の上昇幅の合計+一定期間の下落幅の合計)]×100

RSIの計算では、価格が上昇した日の値上がり幅の合計と、下落した日の値下がり幅の合計を別々に集計する必要があります。

たとえば、14日間に設定したRSIを計算してみましょう。

| 1日 | 2日 | 3日 | 4日 | 5日 | 6日 | 7日 | 8日 | 9日 | 10日 | 11日 | 12日 | 13日 | 14日 | 合計 | |

| 上昇 | 2 | 7 | 4 | 5 | 6 | 3 | 8 | 5 | 40 | ||||||

| 下落 | 14 | 3 | 5 | 7 | 9 | 2 | 40 |

直近14日間で上昇した日の合計が40円、下落した日の合計が40円だった場合のRSIは次のとおりです。

- [40÷(40 + 40)]×100=50%

このように、算出された数値をつなぎ合わせてRSIは形成されます。

なお、実際の投資では証券会社の取引ツールが自動で計算してくれるため、詳細な計算手順を覚える必要はありません。

RSIの使い方

RSIを実際の取引で活用する際の、基本的な判断方法は以下のとおりです。

- RSI値が70%以上:買われすぎ

- RSI値が30%以下:売られすぎ

また50を中心線として捉え、RSIが50%以上で推移している場合は上昇トレンド傾向、50%以下で推移している場合は下降トレンドの傾向があると判断できます。

さらに上級者向けの活用法として、ダイバージェンス分析という手法があります。

ダイバージェンスとは、価格の動きとRSIの動きが逆行する現象のことです。

たとえば、株価が高値を更新しているにもかかわらずRSIが前回の高値を更新しない場合、トレンド転換の兆候として注目されます。

上記のような価格とRSIの逆行現象は、トレンドの勢いが弱まっていることを示唆する重要なシグナルとなります。

RSIの見方をわかりやすく解説!RSIでエントリーする方法も紹介

移動平均乖離率とRSIの違い

移動平均乖離率とRSIは、どちらも相場の過熱感を測る指標ですが、算出方法や分析の切り口が違います。

それぞれの違いを、下の表にまとめたのでご覧ください。

| 移動平均乖離率 | RSI | |

| 意味 | 現在の価格が移動平均線からどれほど乖離しているかを%で表す | 一定期間の値上がり幅の割合から、買われすぎ・売られすぎを数値化 |

| 計算式 | {(現在値−移動平均値)÷移動平均値}×100 | {上昇幅合計 ÷ (上昇幅+下落幅)}×100 |

| 一般的な売買シグナル | +5~10%:買われすぎ −5~10%:売られすぎ |

70%以上:買われすぎ 30%以下:売られすぎ |

このように、2つの指標はどちらも買われすぎ・売られすぎをみるために使いますが、観察するポイントが違います。

移動平均乖離率は価格が移動平均線からどれくらい離れているか、RSIは価格の勢いをチェックしています。

なお、2つを一緒に使うと、売買のタイミングをより正確に判断可能です。

テクニカル分析とファンダメンタルズ分析の違いは?初心者におすすめの活用法を解説

移動平均乖離率とRSIを併用するコツ

本章で紹介する移動平均乖離率とRSIを併用するコツは、以下のとおりです。

- 両者を使って同一のシグナルが出た場合にエントリー

- 両方が同じシグナルでも過信しない

- 必ず資金を分散させる

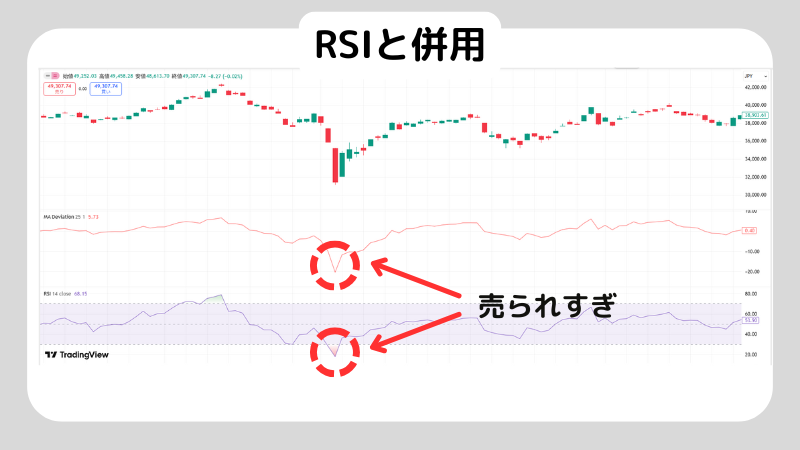

両者を使って同一のシグナルが出た場合にエントリー

移動平均乖離率とRSIの両方が、同時に売買シグナルを示した場合のみエントリーする手法は、投資成績向上に効果的です。

なぜなら、両指標が同方向のシグナルを発している状況は、複数の根拠が揃っていることを意味し、単一指標では判断できない信頼性の高い投資機会を示しているからです。

たとえば、移動平均乖離率が-20%以下に達し、同時にRSIが30以下を示した場合に買いエントリーを行います。

上記のように併用することにより、偽シグナルを大幅に減らせるため、損失リスクを抑えた取引が実現します。

ただし、両指標が同時にシグナルを発する機会は単一指標使用時より少なくなるため、取引頻度の減少による機会損失との兼ね合いを慎重に検討する必要があります。

両方が同じシグナルでも過信しない

移動平均乖離率とRSIが同一方向のシグナルを示していても、過度な期待は危険です。

金融市場には、災害や地政学的リスクなど、テクニカル分析では予測できない突発的な価格変動要因が常に存在するためです。

どれほど優秀な指標の組み合わせであっても、市場の予測不能な動きに対応できない場合があることを理解しておく必要があります。

したがって、事前に適切な損切りラインを設定し、予想が外れた場合の対策を明確に決めておくのが重要です。

テクニカル指標は統計的な優位性を提供する分析ツールであり、未来を確実に予測する道具ではないという認識を持って活用するのが、長期的な成功につながります。

必ず資金を分散させる

移動平均乖離率とRSIを組み合わせた取引では、必ず資金を分散させるようにしましょう。

なぜなら、両指標が同時に買いシグナルを示していても、相場が想定外の動きをする可能性があるからです。

そのため、一つの銘柄に資金を集中させず、複数の銘柄に分けて投資するのが重要です。

たとえば、全資金の100万円を一つの銘柄に投入した場合、突発的なニュースで株価が逆行してしまうと、一度に大きな損失を被るリスクがあります。

ですが、資金を5銘柄に20万円ずつ分散しておけば、一つの銘柄で損失が出ても他の銘柄の利益でカバーできる可能性が高まります。

このように分散投資を徹底すると、リスクを抑えながら安定した運用を目指すことが可能です。

テクニカル分析を学ぶならこの5冊!初心者から中級者におすすめの本を紹介

移動平均乖離率とRSIに関するよくある質問

移動平均乖離率とRSIについて知りたい人によくある質問は、以下のとおりです。

- 初心者に向いているのはどちらですか?

- どちらの方が優れた指標ですか?

それぞれ解説します。

初心者に向いているのはどちらですか?

投資をはじめたばかりの初心者の方には、移動平均乖離率よりもRSIの方が理解しやすいといえます。

RSIは0%から100%までの明確な数値範囲で表示され、70%以上で売り・30%以下で買いというシンプルで覚えやすい基準があるためです。

一方で移動平均乖離率を効果的に活用するには、まず移動平均線の概念をしっかりと理解する必要があり、さらに期間設定や基準値の調整には相応の経験と市場知識が求められます。

ただし、投資スキルの向上とともに、最終的には両指標の強み・弱みを深く理解し、市場環境や銘柄特性に応じて柔軟に使い分けられるようになるのが重要です。

どちらの方が優れた指標ですか?

移動平均乖離率とRSIのどちらが優れているかという質問に対しては、一概に優劣をつけることはできません。

両指標はそれぞれ異なる計算方法と特徴を持っており、市場環境や分析対象によって有効性が変わるためです。

移動平均乖離率は価格が移動平均線からどれだけ離れているかを示し、トレンドの強さや一時的な過熱感を捉えるのに適しています。

一方RSIは短期の勢いを視覚的に把握しやすく、レンジ相場の中の転換点を捉えるのに向いています。

重要なのは両指標の特性を正しく理解し、相場状況に応じて適切に使い分けることです。

初心者の段階では使いやすいRSIからはじめて、経験を積みながら移動平均乖離率も習得し、最終的には両方を併用できるレベルを目指すのが理想的だといえるでしょう。

まとめ

今回は、移動平均乖離率とRSIの違いと、それぞれを効果的に併用するコツについて解説しました。

移動平均乖離率は現在の価格が移動平均線からどれほど離れているかを示し、RSIは一定期間の値動きの強弱を数値化する指標です。

どちらも買われすぎ・売られすぎを判断しますが、観察するポイントが異なります。

初心者の方はまずRSIから習得し、経験を積みながら移動平均乖離率も理解して、ゆくゆくは両方を組み合わせた分析ができるようになるのが望ましいです。

ぜひこの記事を参考に、テクニカル分析を活用した効果的な投資判断を心がけてみてください。

株式投資で稼ぐためにはテクニカル分析が必須!基本のポイントを紹介

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。