将来に向けてお金を増やすため国債に興味を持っても、「本当にプラスになるの?」「国債ってそもそも何?」と、様々な疑問がある方は多いでしょう。

国債という言葉を聞いたことがあっても、どのような仕組みになっているのか、どんな種類があるのかなど、わからないことばかりだとなかなか挑戦できませんよね。

そこで今回は、国債とはどういった商品なのか、どのようなメリットや注意点があるのかについて解説します。

国債とは

まずは、国債とは何か、その仕組みなどについて詳しく解説します。

国債の仕組み

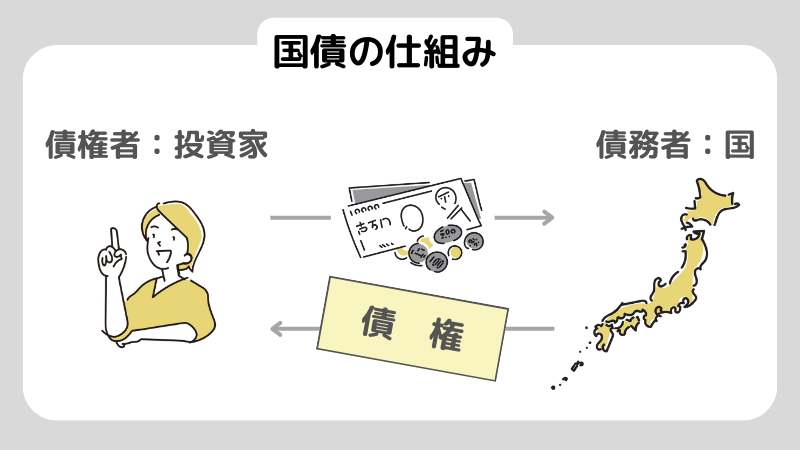

国債とは、国が発行する債券のことです。

この記事では、日本政府が発行する「日本国債」を指します。

国は様々な政策を実行するために資金が必要で、主に税金を使っています。

しかし、税収入だけではすべての政策を実行できないこともあり、そんな時にお金を募ります。

国債はよく「国の借金」という表現をされますが、国が債務者で投資家が債権者だと考えるとわかりやすいでしょう。

仕組みとしては、まず国が国債を発行し、投資家からお金を借り入れします。

償還するまでの一定期間、国は利子を支払い投資家がそれを受け取ります。

投資家は、満期になったら元本を受け取ります。

借り入れの期間は、3年、5年、10年などから選ぶことが可能です。

個人向け国債のメリット・デメリットとは?知っておきたいリスクと注意点

国債の利回り

利回りとは、「投資金額に対して、どのくらいの割合でリターンを得たか」を指す言葉です。

利子を含めたもので、1年あたりを基準に算出されます。

利回りを出すには、「収益の合計÷運用年数÷投資金額×100」と計算をしましょう。

なお、よく利率と混同されますが、利率は額面金額に対して年間で受け取れる利子の割合を指す言葉であるため内容が異なります。

国債の購入方法

国債は、以下から購入できます。

- 証券会社

- 都市銀行

- 地方銀行

- 郵便局

- 信用金庫

- 農業協同組合

どこから買うかによって、手数料の金額やキャンペーンの内容が異なるため、必ずいくつか比較検討しましょう。

いずれも窓口からも購入できますが、オンラインでも購入できるため最近ではそちらの方が主流です。

手続きにあたり受付金融機関で口座開設をしたり、本人確認書類をアップロードしたりといった作業が必要になるため、事前に何を準備すればよいか調べておくとスムーズに購入できます。

また、国債はいつでも買えるわけではなく、毎月月初の5営業日以内までにとなるため、一度タイミングを逃すと1か月ほど待たなくてはなりません。

購入後にすぐではなく、翌月15日ごろに発行されます。

国債の種類

国債には様々な種類があり、異なる特徴を持ちます。

それぞれどのような違いがあるのか、比較検討してから購入しましょう。

固定利付国債

固定利付国債とは、最初に金利を決定して償還時まで変わらない国債です。

年に1回や半年に1回のペースで利子が支払われ、満期償還時に額面金額で償還金が受け取れます。

現在もっとも流通している種類の一つで、償還までの間に金利が変わりません。

変動利付国債

変動利率国債は、金利があらかじめ決まっておらず、途中で変わる国債です。

年に1回や半年に1回のペースで利子が支払われ、満期償還時に額面金額で償還金が受け取れます。

固定利付国債と比べ、金利市場が上昇しても国債の価格が下落しにくい点がメリットです。

個人向け国債

個人向け国債は、個人が購入できる国債で法人による購入はできません。

固定3年(3年で満期を迎える固定利付国債)、固定5年(5年で満期を迎える固定利付国債)、変動10年(10年で満期を迎える変動利付国債)などがあります。

1万円から購入可能とハードルが低く、最低でも0.05%の金利が保証されている点が特徴です。

新窓販国債

新窓販国債とは、もともと郵便局のみで販売されていた委託販売方式を民間金融機関にも広げ、新しい窓口販売方式で発行されるようになった国債です。

個人だけでなく法人も購入でき、すべて固定利付国債で、2年、5年、10年満期のものがあります。

物価連動国債

物価連動国債とは、利率は満期まで変わりませんが、物価動向によって元本が変わるタイプの国債です。

利子の支払いは年2回で、2015年からは法人だけでなく個人でも購入できるようになりました。

インフレになっても目減りしにくい点がポイントです。

復興応援国債

復興応援国債とは、2011年に発生した東日本大震災の復興をサポートするために生まれた国債です。

発行して最初の3年間は0.05%の固定金利ですが、4年目以降は半年ごとに変わる変動金利となります。

3年経過時点で100万円以上の残高を保有していると、記念紙幣が贈呈されます。

この国債は、2014年に発行が終了しました。

国債のメリット

他の投資商品と比べて、国債にはどのようなメリットがあるのでしょうか。

5つのポイントを解説します。

元本割れの可能性がほとんどない

投資初心者の方にとって、「せっかく投資用の資金を準備したのに、どんどん減っていってしまう」ということは心配の種でしょう。

だからこそ、元本割れの可能性がほとんどない国債は非常におすすめです。

国債は、決められたタイミングで償還されることが決まっています。

また、株式は企業の事業悪化や倒産によって紙くずとなり元本割れするリスクがありますが、株式は国が責任を持っていることも、安全性が高い理由の一つです。

元本割れとは?リスクや新NISAで元本割れを回避する方法を解説

少額から始められる

投資というと大金を準備しなくてはならないイメージを持つ方も多いですが、国債であれば1万円から始められます。

というのも、利付国債は5万円からですが、個人向け国債は購入最低額面金額は1万円に設定されているのです。

個人向け国債は額面金額100円につき価格が100円となりますが、購入単位は1万円となります。

なお、購入上限はありません。

定期預金より金利が高い

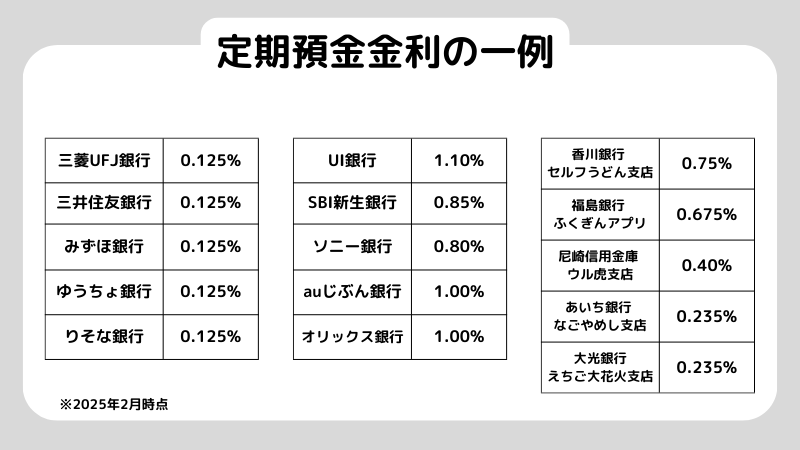

現在、日本のメガバンクや都市銀行、ネット銀行で定期預金をしても、金利が非常に低く資産はほとんど増えません。

参考までに2025年時点の金利一覧をご覧ください。

国債はハイリターンを狙う商品ではないものの、定期預金に比べると金利が高く資産を増やしやすいと言えるでしょう。

タンス預金のメリットとデメリット!賢く活用するための方法を徹底解説

3つの金利タイプから選べる

個人向け国債は、「変動金利型10年満期」「固定金利型5年満期」「固定金利型3年満期」の3種類があります。

変動金利型10年満期は満期までの間に適用利率が変わりますが、固定金利型5年満期と固定金利型3年満期は初めから変わらないため発行した段階で投資結果を知ることができます。

金利の設定方法は、変動金利型10年満期は「基準金利×0.66」、固定金利型5年満期は「基準金利-0.05%」、固定金利型3年満期は「基準金利-0.05%」です。

いずれも金利の下限は0.05%となっており、これを下回ることはありません。

発行から1年経過後は中途換金可能で、償還金額は額面金額100円につき100円となります。

譲渡や相続ができる

個人向け国債は、譲渡や相続の対象となります。

万が一、所有者が亡くなってしまっても相続人の口座に移管可能で、移管方法は金融機関によって異なります。

1万円から1万円単位で譲渡・相続ができますが、あくまで個人間のみとなるので注意しましょう。

国債の注意点

リスクがほとんどなく低額から始められるため投資初心者にもおすすめの国債ですが、注意点もあります。

購入前には、しっかり確認しておきましょう。

1年以内は解約できない

国債の途中解約は、発行から1年後以降となります。

年内は償還できないため、購入からが1年は手元に戻らなくても大丈夫な資金で購入しましょう。

なお、中途換金する場合は「直前2回分の各利子(税引前)相当額×0.79685」が差し引かれます。

基本的には途中解約せず、満期まで待つようにしましょう。

ローリターンである

国債は元本割れすることもなく、非常にリスクが低い投資商品です。

その分、リターンもそれほど大きくありません。

「まずは投資に慣れるため少しずつチャレンジしたい」「ハイリスクハイリターンの商品と並行して、安定的な運用もしたい」という方におすすめです。

大きな収益を狙いたい場合は、国債よりもFXや仮想通貨といった商品の方が向いているでしょう。

まとめ

今回は、国債について解説しました。

国債には様々な種類があり、それぞれ異なる特徴を持っています。

いずれも元本割れの可能性が低く少額から始められるといったメリットがある一方、収益性はさほど高くないといった一面もあります。

投資初心者の方にはハードルが低くおすすめの商品であるため、これから投資を始めたい方はぜひチャレンジしてみてください。

初心者におすすめの資産運用を5つ紹介!資産運用の始め方も解説

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。