「投資に興味はあるけど、損したくない」

「元本割れのリスクが怖い」

そう思っていませんか?

元本割れのリスクを知り、元本割れのリスクがない投資はあるのか。新NISAについても解説します。

NISAはデメリットしかない?【NISAのリスクを避ける4つのポイントを解説!】

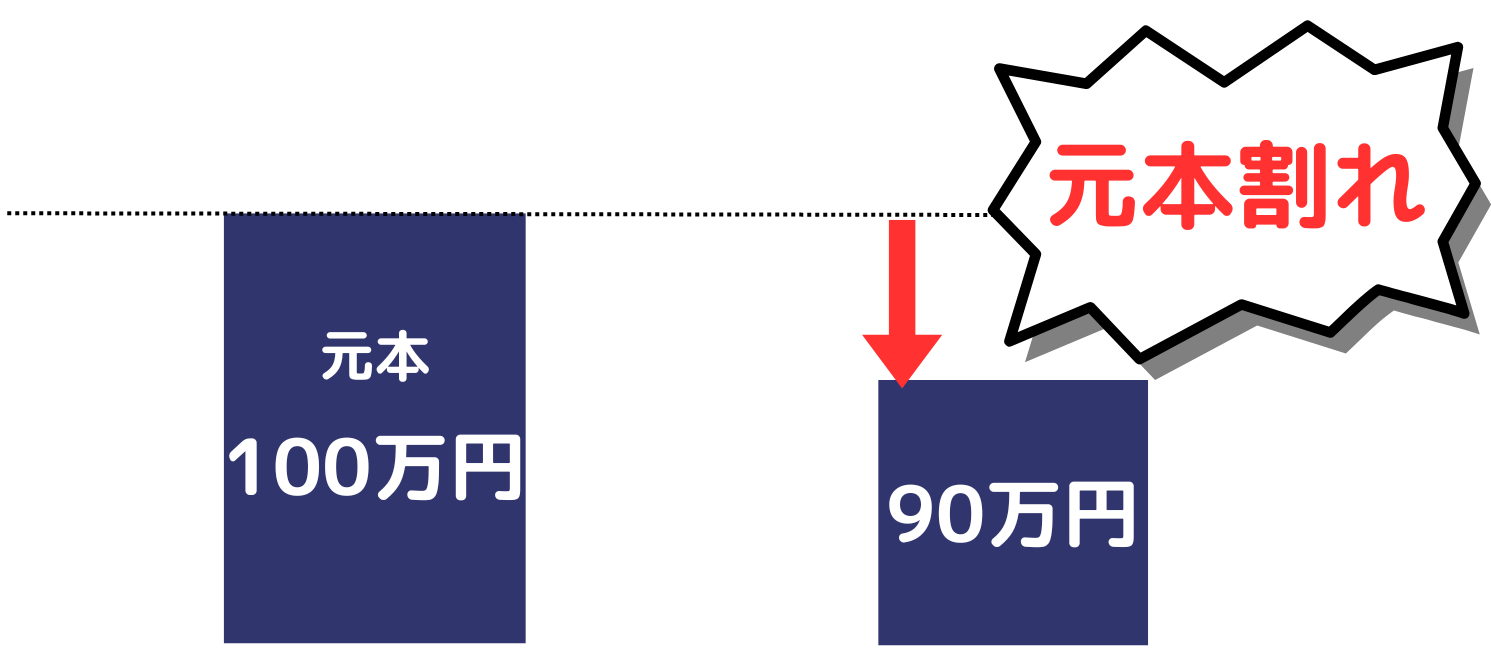

元本割れとは何か

元本割れとは、投資した当初の金額を下回ってしまうことです。

読み方は、「がんぽんわれ」。

元本とは、元手となるお金のことで、その金額を割ってしまうことが元本割れです。

例えばあなたが、100万円の株を買ったとします。

株価が下がり、90万円になってしまった。これが元本割れです。

つまり、損をしてしまった、といえます。

元本保証とは

元本割れに対して、元本保証という言葉もあります。

投資した金額は金融機関が保証してくれるというもの。

100万円の株を買ったとすると、株式市場が荒れても100万円分はちゃんと保証しますよ、ということです。

元本割れと元本保証、どっちがいいの?

投資した金額以下になるかもしれない投資と、投資した金額以下にはならない元本保証。

「じゃあ元本保証のほうがいいじゃないか」と思う方がいるかもしれません。

結論から言うと、一長一短です。

元本保証されている金融商品の例でいえば、定期預金が挙げられます。

定期預金とは、あらかじめ預け入れ期間を決めて利用する預金のこと。

1年、2年、3年など、満期日まで基本的に引き出しができません。

その分、一般の預貯金より金利が高く設定されています。

もし満期日の前に引き出したければ、中途解約の手続きをしないといけません。

どうしても近々にお金が必要で中途解約となると、当初の金利より少なくなってしまうリスクがあるのです。

元本割れするかもしれない投資をすると、投資金額より高額になる可能性は大きくなります。

考えてみれば当然ですが、リスクを取るからリターンも大きい。

リスクを少なくするならリターンも少なくなります。

株式投資の元本割れは避けられる?リスクを抑える建玉操作の重要性とは

元本割れするとどうなるのか

元本割れとは、投資した当初の金額を下回ってしまうことと説明しました。

「じゃあ元本割れは損するだけじゃないか」「投資って怖いな」と思われるかもしれません。

そもそもの話になりますが、株や投資信託などの商品には、価格変動リスクというものがあります。

理解したうえで投資する必要があります。

価格変動リスク

価格変動リスクとは、株や投資信託などの金融商品の価格が変動し、価値が上下する可能性を指します。

リスクと聞くと、「損をする」「マイナスになる」というイメージがあるかもしれません。

ですが、価格が下落するリスクだけでなく、上昇することもリスクとして考えられています。

リスクが大きければ振れ幅が大きく、小さければ振れ幅も小さい。

つまり、リターンが大きいならリスクも大きい。

リターンが少なければリスクも小さい、ということになります。

不確実性に投資する

言うまでもありませんが、株や投資信託などの1年後の価格がどうなっているのか、誰にもわかりません。

上がっているのかもしれませんし、下がっているかもしれません。

価格変動リスクとは、将来の不確実性ともとれます。

不確実だからこそ、投資というものが成り立っています。

そもそも価格が上がるとわかっていれば、世界中のみんなが大金持ちになってます。

価格が下がるとわかっているなら、誰も金融商品を買いません。

不確実性に投資するからこそ、儲かる可能性があるのです。

元本割れしない投資はあるのか

元本割れしない投資はあるのか?と問われれば、身近なところにあると答えます。

元本保証で一番身近なものは、普通預金や当座預金などの金融機関への預金です。

銀行にお金を預けて、自分が下ろしていないのに勝手に預金が減っていることはありませんよね。

そして銀行預金には金利があります。

預け先によって違いはありますが、金利による増額もあります。

ただしリスクが小さい分、金利も小さく、大きな増額は期待できないといっていいでしょう。

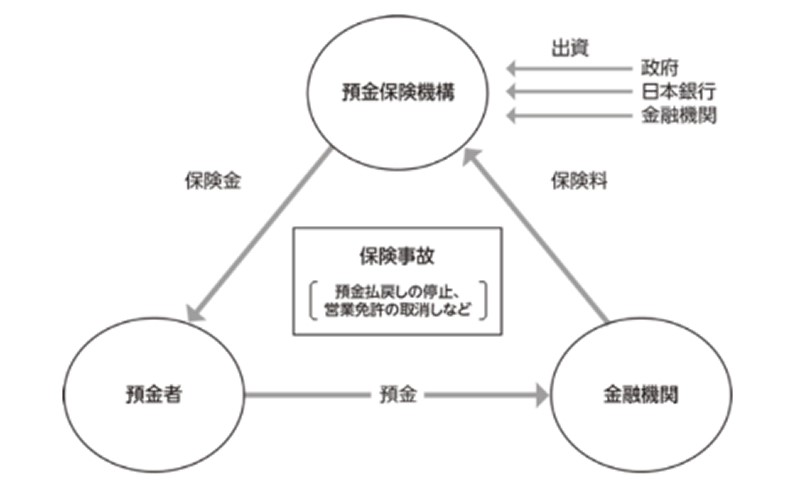

預金は預金保険制度により、1人当たり、1金融機関ごとに合算され、元本1,000万円までと破綻日までの利息等が保護されます。

つまり、1,000万円までは元本割れしないということになります。

ただし一般的なイメージですが、銀行にお金を預けることを投資とはいいませんよね。

投資するにはある程度の金額がプラスになることを期待していると思います。

ご自身がどのくらいのリスクなら耐えられるか考えて投資を検討したいものです。

元本割れは借金なのか

元本割れしたとして、借金を背負うのかということですが、現金で投資するのか、信用取引で投資するのかで変わります。

- 現金で投資するなら借金はしない

- 信用取引で投資なら借金があり得る

という回答になります。

自己資金で投資するなら借金はありえない

自己資金100万円で株式投資をしたとしましょう。

株価が0円になったとします。

すると、100万円が0円になった、という状態。

もともと持っていた100万円が無くなっています。

つまり価値が0円になることはあり得ますが、マイナスになることはありません。

よって自己資金で投資するときは借金はないとなります。

信用取引なら借金の可能性がある

信用取引とは、保証金を証券会社に預けることで、保証金の約3.3倍までの金額の取引ができるものです。

保証金を担保にレバレッジをかけるイメージです。

例によって、100万円を担保に株を信用取引をしたとします。

100万円×3.3倍=330万円

の株式投資が可能になります。

もし株価が半値になったとしたら・・・

330万円÷2=165万円

になります。

自己資金は100万円でした。

しかし半値になり165万円の損失となります。

自己資金100万円 - 損失165万円=-65万円

65万円の損失を出してしまった、ということになります。

もし自己資金が不足した場合、借金しないといけなくなる可能性があるのが信用取引です。

新NISAは元本割れする?

結論から言うと、新NISAは元本割れする可能性があります。

ですが借金の可能性はありません。

なぜなら新NISAは、自己資金を使った取引しかできず、信用取引ができないからです。

元本が減る可能性はあっても、マイナスになることはない投資です。

新NISAの元本割れする確率は?

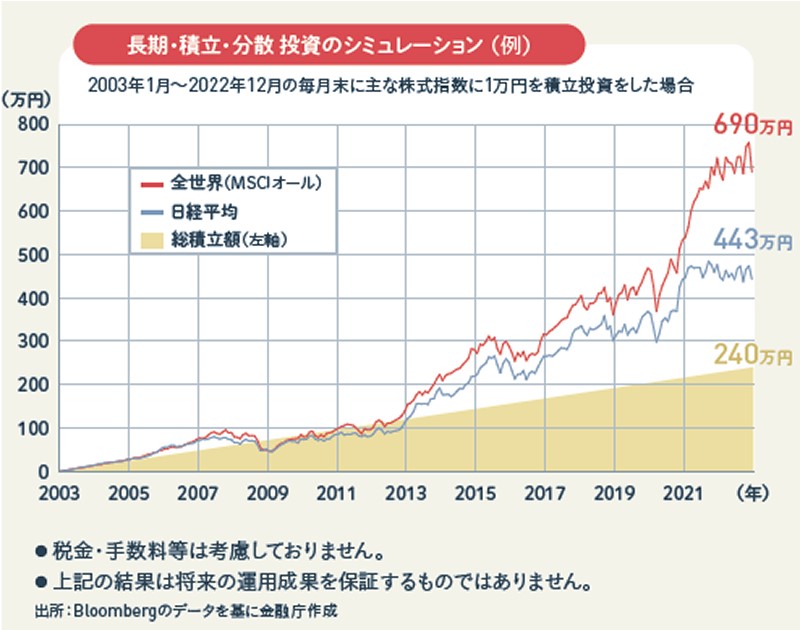

グラフからわかるのは、投資先を分散させて積立投資した場合の元本割れの確率は、保有期間5年だと20%程度。

保有期間20年間だとほぼ0%になります。

投資リスクを下げる投資は長期投資にある

先ほどのグラフからわかることは、「長期投資すればするほど、損失リスクが軽減される」ということです。

実例を出して長期投資を考えてみましょう。

2024年8月、東京株式市場が大暴落しました。

『8月5日、東京株式市場は波乱の展開で、終値は4,451円安と株価が暴落した。これは1987年のブラックマンデー翌日の3,836円安を超え、過去最大の下落幅となった。』

新NISAの開始が、2024年1月。

新NISAから投資を始めた人にとっては、開始早々の暴落でした。

ドンドン下がる株価を前に、冷静さを失い売却してしまった人もいたのかもしれません。

ですが、損失リスクを軽減するためには、20年近くの長期投資がキーポイント。

こうした暴落に耐えるメンタルも長期投資には必要ということです。

新NISAで元本割れする確率は10年で0%?原因や対処法を徹底解説

まとめ

元本割れ。信用取引。新NISAに長期投資などなど。

いろいろな用語が出てきて混乱したかもしれませんので、整理します。

- 元本割れとは、投資した当初の金額を下回ってしまうこと

- 元本保証とは、投資した金額を金融機関が保証してくれるもの

- 株や投資信託といった金融商品には、価格変動リスクがある

- 損失だけがリスクではない。価格の振れ幅のことをリスクという

- 元本割れしない代表的な投資は銀行預金

- 自己資金で投資するなら借金はない

- 信用取引をすると、借金する可能性がある

- 新NISAは自己資金による投資しかできない

- 投資リスクを下げる投資は、期間20年近くの長期投資にある

あらためて振り返っていかがでしょうか。

結局は、自分自身がどの程度の損失に耐えられるのか、ということを定めることが、投資では大切だとわかります。

もしかしたら、株を買ってすぐ暴落し、元本割れするかもしれません。

暴落しても焦って売却しないことが、投資リスクを下げることにつながります。

みなさんもしっかり自分の投資できる範囲を定め、良い投資ライフを送ってください。

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。