老後のお金が気になってiDeCoを調べたら、「50歳からだと無意味かも」という声が出てきて不安になりますよね。

でも実際は、50代からでも得になる人もいれば、そうでない人もいます。

ポイントは3つだけです。

-

払っている税金が減るタイプか(節税の効果が出るか)

-

いつから受け取れるか(60歳から受け取れる条件を満たせるか)

-

60歳まで引き出せないお金を、生活費と分けて置けるか

本記事では、この3つを順番に確認して、「自分の場合はどう考えればいいか」をわかりやすく解説します。

株の利益に税金はかかるの?【確定申告が必要な人について解説!】

そもそもiDeCoとは?

iDeCoとは老後の資産形成を目的とした、加入者が自分で年金を作るための制度です。

国は老後資金を十分賄えるほどの年金を払えそうにないとのことで、個人でも年金を作ってもらう代わりにiDeCoに加入した人には税優遇を受けられるような決まりを作りました。

iDeCoでのメリットは以下のとおりです。

- 掛け金が全額所得控除になる

- 運用益が非課税になる

- 受け取り時も控除される

それぞれ解説していきます。

掛け金が全額所得控除になる

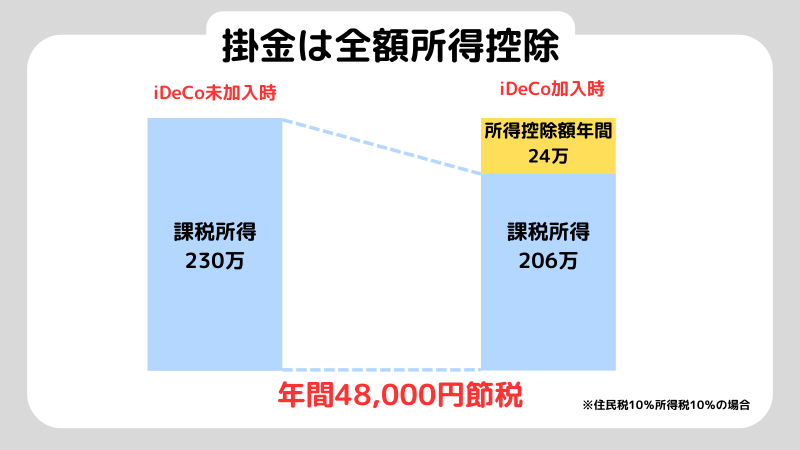

iDeCoでの掛け金は、全額所得控除対象となります。

掛け金を全額所得控除にできることで、住民税と所得税が減税されるためお得に資産形成ができます。

住民税と所得税は、所得が多ければ多いほど課税される金額が大きくなるシステムです。

そのためiDeCoで資産形成すると、掛け金が全額所得控除されるので住民税と所得税を下げられます。

たとえば毎月の掛け金が20,000円で年間24万円だった場合、24万円全額が所得控除となり年間48,000円節税できます。

所得税(10%):24万円×10%=24,000円

住民税(10%):24万円×10%=24,000円

合計:48,000円

この例のように、所得金額を抑えることで所得税と住民税を下げられます。

所得税の税率は5%~45%まで7段階あり、それぞれの所得金額によって変わりますが今回の例では10%で計算しています。

基本的に、投資信託の購入代金が控除対象となることはありません。

そのため、50代からという短い期間でもこの利点を活かして資産形成できるのはメリットだと言えます。

運用益が非課税になる

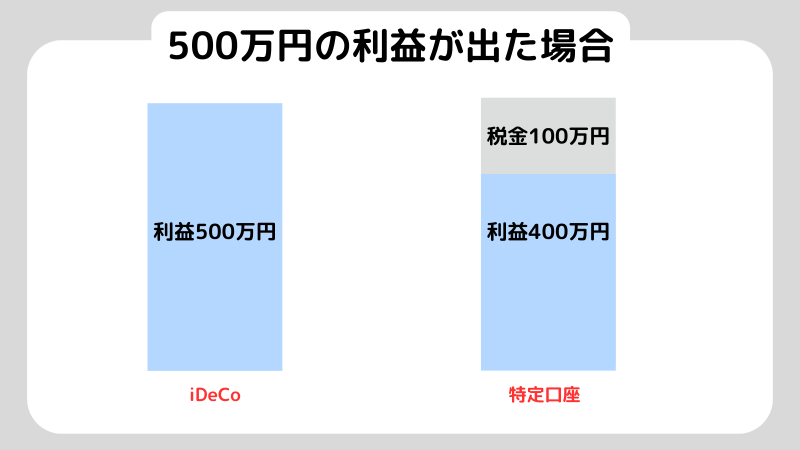

iDeCoで運用して得た利益は、非課税になります。

本来株などの金融商品で得た利益は、20%が税金として引かれます。

たとえば株で500万円の利益が出た場合、特定口座なら20%の税金が引かれて400万円しか手元に残りません。

ですがiDeCoで運用した利益には税金がかからないので、500万円の利益はすべて自分のものとなります。

50代という拠出期間が短い年代の方にとって、少しでもお得に資産形成できるのは嬉しいメリットだと言えます。

60歳からでも遅くない!60歳からの投資信託としておすすめ商品を3つ紹介

受け取り時も控除される

iDeCoでは、受け取り時も税金控除が受けられます。

iDeCoで作った資産は引き出し方により、受けられる控除が変わってきます。

分割で受け取る場合は「公的年金等控除」を受けることが可能です。

公的年金等控除を受けられる金額は、年齢でも変わりますが以下のとおりです。

65歳未満:年間60万円まで

65歳以上:年間110万円まで

また、一括で受け取る場合は「退職所得控除」を受けられます。

退職所得控除とは、退職金を非課税で受けられる非課税制度です。

iDeCoで作った資産を一括で受け取る場合、退職金と同じ扱いになります。

そのため、退職所得控除を受けられるというわけです。

退職所得控除は、積み立て期間が長ければ長いほど控除額が大きくなる特徴があります。

iDeCoは30代からはじめるのがベスト!iDeCoを30代からはじめる3つのメリットを解説

iDeCoは50歳からでも無意味じゃない3つの理由

iDeCoは拠出期間が短いと受けられるメリットが小さくなるため、「50代からiDeCoを利用しても意味がないのでは?」と思う方が多いと思います。

ですが、iDeCoの恩恵は50代からでも十分受けられるため無意味ではありません。

理由は以下の3つです。

- 65歳まで拠出できる

- 非課税期間が75歳まで

- iDeCoのデメリットである資金ロックがネックになりにくい

ここでは、iDeCoは50歳からはじめても無意味じゃない理由を解説していきます。

65歳まで拠出できる

2022年5月に法改正が行われ、iDeCoに加入できる期間が60歳から65歳に延長されました。

iDeCoは拠出期間が長ければ長いほどお得に資産形成できる制度ですので、50代の方にとってこの加入期間の延長は大きなメリットだと言えます。

仮に50代半ばからiDeCoを始めたとしても、10年間は住民税と所得税を節税しながら資産形成ができます。

ですが、65歳まで拠出しようと思うとき気を付けておきたいことが1つあります。

それは65歳までiDeCoで拠出できる人は、国民年金に加入している人だけというルールがあることです。

前提としてiDeCoは、国民年金に加入している人が入れる制度です。

しかしながら国民年金は60歳までが加入期間なので、60歳以降も国民年金に任意で加入しないと65歳まで拠出できません。

国民年金の任意加入とは、60歳から65歳まで国民年金に任意で加入できる制度です。

ちなみに会社員と公務員の人で60歳以降も会社勤めをする方は、社会保険料は給料天引きなので気にしなくて大丈夫です。

ですが、自営業の方と専業主婦の方で60歳以降もiDeCoに加入しようと思う人は国民年金に任意加入する必要があります。

非課税期間が75歳まで

50代から投資信託の運用を始めても、非課税で運用できる期間は75歳までと長いです。

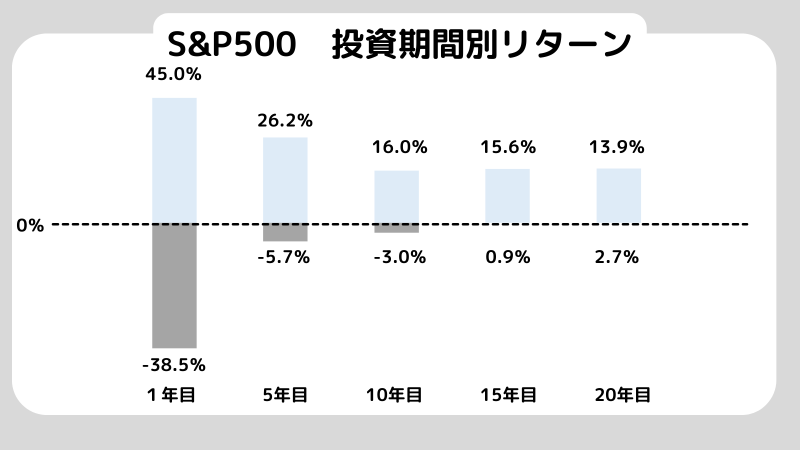

投資信託は15年以上運用すると、安全に資産運用できることがわかっているため50代から始めても無意味ではありません。

これは1950年~2023年のどの期間からはじめても、15年以上投資信託に積み立てを続けると全員プラスだったというデータです。

S&P500というのは、米国の株価指数と連動した人気のある投資信託です。

最初の1年目は+45.0%〜-38.5%と、始める時期によってはマイナスになってしまいます。

ところが、年数を重ねて行くにつれ成績の振れ幅は小さくなっていき15年目には全員がプラスになっています。

そのため50代の方でも、iDeCo制度を利用して安全に形成した資産を非課税で受け取れます。

ちなみに従来のiDeCoは60~70歳までが非課税期間でしたが、2022年4月に法改正があり75歳まで非課税期間が延長されました。

iDeCoのデメリットである資金ロックがネックになりにくい

50代からのiDeCoの利用は、デメリットである資金ロックがネックになりにくいです。

資金のロックとは、最短でも60歳からしか拠出したお金を引き出せないiDeCoのルールのことを指します。

iDeCoは年金を自分で作る制度なので、拠出した資金の引き出しが最短でも60歳からです。

このことから拠出したお金をあてにできないため、30代、40代の方はライフプランを緻密に考えないといけないというデメリットがあります。

ですが、50代からiDeCoを始めると引き出せない期間は十数年であるため、iDeCoのデメリットである資金ロックは他の年代と比べそこまでネックになりにくいです。

50代は拠出額を所得控除にする期間が短いですが、30代、40代と比べて気軽にiDeCoに加入してお得に資産形成しやすいと言えます。

【初心者必見】資産運用の基本を学ぶ!正しい勉強方法とステップ解説

50代からiDeCoを始めるといくら節税になるのかをシミュレーションする

55歳から65歳までの10年間、iDeCoで運用した場合の属性別シミュレーションをします。

シミュレーションをする属性は以下の3つです。

- 自営業の人が10年運用した場合

- 会社員の人が10年運用した場合

- 公務員の人が10年運用した場合

先にシミュレーションしておくと、どのくらい節税が可能でいくら資産形成できるのかわかるため老後の計画が立てやすくなります。

ちなみに、iDeCoは働き方によって拠出できる限度額が変わるので自分の限度額を確認しておきましょう。

| 月額 | 年額 | |

|---|---|---|

| 自営業 | 68,000円 | 816,000円 |

| 会社員(企業年金なし) | 23,000円 | 276,000円 |

| 会社員(企業型のみ) | 20,000円 | 240,000円 |

| 公務員 | 12,000円 | 144,000円 |

| 会社員(確定給付型のみ、企業型・確定給付型の両方) | 12,000円 | 144,000円 |

| 専業主婦 | 23,000円 | 276,000円 |

自営業の人が10年運用した場合

| 拠出額 | 積立元本 | 運用収益 | 総利益 | 減税額(所得税+住民税) | 運用収益非課税額 |

|---|---|---|---|---|---|

| 68,000円 | 8,160,000円 | 1,345,850円 | 9,505,850円 | 2,448,000円 | 273,409円 |

| 30,000円 | 3,600,000円 | 593,757円 | 4,193,757円 | 1,080,000円 | 120,621円 |

年収600万円の55歳の人が、利回り3%を想定してiDeCoで10年間積み立てた場合

68,000円を10年間毎月積み立てるのは難しいかもしれませんが、月に3万円積み立てると120万円以上節税ができ約400万円の資産ができます。

50代という資産形成できる時間が限られる中で、120万円以上節税しながら資産を構築できるのは嬉しいですね。

会社員の人が10年運用した場合

| 拠出額 | 積立元本 | 運用収益 | 総利益 | 減税額(所得税+住民税) | 運用収益非課税額 |

|---|---|---|---|---|---|

| 23,000円 | 2,760,000円 | 455,214円 | 3,215,214円 | 552,000円 | 92,476円 |

| 10,000円 | 1,200,000円 | 197,919円 | 1,397,919円 | 240,000円 | 40,207円 |

年収600万円の55歳の人が、利回り3%を想定してiDeCoで10年間積み立てた場合

会社員の方が10年間、月に23,000円積み立て投資をすると60万円以上の節税をしながら約300万円の資産が形成できます。

仮に将来の年金額が減額になったとしても、300万円あれば安心できますね。

公務員の人が10年運用した場合

| 拠出額 | 積立元本 | 運用収益 | 総利益 | 減税額(所得税+住民税) | 運用収益非課税額 |

|---|---|---|---|---|---|

| 12,000円 | 1,440,000円 | 237,502円 | 1,677,502円 | 288,000円 | 48,248円 |

| 5,000円 | 600,000円 | 98,959円 | 698,959円 | 120,000円 | 20,103円 |

年収600万円の55歳の人が、利回り3%を想定してiDeCoで10年間積み立てた場合

公務員の人が10年間、月に12,000円積み立てた場合30万円以上の節税をしながら約160万円の資産が形成できます。

約160万円の資産が形成できるので、老後の旅行などちょっとした贅沢としてもいいですね。

株式投資で賢く節税するには?投資家が活用すべき具体的な節税テクニックを紹介

iDeCoを50代から始めるとき気をつけておきたいポイント

50代からiDeCoを始めるとき、気をつけておきたいポイントとして以下の2つがあげられます。

- 控除額が他の年代と比べて小さくなる

- 資産を受け取る時期が遅れる可能性がある

それぞれ詳しく見ていきましょう。

控除額が他の年代と比べて小さくなる

1章でも紹介したとおりiDeCoは掛け金が全額所得控除になるため、積み立て期間が長ければ長いほど控除額が大きくなる制度です。

そのため50代は、積み立て期間が長い30代、40代に比べると控除される金額が小さいです。

35歳、45歳、55歳が65歳まで積み立てた場合の節税額の差を見ていきましょう。

35歳から65歳まで月1万円を積み立てた場合の節税額:1年で24,000円、30年で72万円

45歳から65歳まで月1万円を積み立てた場合の節税額:1年で24,000円、20年で48万円

55歳から65歳まで月1万円を積み立てた場合の節税額:1年で24,000円、10年で24万円

このように、50代からiDeCoを始めることは他の年代と比べて節税できる金額が少なくなってしまうためデメリットであると言えます。

ですが、50代半ばからiDeCoを始めたとしても10年近くは加入できるのでお得に資産形成できることは間違いありません。

ですので老後資金の悩みのある方で少しでもお得に資産形成したい方は、50代だとしてもiDeCoを始めた方がいいです。

ちなみに掛け金を増やすと節税額も増えます。

そのため50代からiDeCoをはじめる場合、拠出金額を大きくして控除できる金額を増やすのも1つの手です。

35歳から65歳まで月2万円を積み立てた場合の節税額:1年で48,000円、30年で144万円

45歳から65歳まで月2万円を積み立てた場合の節税額:1年で48,000円、20年で96万円

55歳から65歳まで月2万円を積み立てた場合の節税額:1年で48,000円、10年で48万円

このように積み立て金額を2倍にすると節税額も2倍になります。

資産を受け取る時期が遅れる可能性がある

2章でも解説したとおり、投資信託を安全に運用するなら最低でも15年は運用したいです。

そのため、50代後半から投資信託を買うと70代での換金になる可能性があります。

運よく自分が受け取りたい時に目標金額を達成できればいいですが、投資時期が悪かった場合資産がマイナスになっていることもあります。

投資は未確定な将来に賭けることなので、こればかりはわかりません。

30代、40代の方は積立期間を15年以上は取れるので受給開始時期には高い確率で資産形成できています。

ですが、50代以上の方は始める年齢によっては受給開始時期を越えても資産がマイナスの可能性があります。

しかし、15年以上積み立てるとほとんどの確率でお金が増えることはわかっているためそのことを加味した計画を立てれば問題なく節税しながら資産形成ができるでしょう。

60歳からでも遅くない!60歳からの投資信託としておすすめ商品を3つ紹介

50代向けiDeCoのポートフォリオ

50代がiDeCoで運用するならeMAXIS Slimバランス(8資産均等型)がおすすめです。

50代は運用期間が他の年代と比べ短いため、なるべくリスクの低い商品を選びたいです。

eMAXIS Slimバランス(8資産均等型)は国内外株式、国内外債券、国内外不動産投資信託で構成されています。

投資信託には株式だけで構成されている商品も多いですが、eMAXIS Slimバランス(8資産均等型)は先ほども紹介したとおり様々な商品に分散されています。

そのため、株式だけで構成された投資信託に比べてリスクは低いです。

株式だけで構成された投資信託では、株式市場が暴落した時期に投資してしまった場合、資産が形成できるまでに時間がかかってしまいます。

ですが債券や不動産も組み入れられたeMAXIS Slimバランス(8資産均等型)なら、仮に株式市場に暴落が起こったとしても株式だけで構成された投資信託よりも下落圧力を受けにくいです。

利回りは株式だけで構成された投資信託よりも低いですが、商品リスクはeMAXIS Slimバランス(8資産均等型)の方が低いためあまりリスクを取りたくない50代の方にピッタリな商品です。

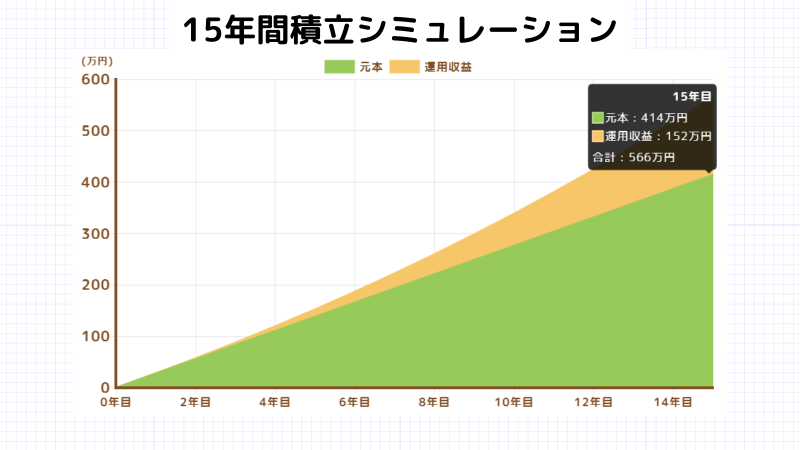

そこで15年間積み立てた場合のシミュレーションをしてみます。

eMAXIS Slimバランス(8資産均等型)は過去5年間の利回りは8.1%だったので低く見積もって4%でシミュレーションをしてみます。

積み立て金額は、月に23,000円です。

投資元本:414万円

運用益:152万円

合計:566万円

このようにシミュレーションしておくことで、老後の計画がしやすくなるためおすすめです。

50代のiDeCoは「無意味になりやすい人/なりにくい人」チェック

「結局、自分はどっちなんだろう…」と迷うのがいちばんしんどいところですよね。

iDeCoは良い・悪いで決めるというより、条件が合うとメリットが出やすく、合わないと“思ったより得を感じにくい”制度です。

ここでは、50代の方がつまずきやすいポイントだけを、チェック形式で紹介します。

無意味になりやすい(得を感じにくい)ケース

次の項目が多いほど、「始めたのに思ったより…」となりやすいです。

-

今、所得税をほとんど払っていない(または来年以降ほぼ払わない見込み)

→ 掛金を入れても「税金が減る」実感が小さくなりがちです。 -

60歳から受け取れると思っていたが、加入期間が10年に届かない可能性がある

→ 受け取り開始が先になると、計画とズレて不満が出やすいポイントです。 -

生活費ギリギリで、途中で使いたくなるお金を回してしまいそう

→ iDeCoは原則60歳まで引き出せないので、ここが一番のストレスになります。 -

口座の手数料や商品のコストを見ないまま始めてしまう

→ “固定で出ていくお金”があると、短い期間では影響が目立ちます。

無意味になりにくい(メリットが出やすい)ケース

こちらに当てはまるほど、納得して続けやすいです。

-

毎年、所得税・住民税をある程度払っている

→ 掛金が所得控除になるメリットを感じやすいです。 -

受け取りは「60歳ぴったり」ではなく、少し先でも問題ない

→ 加入期間や働き方の条件で受取開始がズレても慌てにくいです。 -

生活防衛資金(いざという時のお金)とは別に、手を付けない積立枠を作れる

→ iDeCoの“引き出せない”がデメリットになりにくいです。 -

目的が「一発で増やす」ではなく、「税制メリットを使ってコツコツ整える」

→ 値動きがあっても、考え方がブレにくいです。

よくある質問Q&A

Q1. 50歳から始めたら、本当に「無意味」になることはありますか?

A. 「まったく意味がない」と言い切れるケースは多くありません。

ただ、得を感じにくい条件はあります。たとえば、(1)所得税をほとんど払っていない、(2)家計がギリギリで途中で使いたくなるお金を回してしまう、(3)手数料や商品のコストを確認しないまま始めてしまう、などです。

逆に、税金を払っていて所得控除が効く人、生活費とは別に積み立てる余力がある人は、50代でもメリットが出やすい傾向があります。

Q2. 50代で始めると、60歳から受け取れないことがあるって本当?

A. ありえます。

iDeCoは「60歳から受け取れる」というイメージが強いですが、加入期間が短い場合は受け取り開始が後ろにずれることがあります。

とくに50代後半から始める場合は、「60歳で受け取る前提」で考えてしまうとズレが出やすいので、加入年数の条件を事前に確認しておくと安心です。

まとめ

今回は、50歳からiDeCoをはじめても無意味ではないことについて解説しました。

拠出できる年齢が伸びたことで10年以上所得控除からでもお得に資産形成できることや75歳まで非課税で運用できることを考えるとお得であると言えます。

50代でも老後資金について不安に思っている方は、この機会にiDeCoを始めてみてはいかがでしょうか。

【20代でのiDeCo加入率は約0.8%!】それでもiDeCoを始めるべき?

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。