「高配当株に投資すれば、配当金がたくさんもらえてお得」と思っていませんか?

たしかに、高配当株は魅力的な選択肢のひとつです。

しかし、インターネット上では「高配当株はやめとけ」という声もあり、迷ってしまいますよね。

この記事では、高配当株に関する基本知識から、「やめとけ」と言われる理由、選ぶ際の注意点までを解説します。

そもそも高配当株とは?知っておきたい基礎知識

ここでは、高配当株の基準や注目される理由について解説します。

高配当株の定義と基準

高配当株とは、配当金の利回りが高い株式のことを指します。

配当金とは、企業が利益の一部を株主に還元するもので、現金でもらえるインカムゲインの代表的な収入源です。

高配当株の明確な基準が決まっているわけではありませんが、一般的には年利回り3〜4%以上の銘柄が高配当と見なされることが多いです。

たとえば、ある企業の株価が1,000円で、年間の配当金が50円だとすると、配当利回りは5%になります。

定期預金の金利は1%以下であることが多いため、それと比べるとかなり高く感じられますよね。

高配当株が注目されている理由

なぜ、高配当株が注目されているのでしょうか?

一番の理由は、配当金という定期収入が得られるからです。

超低金利時代が長く続く中で、銀行預金ではほとんど利息がつかないことに不満を感じている方も多いでしょう。

また、FIREや配当生活といったライフスタイルがメディアやSNSで広まり、安定収入を得る手段として高配当株が注目されるようになりました。

さらに、新NISA制度の登場により、個別株への関心が一気に高まったことも背景にあります。

しかし、こうした人気の裏で、リスクや誤解も多いのが高配当株の特徴です。

高配当だからとすぐに手を出すのではなく、デメリットも理解した上で冷静に判断をする必要があります。

堅実で再現性のある「高配当株」で資産2億円を築く!6年続いた赤字から脱却した方法とは?

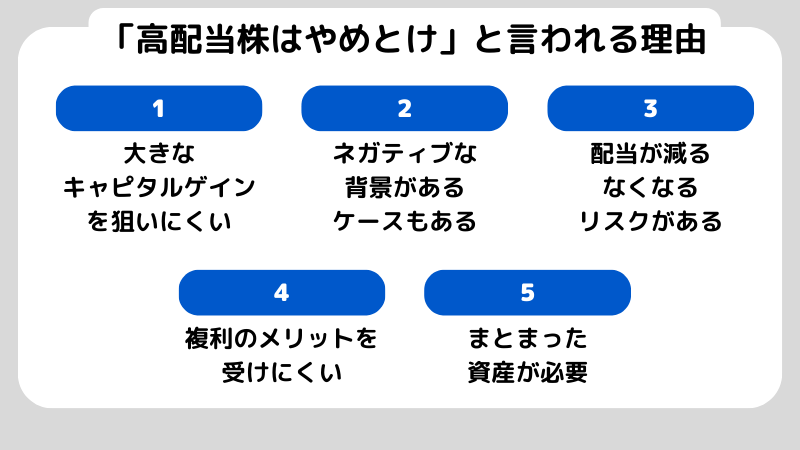

「高配当株はやめとけ」と言われる理由

ここでは、「高配当株はやめとけ」と言われる背景について解説します。

配当狙い投資の落とし穴!高配当株投資で失敗しないためのポイント

大きなキャピタルゲインを狙いにくい

高配当株は、すでに成長が落ち着いた企業に多く見られます。

たとえば、大手電力会社や通信会社、銀行などのインフラ系企業は、業績が安定している一方で、急激な成長はあまり見込めません。

そのため、株価の上昇よりも、安定した配当を目的とした投資スタイルになります。

資産を大きく増やしたいと考えている方にとっては、物足りなさを感じる可能性もあります。

ネガティブな背景があるケースもある

配当利回りが高く見える銘柄の中には、実は「株価が大きく下がっているだけ」というケースもあります。

たとえば、ある企業が業績悪化によって株価が下がった結果、配当が据え置きなら、表面上の利回りは急上昇します。

しかし、その高い利回りは本来の実力ではなく、一時的な見かけの数字にすぎない可能性があるのです。

このような場合、今後さらに業績が悪化すれば、減配や無配になるリスクも高まり、株価もさらに下がる恐れがあります。

配当が減る・なくなるリスクがある

どれだけ過去に高い配当を出してきた企業であっても、未来の配当が約束されているわけではありません。

配当は企業の利益から支払われるため、業績が悪化すれば真っ先に削減される対象となります。

実際にコロナ禍や景気後退局面では、これまで安定していた企業でも減配や無配を発表することがありました。

配当は永続的ではないことを理解しておきましょう。

複利のメリットを受けにくい

高配当株は定期的に配当金がもらえるという魅力がありますが、配当金が現金で手元に入ってくると、投資としての複利効果を得にくいという側面もあります。

複利効果とは、得た利益を再投資することで利益がさらに利益を生む仕組みのことです。

もし、配当金をそのまま再投資するつもりであれば、最初から再投資型のファンドや成長株へ投資したほうが効率的な場合もあるかもしれません。

まとまった資産がないと大きな配当収入を得られない

「配当金で生活したい」と思ったとき、実際にどのくらいの資産が必要か計算してみたことはありますか?

たとえば、年利4%の高配当株で年間100万円の配当を得るには、2,500万円の投資元本が必要になります。

しかも、これは配当が安定して支払われ続けた場合の話です。

配当収入だけで生活費をまかなおうとするには、かなりの資産が必要になります。

避けたほうがいい高配当株の特徴

ここでは、避けたほうがいい高配当株の特徴について解説します。

買ってはいけない高配当株とは?特徴と避けるべきポイントを徹底解説

配当利回りが高すぎる

配当利回りが高いほど魅力的に感じるかもしれませんが、利回りが極端に高すぎる銘柄は要注意です。

利回りが7%や8%を超えているような銘柄は、一見するとすごくお得に感じるかもしれません。

しかし、なぜそこまで高利回りなのか、その背景を冷静に見る必要があります。

株価が大きく下落したことによって、見かけの利回りが急上昇しているだけの場合も多く、減配や業績悪化のリスクがあります。

利回りの高さには理由があると覚えておきましょう。

配当性向が100%を超えている

配当性向とは、企業の純利益のうち、どれくらいの割合を配当金として株主に還元しているかを示す指標です。

たとえば、配当性向が50%なら、利益の半分を配当に回しているということになります。

中には配当性向が100%を超えている銘柄も存在します。

これは利益以上の配当を出していることを意味し、財務的にはかなり無理をしている状態です。

このような企業は、資金繰りが悪化したり、将来的に減配せざるを得なくなったりする可能性があります。

配当性向は、健全な配当を維持できるかどうかを見る上でとても重要な指標です。

業績悪化や赤字が続いている

安定した配当を出し続けるには、当然ながら安定した利益が必要です。

しかし、業績が右肩下がりの企業や、赤字が何年も続いている企業が、過去の実績だけをもとに高配当銘柄として紹介されているケースもあります。

こうした企業は、いずれ配当を減らさざるを得ない状況に陥る可能性が高く、将来的には株価下落や減配リスクを抱えることになります。

その配当が本当に出し続けられる状態にあるのかを確認する視点が大切です。

一時的に配当利回りが上がっている

企業によっては、特別利益の発生や資産売却などにより、一時的に配当を増やすことがあります。

このような配当金は「特別配当」と呼ばれ、あくまで臨時のものです。

一時的な要因で配当利回りが高くなっている銘柄は、翌年以降に配当が大幅に下がる可能性があります。

長期的な配当収入を期待して購入した人にとっては、残念な結果になってしまうでしょう。

高配当株を選ぶときに見るべきポイント

この章では、高配当株を選ぶときに確認しておきたいポイントを4つご紹介します。

配当性向

まず注目したいのは配当性向です。

配当性向が高すぎると、利益の大部分を配当に回してしまっており、将来の投資や設備投資にお金が回らなくなる恐れがあります。

逆に、極端に低すぎる場合は、利益は出ていても株主への還元が弱い企業とも考えられます。

健全な目安としては、30~50%程度が一般的です。

ただし業種や企業の方針によって異なるため、過去の傾向や業種の平均と併せて見ることが重要です。

キャッシュフロー

次に確認したいのが、キャッシュフローです。

会計上の利益が出ていても、実際の現金が足りない企業は珍しくありません。

配当金は現金で支払うものなので、十分な営業キャッシュフローがなければ、いずれ減配せざるを得なくなる可能性があります。

営業キャッシュフローがプラスで安定しているか、また配当支払い額に対して無理のない範囲かどうかを見ておくと安心です。

過去の配当実績

初心者の方が意外と見落としやすいのが、過去の配当履歴です。

ある年だけ高配当だった企業と、10年連続で増配を続けている企業とでは、安心感がまったく違いますよね。

安定した配当を出し続けている企業は、利益体質が強く、株主還元の意識が高い傾向にあります。

「増配傾向にあるか」「減配・無配をした過去がないか」などを、数年分さかのぼって確認しておくと、将来の見通しを立てやすくなります。

業績の動向・成長性

最後に大事なのが、企業の業績動向と将来の成長性です。

どれだけ現在の配当が高くても、業績が右肩下がりの企業では、将来的に配当が維持できる保証はありません。

逆に、今は利回りがそこまで高くなくても、業績が安定して伸びている企業は、将来的に増配が期待できることもあります。

決算書の売上・営業利益・経常利益の推移や、IR情報で語られている中期経営計画なども参考になります。

高配当株に関するよくある質問

ここでは、高配当株について初心者が抱きやすい疑問を取り上げ、解説していきます。

新NISAで高配当株を買うのはアリですか?

新NISAの「成長投資枠」では個別株を買うことができるため、高配当株も対象に含まれます。

配当金が非課税になるのはとても大きなメリットですよね。

しかし、新NISAでは損益通算や損失の繰越控除ができないため、万が一値下がりした場合には税務上のメリットを受けにくいです。

また、非課税枠には上限があるため、どの銘柄を入れるかは慎重に選びたいところ。

将来にわたって利益や配当を安定的に生み出せる企業かどうかで判断することをおすすめします。

高配当株は長期保有すれば安心ですか?

高配当株は「長く持てば配当がもらえ続けて安心」と思われがちですが、必ずしもそうとは限りません。

配当は企業の利益から支払われるものであり、業績が悪化すれば減配や無配になることもあります。

そのため、長期保有が前提であっても、定期的な業績チェックや銘柄の見直しは必要不可欠です。

まとめ

高配当株は、配当金を受け取りながら資産形成ができる魅力的な選択肢です。

しかし、配当金だけに囚われてしまうとリスクを見落とすことがあります。

表面の利回りだけで判断するのではなく、配当性向や業績、キャッシュフローなどを総合的に見て判断することが大切です。

また、新NISAの活用や長期保有を考えている方も、持って終わりではなく、継続的なチェックを心がけましょう。

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。