会社で勧められることの多い「財形貯蓄」。

しかし、実際に続けるべきか迷う人も少なくありません。

超低金利が続く今、貯蓄効率や転職時の手間など、デメリットも見逃せないポイントです。

本記事では、財形貯蓄がどんな人に向いていて、どんな人はやめたほうがいいのかをわかりやすく整理し、代わりの資産形成手段として注目されるNISAやiDeCoとの違いも紹介します。

ようやくピンときた!初心者でも超分かりやすい資金管理術を紹介します

財形貯蓄をする目的によってはやめたほうがいい

結論、貯金額や資金を今以上に増やしたいと考えている方は財形貯蓄はやめた方がいいです。

一方で、コツコツと貯金を行いたい方にはおすすめの制度です。

財形貯蓄は財産の積み立てであり賃金から天引きされるため、手元に資金があると使いすぎてしまって全然貯金をすることができないという人でも将来のために確実に貯蓄をすることができます。

少額でも利子として資金額が増えるので、普通に自分で貯金をするよりはるかにお得な制度ということができるでしょう。

今ある資金を増やすことが目的ではなく、貯蓄が目的の方というわけです。

イメージとしては、自分の代わりに貯蓄を行ってくれていて退職時に天引きされていた賃金をまとめて受け取れる感じです。

自動的に貯蓄ができることが大きなメリットです。

「先取り貯蓄」なら、先に貯蓄分を確保して残ったお金で生活するので、必ず貯蓄ができます。

お金持ちを目指すのは難しくても、お金で悩まない生活は目指せる

財形貯蓄はやめたほうがいいといわれている理由

具体的に、なぜ財形貯蓄はやめた方がいいのか説明していきます。

財形貯蓄はやめた方がいいといわれる理由には、以下があげられます。

- 利益が小さいから

- 非課税の恩恵が少ないから

- 好きな時にお金をおろすことができないから

- 転職したら面倒だから

一つずつ確認していきましょう。

利益が小さいから

財形貯蓄は財産の積み立てがメインなので、あまり貯蓄をしたことによる利子に期待ができません。

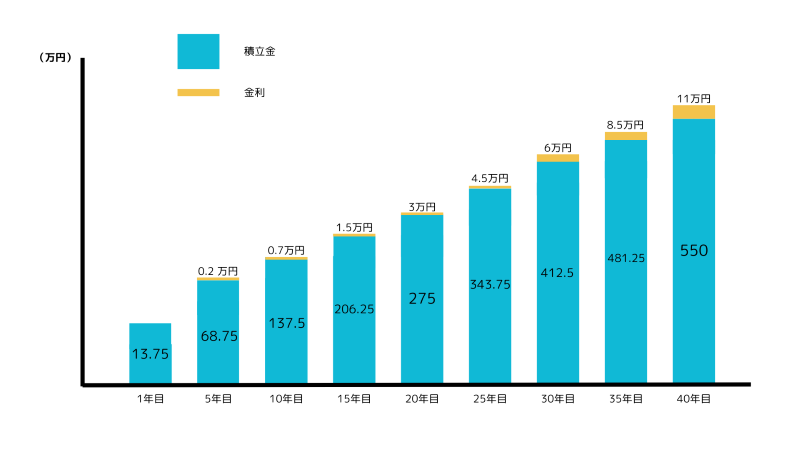

現在は超低金利の状態にあり、財形貯蓄の金利は0.1%以下に設定されている場合がほとんどです。

これは、預金した場合の金利と大きな差はありません。

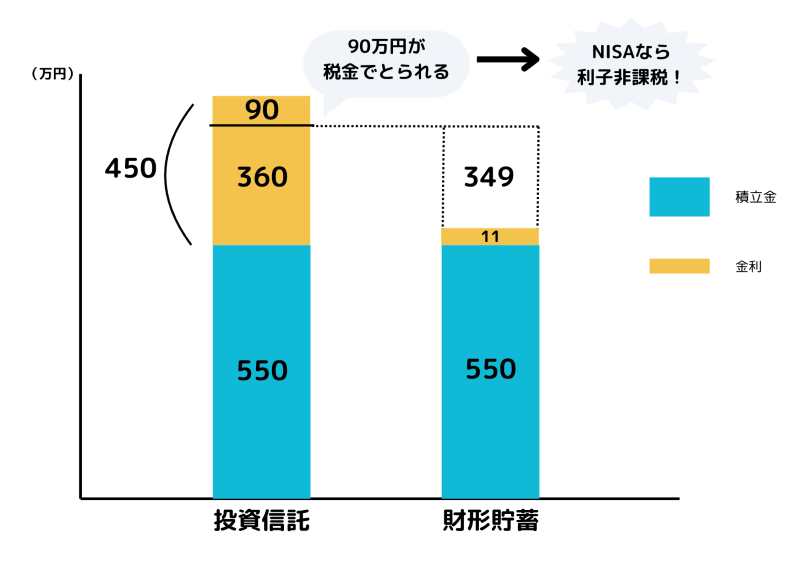

仮に0.1%とした場合、月に約1.2万円を積み立てて限度額いっぱいの約550万円を預けたとしても利子は約11万円です。

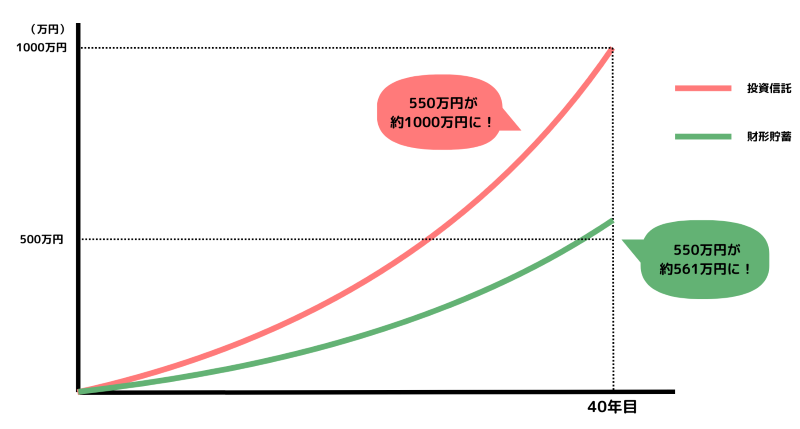

一見利益が小さいように見えないかもしれませんが、投資信託を行った場合と比較すると一目瞭然です。

下記の図で分かる通り、同じ年数で同じ金額を積み立てていた場合、投資信託であれば利子は約450万円になります。

財形貯蓄の金利がとても低いため、貯蓄額を増やしたり資金を増やしたりしたい方には向いていないことがお分かりいただけることでしょう。

非課税の恩恵が少ない

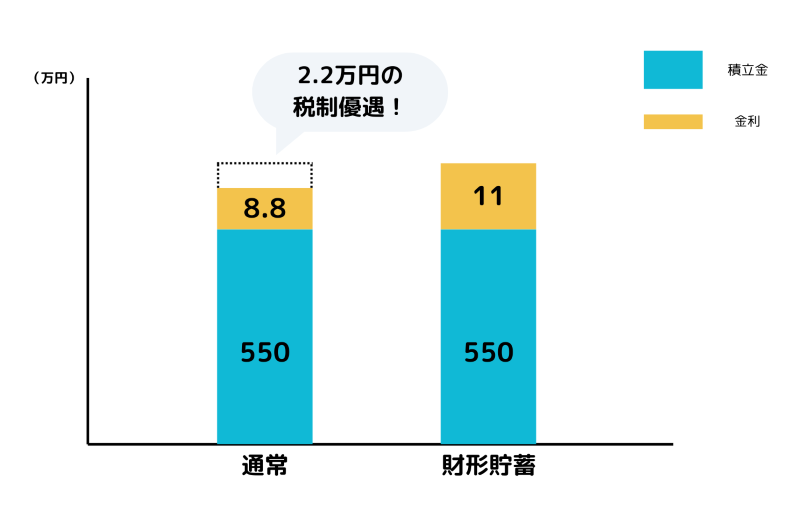

利子の非課税は財形貯蓄の利点ですが、超低金利時代ではあまり期待することはできません。

現在は超低金利の状態にあり、財形貯蓄の金利は0.1%以下に設定されている場合がほとんどです。

仮に0.1%とした場合、限度額いっぱいの約550万円を預けると利子は約11万円です。

通常ならば利子に20.315%が課税されて、約2.2万円が税金として取られ約8.8万円が手元に残る利益です。

非課税の分だけ得をしたかと思うかもせれません。

しかし、逆を言えばこれしか恩恵が受けられないです。

先ほども比較した投資信託の場合、利子の約450万円に20.315%が課税されたとしても約360万円が手元に残ります。

投資信託やNISAなどで利子非課税の税制優遇があれば約90万円がさらに手元にある状態ということになり、とても大きい恩恵と言えるでしょう。

そのため、貯金額や資金を増やしたいと考えている方には魅力的に感じないでしょう。

好きな時にお金をおろすことができない

本来の目的外での引き出しは認められていません。

一般財形貯蓄ならば払出しはいつでも可能ですが、もともと利子非課税の税制優遇はありません。

非課税措置対象の財形年金貯蓄または財形住宅貯蓄で契約していた場合、急遽資金が必要になったとしても積み立てていた資金を使うことはできません。

もともと賃金から天引きされて手元で使える金額は限られているため、このリスクは大きいと感じる方も多いでしょう。

財形貯蓄をしないで手元に資金を置いておけば資産運用に回して資金を増やすことができるため、やはり貯金額を増やしたり資金を増やしたりしたい方には向いていないといえるでしょう。

転職が当たり前の時代に合わない

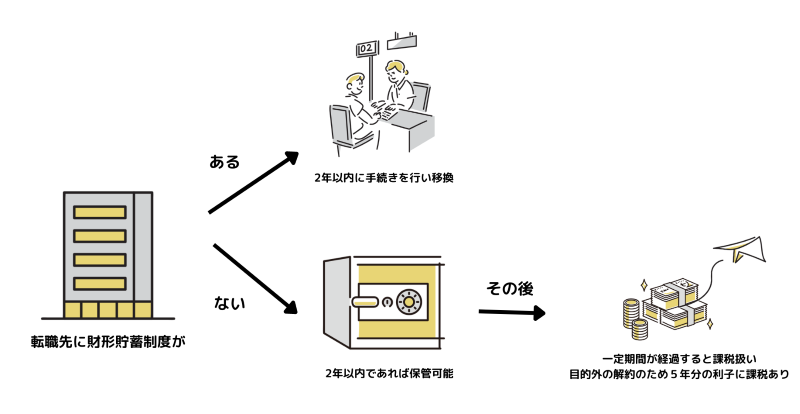

財形貯蓄は勤め先の財形制度を通じて貯蓄を行う制度のため、離職や転職など現在の勤め先を離れる場合はその後の積み立て継続は不確実です。

新たな勤め先でも財形貯蓄を行っていた場合は、2年以内に手続きを行い移換する必要があります。

転職先がすぐに見つからない場合は、2年以内であれば元の金融機関に保管しておくことができます。

2年以内に引き出しや積み立て再開が難しい場合は、利子非課税の優遇措置がなくなり課税扱いとなります。

転職先に財形貯蓄の制度がない場合は、一定期間が経過すると課税扱いとなります。

積み立ててきた資金を払い出すことになりますが、一般財形貯蓄以外であれば目的外の解約となりますので、利子に対して5年間さかのぼって課税が行われます。

非常に手続きが複雑で面倒で、その上非課税の恩恵を受けられない可能性もあります。

転職が当たり前になってきているこの時代。

将来へのリスクを考えると、財形貯蓄以外の方法を考えてみてもいいかもしれません。

サラリーマンがセミリタイアをするには?どのような方法があるのか紹介します

財形貯蓄以外で効率のいい資産運用方法はあるの?

世の中にはさまざまな資産運用方法があります。

おすすめの資産運用方法を3つご紹介します!!!

| 資産運用方法 | リスク | 収益性 | 流動性 | 取り組みやすさ | 元本保証 |

| 投資信託 | 中 | 〇 | △ | 〇 | × |

| 株式投資 | 高 | ◎ | △ | △ | × |

| 債券 | 低 | △ | △ | △ | 〇 |

投資信託

1つ目は、投資信託です。

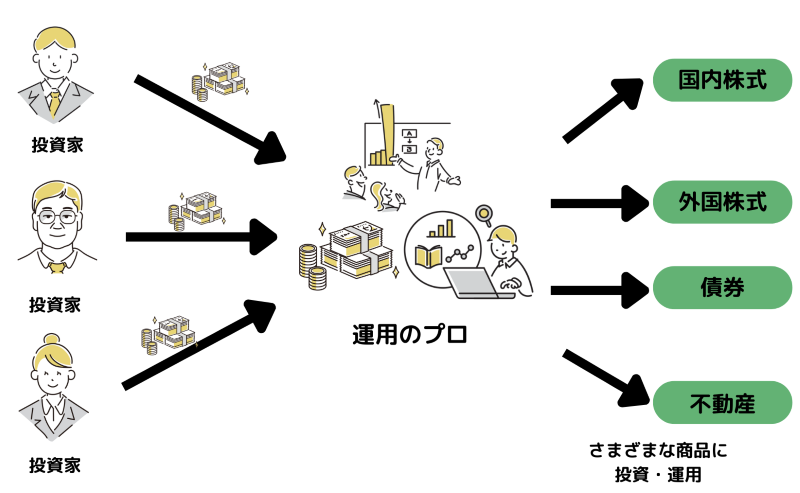

投資信託は、不特定多数の投資家から資金を集めて、その資金を運用の専門家が複数の資産に分散投資し、その収益を投資家に分配するものです。

さまざまな商品があり、自分で商品を選びます。

投資信託は次の点においておすすめです。

- プロに運用を任せられる

- 少額から投資可能

- リスク分散可能

- 透明性が高い

財形貯蓄とは異なり元本保証はありませんしリスクも0ではないですが、比較的取り組みやすく収益も出やすいので、ハイリスクを負いたくはないけれど資金を増やしたい人におすすめです。

より詳しい投資信託の内容は下記の記事に書かれていますので、ぜひ参考にしてみてください。

株式投資

2つ目は、株式投資です。

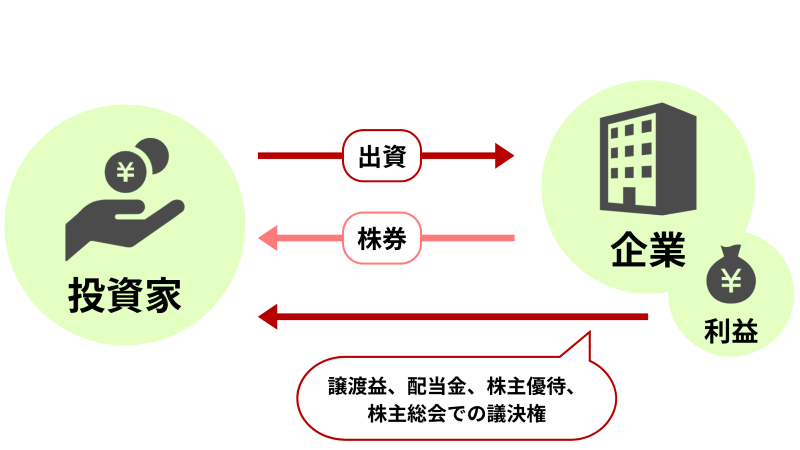

株式会社が資金調達のために発行する株式を購入する投資方法です。

株を買う時の値段より高く売ることで売却益を得るのが基本です。

そのほかにも、企業が出す配当金や株主優待などを目的とすることもあります。

株式投資は次の点においておすすめです。

- 売却益を狙える

- 配当金を得られる

- 株主優待を得られる

財形貯蓄とは異なり投資の知識が求められたり日中の時間が取られたりと「自分の能力」が試されるところが大きいですが資金を大きく伸ばしたいと考えている人はぜひチャレンジしてみてください。

債券

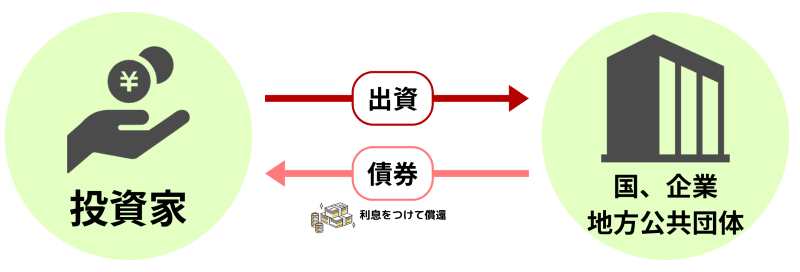

3つ目は、債券です。

債券とは発行者が資金を借りるために発行する借用証書です。

国が発行すれば国債、地方が発行すれば地方債、企業が発行すれば社債となります。

債券は次の点においておすすめです。

- 元本保証

- 預金よりも高い金利で運用可能

財形貯蓄よりも高い金利で運用することができ、満期保有で額面全額を受け取れるので元本割れのリスクもありません。

コツコツと貯金を行いたい方は財形貯蓄以外にも、債券での資産運用を検討してみてはいかがでしょうか。

活用すべき制度

上記でおすすめの資産運用方法についてご紹介しました。

ここでは一緒にぜひ活用してほしい「お得な制度」を2つご紹介します。

投資商品を選ぶのと同様大切になってきますので、積極的に活用できるようにしていきましょう。

NISA

2つ目は、NISAです。

最近、身近なところで聞く機会が多いのではないでしょうか。

株式・債券投資で得た利益を非課税にしてくれる制度です。

通常であれば20.315%の税金が利益に課されるため、とても魅力的です。

注意点として、財形貯蓄とは併用することができません。

より詳しいNISAの内容は下記の記事に書かれていますので、ぜひ参考にしてみてください。

新NISAで元本割れする確率は10年で0%?原因や対処法を徹底解説

iDeCo

1つ目は、iDeCoです。

自分で決めた額を積み立てて運用し、60歳以降に受け取る年金です。

財形貯蓄と同じように思われますが、iDeCoは自分で運用商品を選んで資金を運用する制度です。

運用資金が全額所得控除、運用益が非課税、公的年金等控除または退職所得控除を受けられることがメリットとして挙げられます。

商品によって異なりますが、元本確保型のものであれば元本割れのリスクはありませんが、投資信託系のものは元本割れのリスクがあります。

また、財形貯蓄と同様に払出しが制限されています。

iDeCoは60歳までは原則払出し不可能なので、運用中の資金が急遽必要になったとしても難しいことが注意点として挙げられます。

財形貯蓄は非課税優遇のみなので、より多くの優遇があるiDeCoは魅力が詰まっているでしょう。

自分自身で運用商品を選ぶことができるので、コツコツ貯蓄をしたい方も資金額を増やしたい方にもおすすめの制度です。

質問Q&A

Q1. 財形貯蓄は本当にやめたほうがいいのですか?

目的しだいです。

強制力のある「先取り貯蓄」で習慣化したい人には有効ですが、資産を増やすことを主目的にする人には金利や流動性の点で不向きな場合があります。

やめる・続けるの判断は「貯める(習慣化)」「増やす(リターン)」「守る(流動性・安全性)」のどれを優先するかで整理すると考えやすいです。

Q2. NISAやiDeCoと財形貯蓄は併用できますか?

制度上は併用が可能です。

NISAは投資の利益が非課税、iDeCoは掛金の所得控除など税制の枠組みが異なります。

財形(住宅・年金)と同時に進めること自体はできますが、家計のキャッシュフロー管理が前提になります。

Q3. 途中でお金が必要になったら引き出せますか?

一般財形は原則引き出し可能ですが非課税優遇はありません。

住宅・年金財形は目的外の払出しに制限があり、要件外の解約では遡って課税される取り扱いが生じることがあります。

契約規定の確認が必要です。

まとめ

財形貯蓄は、「貯める習慣を身につけたい人」には有効な制度ですが、「資産を増やしたい人」には不向きです。金利が低く、転職や急な出費時の柔軟性に欠けるため、目的と合わないと感じたらNISAやiDeCoなどの選択肢を検討するのも一つの方法です。

自分の目的が「貯める・増やす・守る」のどれに近いかを整理し、最も合った制度を選ぶことで、将来に向けた納得感のある資産形成ができるでしょう。

お金を使わない生活の始め方|無理なく続く節約術と0円で楽しむコツ

著者プロフィール

根本 卓(株塾・インテク運営責任者)

1年間勉強・練習後に2013年から株式投資を運用資金30万円から開始。

地道に続け、7年後に月500万円の利益を出せるように。

その経験を活かし、株塾サービスに反映・インテク記事を書いています。