「いつ買えばいいのか分からない」「買った途端に株価が下がってしまう」……そんな悩みを抱えていませんか?

多くの投資家が愛用するテクニカル指標「MACD(マックディー)」は、まさにその悩みを解決するために開発されたツールです。

結論からお伝えすると、MACDは数ある指標の中でも「トレンドの発生」と「勢いの変化」を極めて早く視覚化できる優れた特徴を持っています。

そのため、読み方さえマスターすれば、根拠のあるタイミングで売買ができるようになり、トレードの不安は大幅に解消されるはずです。

本記事では、MACDの基本構造から、勝率を飛躍的に高める「ダマシ」の回避法まで、プロ視点のノウハウを解説します。

MACD(Moving Average Convergence and Divergence)とは何か

MACD(Moving Average Convergence Divergence)は、日本語で「移動平均収束拡散手法」と呼ばれます。

1979年にジェラルド・アペルによって生み出されたこの指標は、現在も世界中のトレーダーに愛用されています。

その最大の理由は、「価格の勢い(モメンタム)」と「トレンドの転換」を同時に、かつスピーディーに判断できるからです。

MACDの最大の特徴は、単純移動平均線(SMA)ではなく、指数平滑移動平均線(EMA)をベースにしている点にあります。

MACDを構成する計算式とEMAの重要性

MACDの基本となる計算式は以下の通りです。

ここで使われるEMAは、直近の価格に重みを置いて算出されるため、SMAよりも直近の値動きに敏感に反応します。

-

直近の株価を重視: トレンドの変化が線に早く現れる。

-

収束と拡散: 2本のEMAの距離が広がる(拡散)か、縮まる(収束)かを見ることで、勢いの強弱を測る。

このように、MACDは「過去の平均」だけを見るのではなく、「今、まさに起きている変化」を捉えることに特化しています。

これにより、他の指標では気づけないトレンドの初動をいち早くキャッチすることが可能になるのです。

カップウィズハンドルとは?株価上昇を見極めて買いを入れる方法

MACDの具体的な意味

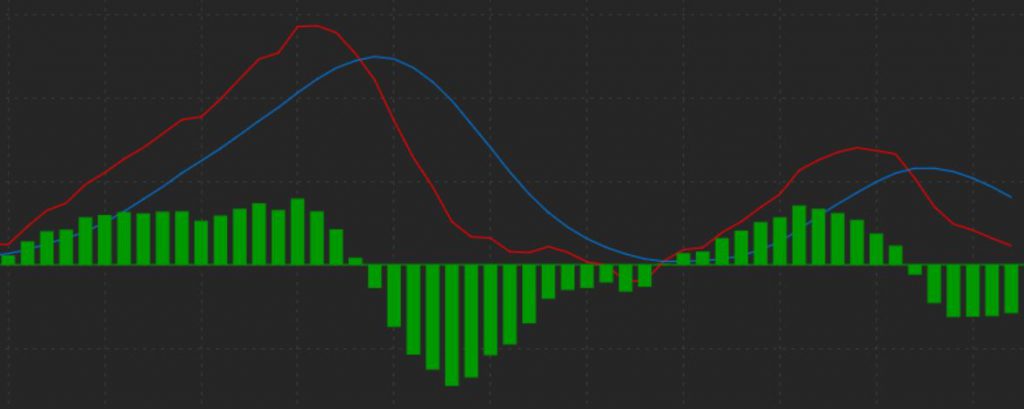

上の図を用いて、MACDの使い方についてご説明します。

MACDを使う際はMACD線と呼ばれる基本線(赤色の線)と、シグナル(青色の線)の2本の線の位置関係で相場を見極めます。

なお、平均線の色は自由に設定ができることが多いので、この限りではありません。

「MACD線」とは、「短期の指数平滑移動平均(EMA)-長期の指数平滑移動平均(EMA)」で算出される線の事を指します。

また、「シグナル」とは、中期の指数平滑移動平均(EMA)の事です。

MACDはこのように指数平滑移動線(EMA)を使っているということになるので直近の株価をより反映するように導かれています。

さらに、短期EMAから長期EMAを差し引くことで直近の株価の影響で線が大幅にずれてしまうのを修正していて、精度を高めているのです。

株はMACDだけで勝てる?勝率が上がるやり方・オススメの組み合わせ

MACDを構成する3つの要素|ライン・シグナル・ヒストグラム

MACDを使いこなすには、画面に表示される3つの要素の役割を正しく理解する必要があります。

それぞれが異なる役割を担っており、これらを組み合わせて確認することで、分析の精度は劇的に向上します。

3つの構成要素とその役割

MACDは、主に以下の3つの要素で構成されています。

-

MACD線(メイン線): 短期EMAと長期EMAの差を表す線。相場の「勢い」そのものを示します。

-

シグナル線: MACD線をさらに一定期間で平均化した線。MACDの動きをなだらかにしたものです。

-

ヒストグラム(棒グラフ): 「MACD線 - シグナル線」の差を可視化したもの。勢いの「加速・減速」を瞬時に判断できます。

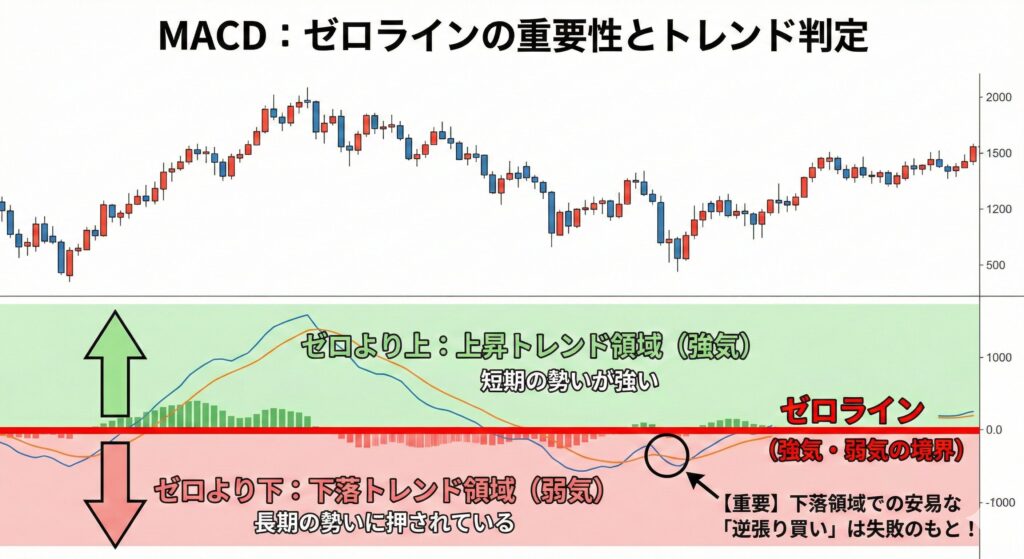

ゼロラインの重要性

チャートの真ん中に引かれている「0(ゼロ)」のラインは、強気相場と弱気相場の境界線です。

-

ゼロより上: 上昇トレンド(短期の勢いが強い)

-

ゼロより下: 下落トレンド(長期の勢いに押されている)

まずは「MACDがゼロラインより上にいるのか、下にいるのか」を確認するだけでも、大きな流れに逆らう「逆張り」の失敗を防ぐことができます。

まずはこの3要素とゼロラインの位置関係をセットで覚えることから始めましょう。

MACDヒストグラムの見方|先行する理由と注意点

図の中に線グラフと混じって1つだけ棒グラフがあります。

これは「MACDヒストグラム」と呼ばれるもので、売買のサインのひとつとして活用されています。

ヒストグラムは「MACD-シグナル」からなり、MACDとシグナルの間隔を表すグラフです。

つまり、MACDがシグナルを上回るゴールデンクロスになるときはヒストグラムがマイナス方向からプラス方向に転じ、MACDがシグナルを下回るデッドクロスの場合、プラス方向からマイナス方向へと転換していきます。

ヒストグラムの増減で売りと買いどちらの勢力が強いのかを予測しやすくなることでしょう。

拡大・縮小と勢いの変化

拡大=勢いが強まる、縮小=勢いが鈍るという一般的な読み方です。

差の拡縮はモメンタムの加速/減速を示すため、転換点の手前で変化が現れることがあります。

上向き拡大が続く間は上昇の勢いが維持されやすく、棒が短くなり始めたら勢い鈍化のサインとして警戒度を上げます。

ゼロ付近での縮小から拡大への切り替わりは、初動のヒントになることがあります。

先行・遅行の現れ方と注意点

ヒストグラムはクロスに先行することもあれば遅行することもあります。

価格ボラや期間設定で反応順序が変化し、単独では誤検出のリスクがあります。

急伸直後はヒストグラムが急拡大→その後にクロス、逆にレンジ内ではクロス→勢いが続かずヒストグラムが伸びない、といったケースもあります。

上位足の方向と出来高で“地合い”を先に点検してから使うと安定します。

MACDヒストグラムで「勢いの変化」を先読みする

MACDの要素の中で、最も早く変化を教えてくれるのが「ヒストグラム」です。

多くの初心者がMACD線ばかりを目で追ってしまいますが、実はヒストグラムこそが「先行指標」としての役割を果たします。

ヒストグラムの拡大と縮小が示す意味

ヒストグラムは、MACDとシグナルの「乖離(離れ具合)」を示しています。

-

拡大(棒が長くなる): トレンドに勢いがあり、加速している状態。

-

縮小(棒が短くなる): トレンドの勢いが鈍化し、反転の準備が始まっている状態。

変化の兆しを捉える

例えば、上昇相場で株価は上がっているのに、ヒストグラムの山が徐々に低くなっている場合があります。

これは「買いの勢いが衰えてきた」というサインです。

ゼロライン付近での切り替わり

ヒストグラムがマイナス(下向き)からプラス(上向き)へ変わる瞬間は、クロスの発生に先行することが多く、初動を捉えるヒントになります。

ピークアウトの察知

ヒストグラムの伸びが止まった段階で利益確定の準備をすることで、利益を取りこぼすリスクを減らせます。

ラインのクロスを待つ前に、まずはヒストグラムの「色の変化」や「長さの変化」に注目してみましょう。

これだけで、相場の「呼吸」が読めるようになります。

MACDのメリット・デメリット|なぜ「勝てない人」が多いのか

MACDは直近の株価をより反映している分だけ、より株価の動きを精密にキャッチすることができます。

また、ゴールデンクロスとデッドクロスという非常に分かりやすい売買タイミングとして用いられるサインを一目で、かつ素早く判断することができます。

ただ、MACDにも欠点はあります。

トレンドが存在しない相場や急激に動くトレンド相場では誤ったサインを出すことや株価の動きを正確に捉えられないことがある、ということです。

これはMACDが指数平滑移動平均を用いているからで、直近の株価を強く反映してしまいます。

そうならないように、多くのトレーダーは他のテクニカル指標を使って分析に用いることで、そのような値動きに対応しています。

当サイトの監修者である株歴37年以上のプロトレーダー「相場師朗(あいばしろう)」先生は、MACDなどの指標は使わず、ローソク足と移動平均線のみを使い利益を上げ続けています。

相場先生の手法についてより詳しく知りたい方は、まずは【相場流株技術用語】下半身・逆下半身とは?の記事をご覧ください。

MACDの弱点「ダマシ」を劇的に減らす3つの観察順序

MACDは非常に優秀な指標ですが、万能ではありません。

特に「レンジ相場(横ばい)」では、頻繁にクロスが発生しては消える「ダマシ」が多発します。

このダマシを回避し、勝率を上げるためには、以下の観察順序を守ることが不可欠です。

ダマシを回避する黄金のチェックフロー

MACDのサインを信じる前に、必ず以下の順序で相場を点検してください。

上位足のトレンド確認(マルチタイムフレーム分析)

日足でトレードするなら週足を確認します。週足が下落トレンドなら、日足のゴールデンクロスは「単なる一時的な戻り」である可能性が高いため、深追いは禁物です。

水平線(サポレジ)と出来高の点検

MACDがクロスした場所の近くに強力な抵抗線はないか? クロスに合わせて出来高が増えているか?を確認します。

MACD内部の優先順位

「ゼロラインとの位置関係」→「クロスの発生」→「ヒストグラムの拡大」の順でサインを確認します。

なぜ順序が重要なのか?

MACDは直近の価格に敏感な分、ノイズも拾いやすいという側面があります。

格言: 木(MACD)を見て森(上位足のトレンド)を見ず。

この観察順序をルーティン化することで、期待値の低い局面でのエントリーを自然と避けられるようになります。

投資で勝つために必要なのは「全てのサインに乗ること」ではなく、「精度の高いサインだけを選ぶこと」です。

プロの視点!MACDと他の手法の組み合わせ

「MACDだけで勝てるのか?」という問いに対し、多くのプロトレーダーは「補助として使うのがベスト」と答えます。

例えば、株歴30年以上の相場師朗先生のように、ローソク足と移動平均線という極めてシンプルな要素のみで利益を上げ続けるプロも存在します。

他の指標とのシナジー(相乗効果)

MACDを単体で使うよりも、以下の要素と組み合わせることで、分析の厚みが増します。

-

移動平均線(5日・20日など)

MACDがトレンドの勢いを測るのに対し、移動平均線はトレンドの「形」を見せてくれます。

両方の方向が一致した時こそが、最強のエントリーポイントです。

-

ボリンジャーバンド

ボリンジャーバンドで「売られすぎ・買われすぎ」を確認し、その反転のタイミングをMACDのクロスで捉える手法も非常に有効です。

指標に振り回されないために

大切なのは、MACDを「魔法の杖」だと思わないことです。

MACDはあくまで「過去から現在までの価格データを加工して見やすくしたもの」に過ぎません。

本質的な「価格の動き(ローソク足)」と「需給(出来高)」を主役にし、MACDをその判断を後押しする「軍師」として配置するのが、長く勝ち続けるためのコツです。

よくある質問:MACDの使い方で迷ったときに知っておきたいこと

Q1. MACDのゴールデンクロスとデッドクロスは、どのタイミングで判断すればいい?

A. ゴールデンクロス(MACD線がシグナル線を下から上に抜ける)は「買い」、デッドクロス(上から下に抜ける)は「売り」のサインとされます。

ただし、クロスが発生した瞬間にすぐ売買するのではなく、他の指標(移動平均線や出来高など)と組み合わせて“トレンドの方向”を確認してから判断することが大切です。

クロス直後は“ダマシ”も多く、早すぎる判断は避けましょう。

Q2. MACDは短期トレードと長期トレードどちらに向いている?

A. 基本的には中期〜短期トレードに向いています。

MACDは直近の株価変動を敏感に反映するため、日足〜週足レベルでのトレンド転換をつかむのに効果的です。

一方、長期投資では短期的なノイズが多くなるため、MACD単体よりも長期移動平均線やファンダメンタル分析と併用する方が精度が高まります。

まとめ

MACDは、指数平滑移動平均(EMA)の差を利用することで、相場の勢いと転換点を視覚化する非常に強力なテクニカル指標です。

本記事で解説した「ゼロラインとの位置関係」「クロスの場所」「ヒストグラムの伸縮」「ダイバージェンス」という4つのポイントを押さえるだけで、あなたのチャート分析の精度は格段に向上するはずです。

投資において最も避けるべきは、根拠のない「なんとなく」の売買です。

MACDは、その「なんとなく」を「明確な根拠」に変えてくれるツールです。

ただし、MACDはあくまで補助指標。上位足のトレンドや出来高といった「相場の地合い」を先に点検するフローを忘れないでください。

まずは過去のチャートを遡り、MACDがどのように機能しているか、自分の目で確かめることから始めてみましょう。

その一歩が、将来の大きな利益へと繋がるはずです。

株の正しい勉強方法は?優待・ファンダ・テクニカルそれぞれ完全ガイド

著者プロフィール

根本 卓(株塾・インテク運営責任者)

1年間勉強・練習後に2013年から株式投資を運用資金30万円から開始。

地道に続け、7年後に月500万円の利益を出せるように。

その経験を活かし、株塾サービスに反映・インテク記事を書いています。