「ストキャスティクスとはどんな指標?」と疑問に思っていませんか?

投資をはじめたばかりの方にとって、ストキャスティクスは聞いたことがあるものの、どのようなツールなのかわからないという人が多いようです。

そこで今回は、ストキャスティクスの基本的な概要から具体的な使い方まで詳しく解説します。

本記事を読むと、初心者の方でもストキャスティクスとはどんな指標なのか理解できるようになります。

また、ストキャスティクスを使用するときの注意点についても紹介しました。

ぜひ本記事の内容を参考にしながら、ご自身でもストキャスティクスの活用を検討してみてください。

オシレーターとはどんな指標?オシレーター系のツールを5つ紹介

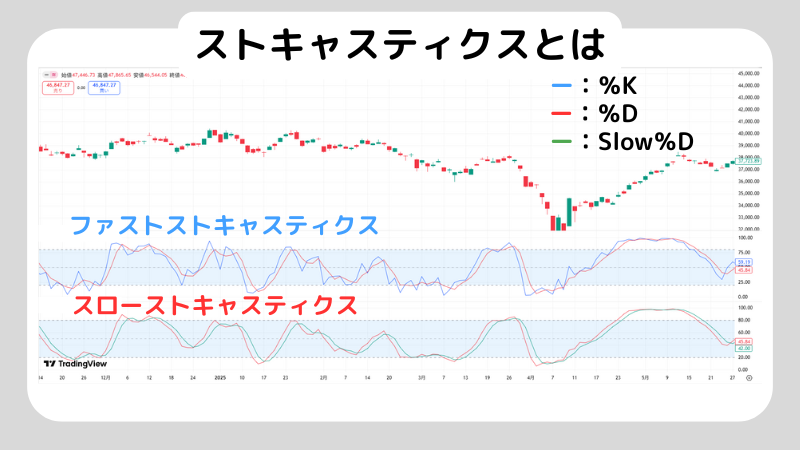

ストキャスティクスとは

ストキャスティクスは、相場が「買われすぎ」または「売られすぎ」の状態にあるかを判断するためのオシレーター系テクニカル指標です。

一定期間の高値と安値を基準として、現在価格がどの位置にあるかをみて0%〜100%の数値で表します。

ストキャスティクスには「ファストストキャスティクス」と「スローストキャスティクス」の2種類が存在します。

それぞれの指標は「%K」「%D」「Slow%D」という3本のラインで構成されています。

各ラインの役割は、以下のとおりです。

- %K: 直近価格が一定期間内のどの位置にあるかを示している

- %D:%Kの移動平均線

- Slow%D: %Dの移動平均線

なお、一般的には80%以上が買われすぎ20%以下が売られすぎと判断されます。

ストキャスティクスのおすすめ設定と利益を狙える売買タイミングを公開!

ストキャスティクスの計算式

ストキャスティクスは「%K」「%D」「Slow%D」の3本のラインを使って相場の過熱感を数値的に判断するオシレーター系指標です。

それぞれの計算式を理解すると、数値の意味をより深く理解できるようになります。

%Kの計算式

- %K = (終値 – 期間内最安値) ÷ (期間内最高値 – 期間内最安値) × 100

たとえば、過去10日間の最高値が10,000円で最安値が5,000円、本日の終値が7500円だった場合、パーセントKは(7,500 – 5,000) ÷ (10,000 –5,000) × 100 = 50%となります。

ちなみに、上の具体例のように現在価格が高値と安値の中間に位置する場合は50%になるという基本を押さえておくと、ストキャスティクスをより有効に使いこなせます。

%Dの計算式

- %D= %Kのn日間移動平均

Slow%Dの計算式

- Slow%D =%Dのn日間移動平均

%DとSlow%Dのパラメータは、3日移動平均線で使われるのが一般的です。

また、%Kには推奨されているパラメータ設定がないため、自分が投資したい時間軸に合わせて丁度いい日数を探る必要があります。

2種類のストキャスティクス

ストキャスティクスには「ファストストキャスティクス」と「スローストキャスティクス」の2つのタイプがあります。

本章では、それぞれの違いについて解説します。

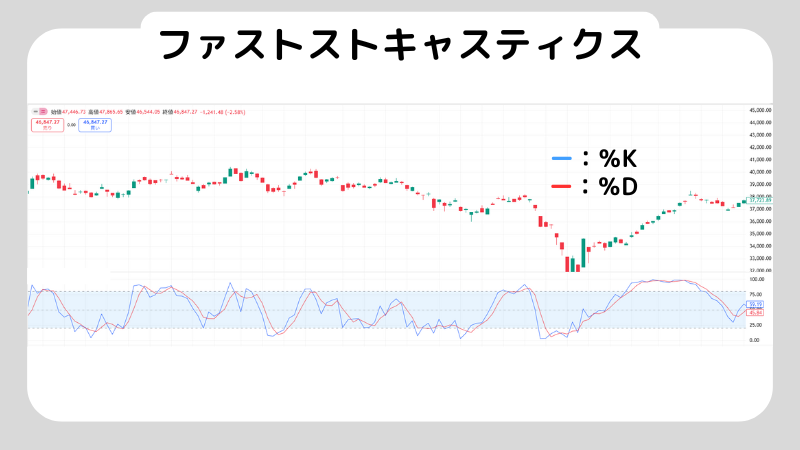

ファストストキャスティクス

ファストストキャスティクスは「%K」「%D」を使って、相場の過熱感を確認するテクニカル指標です。

価格変動に素早く反応する特徴があるので、売買タイミングを早期に捉えられます。

トレンドの初動段階で売買シグナルが点灯するため、うまく使いこなせると素早いエントリーやエグジットが可能です。

ただし、小さな価格変動にも反応してしまい、本来のトレンドとは関係ない売買シグナルが頻繁に発生する傾向があります。

そのため、偽シグナルを発しやすくなる点を理解し慎重に活用するのが重要です。

スローストキャスティクス

スローストキャスティクスは「%D」「Slow%D」を組み合わせた指標で、感応度が抑制されています。

そのため、売買シグナルの発生がファストストキャスティクスより遅れる傾向があります。

ですが、ファストストキャスティクスと比べて、価格変動によるダマシが少ないのが特長です。

スローストキャスティクスは反応速度がやや遅い代わりに、誤シグナルが減少するため、比較的初心者でも比較的使いやすい指標といえます。

テクニカル分析は本当に意味ない?意味がある理由と根拠を徹底解説

ストキャスティクスの使い方

ストキャスティクスの使い方は、以下のとおりです。

- 売られすぎのサインで買い

- 買われすぎのサインで売り

- ダイバージェンスの確認

それぞれ解説します。

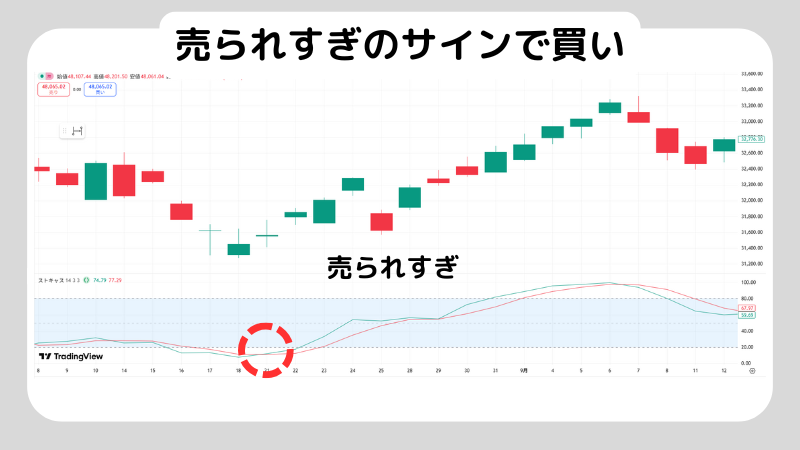

売られすぎのサインで買い

ストキャスティクスが、20%以下になったら「売られすぎ」とみなされるため買いサインとなります。

価格がある期間内の最安値付近に位置していることを示すため、下落過程で過剰に売られた状態と判断できるからです。

ただし、売られすぎているからといって、すぐに反発するわけではありません。

そのため、それぞれストキャスティクスで使われているラインのクロスを確認しましょう。

20%以下のゾーンで「%K」が「%D」を「%D」が「Slow%D」を下から上に抜けるクロスを見つけられると、ストキャスティクスのトレンド転換の可能性をいち早く察知できます。

このように、売られすぎの水準とゴールデンクロスの両方を確認できるとより精度の高い買いシグナルを得られます。

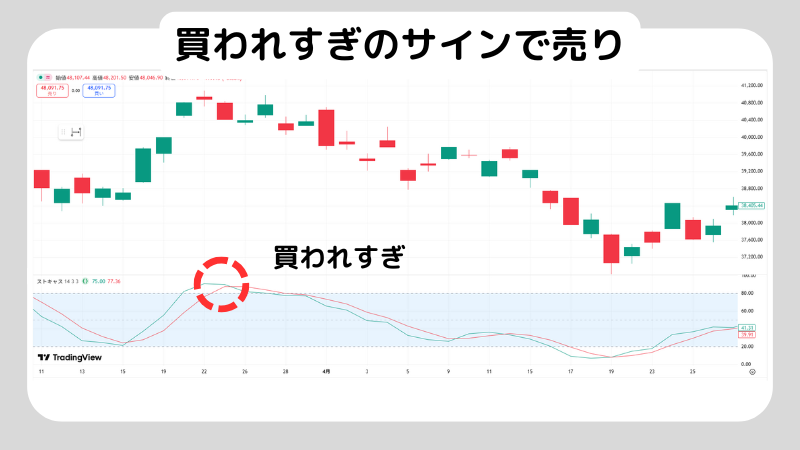

買われすぎのサインで売り

ストキャスティクスが80%以上の水準に達した場合、相場は「買われすぎ」の状態にあると判断され、価格が下落に転じる可能性が高まるシグナルとなります。

なぜなら、80%以上という水準は現在の価格が過去一定期間の最高値に近い位置にあることを意味しており、調整局面に入る可能性を考慮すべきだと判断できるからです。

そのため、利益確定の売りや新規ショートポジションの検討を行うタイミングとして有効です。

先ほど「20%以下で買い」の節で解説しましたが、相場が過熱しているからといっていつ反発するのかはわかりません。

ですが、80%より上で「%K」が「%D」を「%D」が「Slow%D」を上から下に抜けたタイミングで取引すると正確性が増します。

単に買われすぎの水準だけでなく、各ラインの交差を確認するとより的確なエントリーポイントを見つけ出せます。

ダイバージェンスの確認

ダイバージェンスとは、価格とテクニカル指標の動きが逆行する現象のことで以下の2つがあります。

- 強気のダイバージェンス

- 弱気のダイバージェンス

それぞれ解説します。

強気のダイバージェンス

強気のダイバージェンスとは、価格が安値を更新して下落を続ける一方で、ストキャスティクスは底を打って上昇に転じている状態です。

価格が安値を更新しているにもかかわらず、ストキャスティクスが安値を切り上げている場合、売り圧力が弱まり買い圧力が強まっていることを示しています。

したがって、強気のダイバージェンスが確認できたら、過熱した売りが収まり反転上昇する可能性が高いため、買いエントリーを検討する価値があります。

ただし、ダイバージェンスが出現しても必ず反転するわけではないので、ほかの指標と併せて総合的に判断することが重要です。

ほかのツールとの組み合わせ方は、後の章では解説しているので参考にしてみてください。

弱気のダイバージェンス

弱気のダイバージェンスは、価格の上昇トレンドが弱まり、下落に転じる可能性を示す重要な反転シグナルです。

価格が高値を更新している一方で、ストキャスティクスが下げている場合、買い圧力が弱まっており、上昇の勢いを持続できない可能性が高い状態を表しているためです。

これは、見た目の価格上昇とは裏腹に、実際の買い圧力が弱まっている兆候として捉えられます。

したがって、弱気のダイバージェンスが確認できたら、利益確定や新規売りポジションを検討するのに適したタイミングだといえます。

特に上昇トレンドの後半や高値圏で弱気のダイバージェンスが現れた場合は、トレンド転換の可能性が考えられるため、慎重な対応が求められます。

テクニカル分析を学ぶならこの5冊!初心者から中級者におすすめの本を紹介

ストキャスティクスを使うときの注意点

ストキャスティクスは有用なテクニカル指標ですが、適切に活用するためには以下の3つの注意点を理解しておく必要があります。

- 損切りを徹底する

- 分散投資を行う

- トレンド相場で機能しにくい

それぞれ解説します。

損切りを徹底する

ストキャスティクスを使った取引では、損切りの徹底が重要です。

どのテクニカル分析ツールにもいえますが、ストキャスティクスにも「ダマシ」のシグナルが発生する可能性があるからです。

たとえば、ストキャスティクスが売られすぎのシグナルを示しており、買いポジションを取ったものの強い下降トレンドが継続し、さらに価格が下落するケースがあります。

このような状況になると、含み損が膨らみ大きな損失を被るリスクが高まります。

そのため、エントリー前に損切りラインを明確に設定し、予想と異なる値動きになった場合は迷わず損切りを実行するのが大切です。

感情に流されず、事前に決めたルールにしたがって損切りを実行する習慣を身につけることが、投資で生き残るためには必須です。

分散投資を行う

ストキャスティクスを使った取引でも、分散投資は必須です。

なぜなら、どんなに優れているといわれる指標でも100%予想を的中させられるツールはないからです。

仮にすべての資金を一つの取引に集中させてしまうと、予想が外れた際に資産全体に大きなダメージを受けてしまいます。

そのため、複数の銘柄や異なる資産クラスに資金を分散させて、一つの取引の失敗が全体に与える影響を最小限に抑えられるようにしましょう。

たとえば、投資資金を5等分して5銘柄に分散投資すれば、1銘柄で損失が出ても全体の20%以下の影響にとどまります。

このように、リスクを分散するとより安全に取引を続けられます。

トレンド相場で機能しにくい

ストキャスティクスは、トレンド相場では機能しにくいという弱点があります。

なぜなら、強いトレンドが発生すると、指標が高値圏(買われすぎ)や安値圏(売られすぎ)に張り付いた状態が長く続いてしまうからです。

たとえば上昇トレンド時は80%以上のゾーンでラインが張り付き、何度も「売りサイン」が出ますが、価格は一向に下がらずそのまま上昇が続く場合があります。

もし買われすぎのシグナルを信じて売りエントリーしてしまうと、トレンドの勢いに逆らうことになり、損失が拡大していきます。

そのため、強いトレンドが発生している場合はシグナルを控えめに解釈し、トレンドの方向に沿った取引を優先するなど、相場環境に応じた柔軟な対応が求められます。

株式投資で稼ぐためにはテクニカル分析が必須!基本のポイントを紹介

ストキャスティクスについて知りたい人によくある質問

ストキャスティクスについて知りたい人によくある質問は、以下のとおりです。

- ストキャスティクスとRSIの違いは?

- ストキャスティクスは併用して使った方がいい?

それぞれ解説します。

ストキャスティクスとRSIの違いは?

ストキャスティクスとRSI(相対力指数)は、どちらも相場の買われすぎ・売られすぎを判断するオシレーター系指標ですが、計算方法や特性に違いがあります。

両者の違いを理解すると、相場状況に応じて適切な指標を選択できるようになります。

| ストキャスティクス | RSI | |

| 概要 | 現在値が過去一定期間の高値・安値レンジ内のどこに位置するかを示す | 一定期間で買い勢力と売り勢力ではどちらが優勢か示す |

| 表示される線 | %K、%D、Slow%Dと複数線 | 通常は1本のみ |

| 計算方法 | (終値−期間最安値)÷(期間最高値−期間最安値)×100 | 上昇幅÷(上昇幅+下落幅)×100 |

| 基準値 | 80%以上:買われすぎ 20%以下:売られすぎ |

70%以上:買われすぎ 30%以下:売られすぎ |

ストキャスティクスは高値と安値の価格レンジを基準にするため、価格の相対的な位置に着目します。

一方、RSIは上昇・下落の勢力バランスを基準にするため、価格変動の勢いを重視します。

RSIはシンプルで初心者にも理解しやすい一方で、ストキャスティクスは複数の線を使うためやや難解ですが、より細かな売買サインを読み取れるのが特徴です。

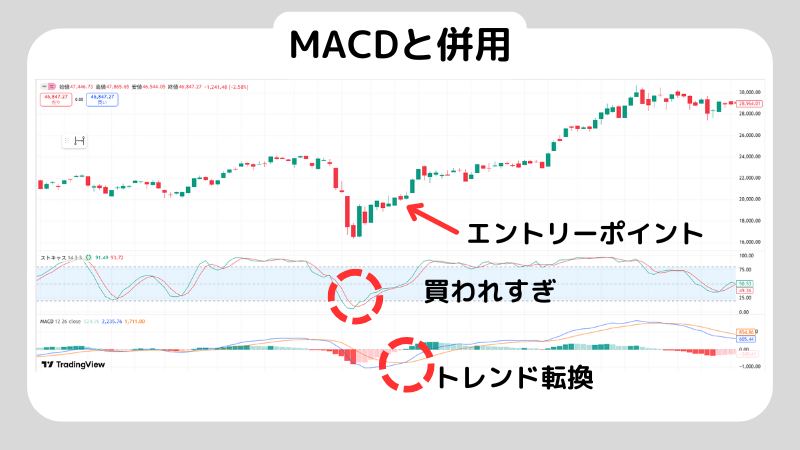

ストキャスティクスは併用して使った方がいい?

ストキャスティクスは、単独で使用するとダマシが多くなる場合があるため、ほかのテクニカル分析ツールと併用して使用した方がいいといえます。

たとえばMACDと組み合わせると、トレンド転換点を確認しながら相場の過熱感を確認できます。

ほかにも、RSIと併用して過熱感をダブルチェックしたり、ボリンジャーバンドと組み合わせたりして価格の変動範囲を把握したりする方法があります。

重要なのは、一つの指標だけに依存せず、複数の視点から相場を分析する姿勢です。

ストキャスティクスを軸としながらも、ほかの指標で裏付けを取ると、ダマシのリスクを減らせます。

株初心者向けテクニカル分析とは?使いやすいおすすめの指標を紹介!

まとめ

今回は、ストキャスティクスの基本的な仕組みから使い方、注意点まで詳しく解説しました。

ストキャスティクスは相場の買われすぎ・売られすぎを判断する有用なテクニカル指標ですが、単独で使用するとダマシのシグナルが発生しやすい特徴があります。

重要なのは、一つの指標だけに依存せず、MACDやRSIなどほかのテクニカル分析ツールと併用しながら総合的に判断することです。

また、トレンド相場では機能しにくい弱点があるため、相場環境を見極めながら柔軟に活用する姿勢が求められます。

ぜひ本記事を参考に、損切りの徹底や分散投資を心がけながら、ストキャスティクスを効果的に活用してみてください。

株価チャートの見方とは?初心者向けにテクニカル分析の基本を解説

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。