「サイクル理論とはなに?」と疑問に思っていませんか?

特に投資初心者だと、サイクル理論になじみがなくどのような分析手法なのかわからないという方が多いようです。

そこで今回は、サイクル理論の基本的な概要から使い方まで詳しく解説します。

本記事を読むと、初心者の方でもサイクル理論とはどんな分析手法なのか理解できるようになります。

また、サイクル理論を活用する際の注意点についても紹介しました。

ぜひこの記事の内容を参考に、ご自身でも相場の周期性を活用した取引を検討してみてください。

テクニカル分析は本当に意味ない?意味がある理由と根拠を徹底解説

サイクル理論とは

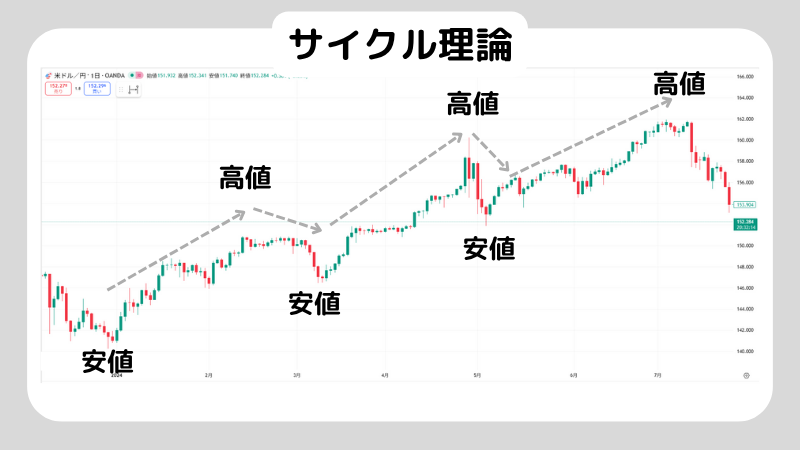

サイクル理論とは、相場の動きに一定のリズムや周期があると考え、そのサイクルを利用して値動きを予測する分析手法です。

価格は一見ランダムに動いているようにみえますが、過去のデータを分析すると値動きは繰り返される場合があるとわかっています。

サイクル理論を使って繰り返し起こる値動きを捉えられると、次の価格変動を予測しやすくなるため適切なタイミングで取引が可能です。

サイクル理論は、安値から高値を経て次の安値に至るまでを1つのサイクルとして定義します。

そして一連の流れが終わると、同じような流れで再び値動きが生じるというのが基本的な理論です。

なお、このようなサイクルが何度も起こるのは、多くの投資家が時間的リズムを意識するからです。

7つのサイクルと周期

サイクル理論では、相場のサイクルを以下の7つに分類して分析します。

| サイクル | 周期 | 時間軸 |

| 1dayサイクル | 1日 | 短期 |

| 4H(アルファ)サイクル | 5日~8日程度 | |

| トレーディングサイクル | 10日~18日程度 | 中期 |

| メジャーサイクル | 20日~35日程度 | |

| プライマリーサイクル | 18日~30週程度 | |

| 季節サイクル | 12ヶ月〜20ヶ月程度 | 長期 |

| 長期サイクル | 40ヶ月〜100ヶ月程度 |

本章では、わかりやすいように7つのサイクルを3つの時間軸でまとめています。

短期のサイクル

短期のサイクルは、スピーディーな取引判断をする際に適したサイクルで、1日〜8日程度の短い期間を対象にしています。

デイトレードのような、短期売買に向いている点が大きな特徴です。

1dayサイクルは周期が1日で、FX市場や仮想通貨市場など24時間の値動きのパターンを捉えられるサイクルです。

4Hサイクルは5日〜8日程度の周期で、4時間足チャートでよく分析されます。

短期サイクルを理解し活用すると、短期相場の流れを掴みやすくなり、取引のエントリーポイントや利益確定・損切りの判断精度が向上します。

ただし、値動きが激しく変化しやすいため、リスク管理を徹底しながら慎重に取引を進めるのが重要です。

中期のサイクル

中期のサイクルは、約数日から数ヶ月の周期で短期よりも大きな相場の転換点やトレンドを示すサイクルです。

トレーディングサイクルは約10日〜18日周期で、短期から中期の波を表すサイクルです。

メジャーサイクルは、3週間〜1ヶ月程度の中期的なトレンドサイクルになります。

なお、メジャーサイクルは日足チャートで観察される場合が多いです。

プライマリーサイクルは、約18週〜30週の周期で起こるため、中長期のトレンドの転換点が示されるサイクルです。

プライマリーサイクルを確認する際は、週足チャートが使われます。

中期サイクルは、スイングトレードを行う投資家が意識するとトレンドに乗りやすくなります。

短期の細かい値動きに惑わされず、中期的な方向性を把握できる点が中期サイクルの強みです。

長期のサイクル

長期のサイクルは、数年単位の大きなトレンド変化を捉えるのに適しています。

短期・中期サイクルよりも長い時間軸で相場全体の流れを把握するため、長期投資で資産形成を目的とする投資家に重視されています。

季節サイクルは約1年の周期で、季節ごとの需給変化や企業業績の周期性が反映されやすいサイクルです。

長期サイクルは数年単位の周期で、景気循環や構造的なトレンド変化を捉えるサイクルです。

経済全体の大きな波を意識した投資判断に役立ちます。

長期サイクルを活用すると、短期的な値動きに一喜一憂せず、じっくりと資産を育てる視点が持てるようになります。

テクニカル分析を学ぶならこの5冊!初心者から中級者におすすめの本を紹介

サイクル理論の2つのチャートパターン

サイクル理論を活用する際、以下の2つのパターンを認識できるようになる必要があります。

- ライトトランスレーション

- レフトトランスレーション

本章で紹介するパターンは、先ほど紹介したサイクルを使って相場を予測する際に必要な知識となるので重要です。

それぞれ詳しく解説していきます。

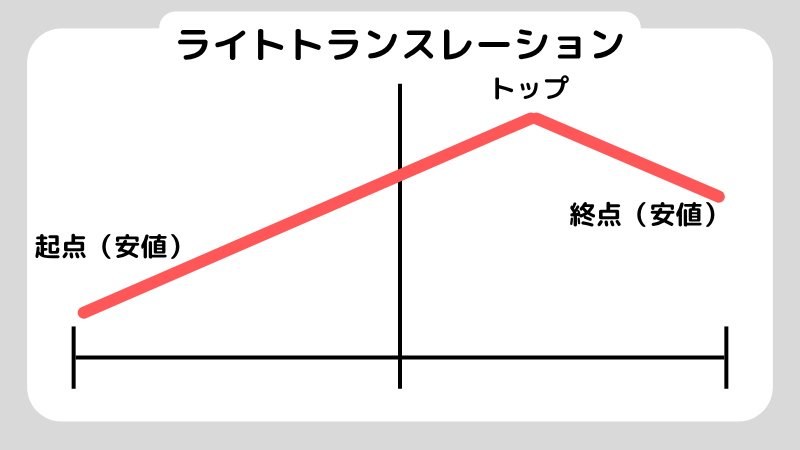

ライトトランスレーション

ライトトランスレーションは、サイクル理論でチャートのトップ(高値)がサイクルの中間より右側に現れる形状を指す言葉です。

サイクルの起点から終点までのローソク足を数えたとき、中間地点よりも後半に高値が出現する場合がライトトランスレーションと判断できます。

ライトトランスレーションは、起点の安値より終点の安値の方が高くなるのが特徴です。

なお、パターンをみるときは、サイクルに加えて移動平均線の傾きも一緒に観察するのが一般的です。

たとえば、直近のスイング高値更新と移動平均の上抜きが出たらトレンドをフォローします。

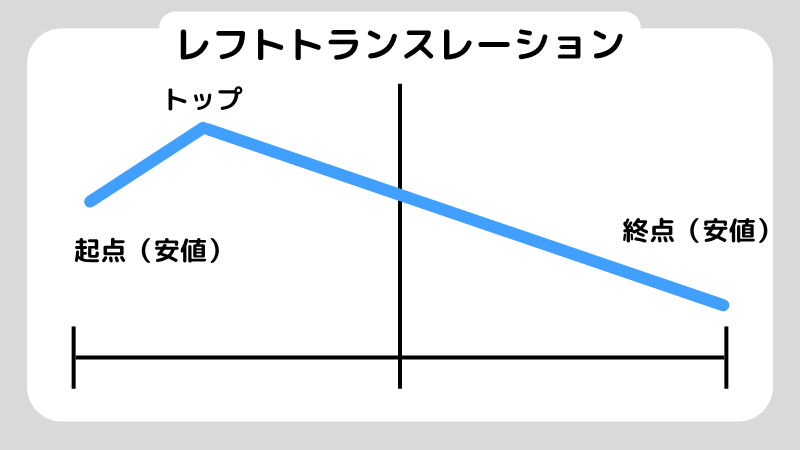

レフトトランスレーション

レフトトランスレーションは、サイクル理論でチャートのトップ(高値)がサイクルの中間より左側に現れる形状です。

サイクルの前半で高値をつけた後、長い下降局面に入る動きが特徴的で、弱気・売り優位の相場を示唆しています。

また、移動平均線と組合わせて、直近のスイング安値割れと移動平均の下抜きで弱気継続確認することが重要です。

「レフトトランスレーションっぽい形状」だけで先走らないのがコツとなります。

株初心者向けテクニカル分析とは?使いやすいおすすめの指標を紹介!

サイクル理論の使い方

サイクル理論を実際の売買に活用するには、本章で紹介する3つのステップを順番に実践するとサイクル理論を使った投資判断ができるようになります。

- 起点をみつける

- 起点からローソクを数える

- 次の値動きを予想する

それぞれのステップを詳しくみていきましょう。

起点をみつける

サイクル理論を活用して売買するには、まず直近の安値を探して起点としましょう。

起点を探す際は、観察している時間軸に対応したローソク足の範囲で確認します。

サイクル理論を使う際に、よく利用される周期のローソク足の目安は以下のとおりです。

| 周期 | 時間軸 | ローソク足の本数 |

| メジャーサイクル | 日足 | 35本~45本 |

| プライマリーサイクル | 週足 | 15本~21本 |

たとえば、上の画像ならメジャーサイクルを見極めようとしているので、現在の価格から45本以内の最安値をみつけます。

なお、サイクル理論を活用するときは上位足(長い時間軸)のサイクルも観察するべきです。

なぜなら、上位足のサイクルの方が相場全体の流れや方向性をより的確に捉えられるからです。

たとえば、自分が取引しようとしているサイクルがライトトランスレーションであったとします。

ですが、上位足がレフトトランスレーションなら、下落トレンドの中での一時的な上昇に過ぎず、大きな下落に巻き込まれるリスクがあります。

そのため、日足や週足などの上位足から分析をはじめ、段階的に時間軸を落としましょう。

起点からローソクを数える

次は、起点となるローソク足から現在の価格までローソク足の本数を数えて、状況を把握します。

活用するサイクルに対応したローソク足の本数と比べて、現在が序盤・中盤・終盤かを推測します。

たとえば、メジャーサイクルでチャートを観察しているとき、現在のローソク足が20本目なら中盤、30本目なら終盤に近いといった具合に、サイクルの進行度合いを把握できます。

ローソク足を数える作業は地道ですが、サイクル理論を使いこなす上で欠かせないステップです。

次の値動きを予想する

ローソク足を数えてサイクルの位置を把握したら、次の値動きを予想します。

たとえば、過去の日足チャートが40本前後でボトムを形成するとわかった場合、現在のローソク足が底から30本目付近なら、そろそろボトムが近いので買いの準備をはじめるといった予測が可能です。

また、1つ前のサイクルがレフトトランスレーションで、2つ前がライトトランスレーションのような読みにくい場合は、上位のサイクルをみて次の値動きを判断します。

このようにサイクル理論を活用すると、相場の現在地を客観的に把握し、タイミングを見極めた売買判断が可能になります。

株のトレンドとは?上昇・下降トレンドの見方をテクニカル分析で解説

サイクル理論を知りたい人によくある質問

サイクル理論を知りたい人によくある質問は、以下のとおりです。

- サイクル理論を使って取引するときの注意点は?

- サイクル理論は使えないといわれているけど本当ですか?

それぞれ詳しく解説していきます。

サイクル理論を使って取引するときの注意点

サイクル理論を使って取引する際には、いくつかの注意点があります。

サイクル理論を安全に活用するために、以下の3つのポイントを必ず押さえておきましょう。

- 事前にリスク許容度を確認しておく

- 1つの銘柄に資金を集中させない

- ほかのテクニカル指標と併用する

それぞれの注意点を詳しくみていきます。

事前にリスク許容度を確認しておく

サイクル理論で取引する際は、事前にリスク許容度を明確にしておきましょう。

サイクル理論は必ず的中するものではないので、損切りが必須だからです。

そのため、冷静な取引判断を維持するにも事前のルール設定が不可欠です。

たとえば、1回の取引で許容できる損失額を投資資金の2%~3%と設定し、損切りラインに達したら機械的に決済するルールを作ります。

すると、サイクル理論の予測が外れても、事前に決めたリスク許容度を守れると大きな損失を防げます。

このように、リスク許容度を確認して損切りラインを決めておくとサイクル理論の不確実性に対処でき、長期的に安定した取引ができる可能性が上がるでしょう。

1つの銘柄に資金を集中させない

サイクル理論を使う際は、資金を1つの銘柄に集中せず分散させてリスクを軽減させるのが大切です。

特定銘柄に資金を集中させて予測が外れた場合は、損失が大きくなりすぎるからです。

たとえば、サイクル理論に従いA銘柄に全資金を投入して思惑と逆に価格が動いた場合、資産の大半を失う危険性があります。

ですが、複数銘柄や他の手法に資金を分散していれば、1つの銘柄が予想外の動きをしても、他の銘柄や戦略で損失をカバーできる可能性があります。

そのため、資産を大きく減らさないためにもサイクル理論を実践する際は常に分散投資を心がけるようにしましょう。

ほかのテクニカル指標と併用する

サイクル理論は相場の大まかな流れを把握できますが、単独での活用は精度が限定的で誤ったサインやダマシに陥る可能性があります。

そのため、ほかのテクニカル指標と併用してサイクル理論を補助の目的に利用するのが重要です。

たとえば、RSIのようなオシレーター系指標で売られ過ぎのサインを確認できたとき、サイクル理論でもボトムが近いと予測できればシグナルの信頼性が高まります。

また、移動平均線でクロスが発生した場合、サイクル理論で予測される転換点と時期が重なれば、トレンド反転の可能性がさらに高まると判断可能です。

上記のように、複数の分析手法を組み合わせると、トレンド判断の精度向上が期待できます。

サイクル理論は使えないといわれているけど本当ですか?

サイクル理論は万能ではなく、単独でのトレードに使うとリスクが高いため「使えない」といわれる場合が多いのは事実です。

なぜなら、過去のパターンが未来も同じように繰り返される保証がないためです。

相場は常に変化し続けるので、過去のサイクル通りに動かないケースも少なくありません。

ただし、過去のパターンが必ず再現されるわけではない点は、どのテクニカル分析ツールにもいえる共通の課題です。

移動平均線やRSIなどの指標も、過去データに基づいて将来を予測する手法であり、100%の確実性はありません。

そのため、サイクル理論が特別に使えないわけではなく、他のテクニカル指標と同様に補助的なツールとして活用すべきものといえます。

本記事で紹介した内容を徹底しさらに学習を積み重ねれば、サイクル理論は相場の流れを掴むサポートツールとして機能します。

「使えない」という意見に惑わされず、正しい活用法を学んでリスクを抑えながら実践していきましょう。

まとめ

サイクル理論は、相場の値動きに一定の周期やリズムがあることに着目し、価格変動を予測する分析手法です。

短期から長期まで7つのサイクルがあり、自分の取引スタイルに合わせて活用すると、適切なタイミングでのエントリーや利益確定時期を見極めやすくなります。

実際の売買では、起点をみつけてローソク足を数え、サイクルの進行度合いから次の値動きを予想するという3ステップで活用します。

ただし、サイクル理論は万能ではなく、過去のパターンが必ず再現されるわけではありません。

そのため、事前にリスク許容度を確認し、資金を分散させ、他のテクニカル分析ツールの補助として利用するのが重要です。

正しい活用法を学んでリスク管理を徹底すれば、サイクル理論は有用な分析方法です。

ぜひ本記事を参考に、実際の取引で活用してみてください。

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。