「通貨スワップとはなに?」と疑問に思っていませんか?

通貨スワップという単語を見聞きしたことがあるけれど、意味がわからないから知りたいと思っている人が多いようです。

そこで今回は、通貨スワップの基本的な概要から仕組み、金利スワップとの違いまで詳しく解説します。

本記事を読むと、初心者の方でも通貨スワップがどのような金融取引なのか理解できるようになります。

また、通貨スワップのメリット・デメリットについても紹介しました。

ぜひ本記事の内容を参考に、通貨スワップについて理解を深めてください。

通貨スワップとは

通貨スワップとは、異なる通貨の元本と利息を一定期間交換し、満期時に再び元本を戻す取引です。

日本円と米ドルなど違う国のお金を持つ当事者(企業や金融機関など)がそれぞれの通貨を一定期間交換します。

企業や金融機関が通貨スワップを活用する理由は、為替リスクの回避や効率的な資金調達が可能となるからです。

たとえば、輸出企業が将来受け取る外貨建て売上の為替リスクを、ヘッジしたいときなどに利用されます。

なお、為替リスクとは円高や円安などの通貨価値の変動によって損失を被る可能性のことです。

通貨スワップを活用すると、企業は為替レートの変動に左右されないため安定した事業運営ができるようになります。

通貨スワップの仕組み

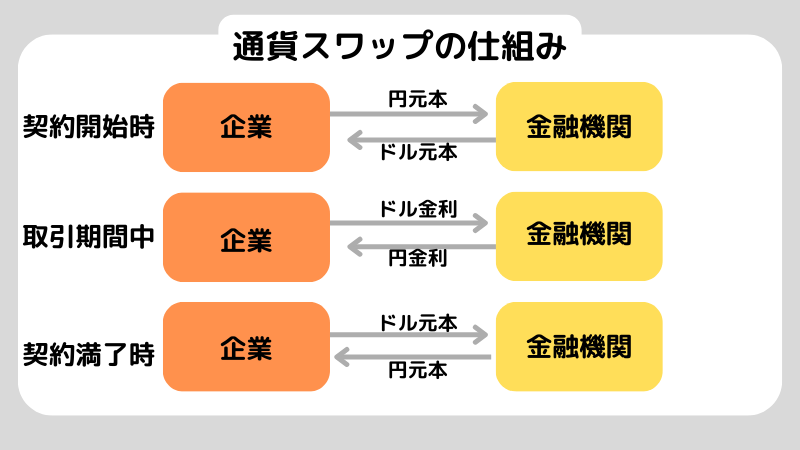

通貨スワップの仕組みを理解するために、契約開始時、取引期間中、契約満了時の3つの段階でなにが行われるかを順番にみていきましょう。

まず契約開始時には、参加者同士が異なる通貨の元本を一定の為替レートで交換します。

取引期間中は、交換した通貨に応じて発生する金利を定期的に支払います。

仮に企業が円を提供してドルを受け取った場合は、円の金利を受け取りながらドルの金利を払う仕組みです。

なお、取引相手に支払う金利は、固定金利か変動金利のどちらかを選択できる場合が多いです。

契約満了時には、最初に定めた為替レートで元本を再び交換し、元の通貨に戻します。

通貨スワップにより、企業は為替リスクを避けながら有利な条件での資金調達を実現できます。

通貨スワップと金利スワップの違い

通貨スワップと金利スワップの違いは、交換する対象にあります。

通貨スワップは異なる通貨同士で金利と元本を交換するものであり、金利スワップは同一通貨内の異なる種類の金利を交換する取引です。

たとえば、通貨スワップでは上の章で説明したように日本円と米ドルの元本と金利を相互に交換し合います。

一方で金利スワップでは、同じ日本円の中で固定金利と変動金利を交換する契約となります。

つまり通貨スワップは「違う国のお金同士の交換」であり、金利スワップは「同じ国のお金の中での金利タイプの交換」です。

円安とはなんなのかわかりやすく解説!円安になると起こる実生活での影響についても紹介

通貨スワップのメリット

企業や金融機関が、通貨スワップを活用すると得られる主要なメリットは以下の3点です。

- 為替変動リスクを回避できる

- 資金調達の幅が広がる

- 資金管理に柔軟性ができ経営が安定化する

本章で紹介するメリットを理解すると、なぜ多くの企業が通貨スワップを活用するのかが明確になります。

それぞれみていきましょう。

為替変動リスクを回避できる

通貨スワップを活用するメリットとして挙げられるのは、為替リスクを回避できる点です。

たとえば、日本企業が5年後に元本を返す契約で海外から100万ドルを調達した場合をみていきましょう。

上記の例は、為替変動により将来の返済額が増加する可能性があります。

そこで、現在の為替レート(例:1ドル100円)で通貨スワップ契約を結び、100万ドルを払って1億円を受け取ります。

すると、返済日までに円安が進んで1ドル150円になったとしても、企業の返済負担は当初予定した1億円です。

このように通貨スワップを使えば、為替変動による予期しないコスト増加を防ぎながら資金調達ができます。

資金調達の幅が広がる

通貨スワップを活用すると、企業は異なる通貨で柔軟に資金調達ができるようになります。

海外の金融市場でより有利な条件での資金調達を行い、その後スワップ契約により自国通貨建ての資金需要に対応できるためです。

たとえば、日本より米ドル市場の方が社債の発行条件が良好だったとします。

そのような場合、まず米ドル建てで社債発行を行い、通貨スワップを活用すると円資金を調達することが可能です。

このように通貨スワップを利用すると、資金調達の選択肢が大幅に拡大し、グローバルな金融市場から最適な条件を選択できるようになります。

資金管理に柔軟性ができ経営が安定化する

通貨スワップを利用すると、企業は資金管理に柔軟性ができ経営が安定するようになります。

仮に、外貨での収入と支出にスケジュールの不一致があっても、為替リスクを抑えながら資金調達することが可能です。

たとえば、米国に子会社を持つ日本企業の例をみてみます。

上記の日本企業は、6ヶ月後に設備投資費用として100万ドルの支払いが必要ですが、米ドル建ての売上収入の入金予定は1年後だとしましょう。

この場合、企業はまず円で資金調達後に、通貨スワップを使って納得している現在のレートで円を100万ドルに交換し、6ヶ月後の設備投資の支払いに備えます。

1年後、米ドルの売上入金されたら、スワップ契約に従いドルを円と再度交換します。

このように通貨スワップを活用すると、6ヶ月先の為替変動リスクを回避しながら資金繰りを効率的に行うことが可能です。

通貨スワップのデメリット

通貨スワップには多くのメリットがある一方で、注意すべきデメリットも存在します。

本章で紹介するデメリットは、以下の3つです。

- 通貨スワップ取引に関連するコストを考慮する必要がある

- 為替相場の動向によって固定レートが逆に損失を招く可能性もある

- 取引先の信用度を評価する必要がある

それぞれ解説します。

通貨スワップ取引に関連するコストを考慮する必要がある

企業は通貨スワップを利用する際に発生するコストを把握し管理しなければ、想定外の負担やリスクとなる可能性があります。

主なコスト要因として、為替レートや金利差に基づくヘッジコスト、取引手数料などが挙げられます。

ちなみに、ヘッジコストとはリスクを回避するために支払う費用で、市場の状況によって変動するのが特徴です。

また税務上の取り扱いも複雑で、スワップ取引による損益の計上時期や方法によっては、予想以上の税負担が生じる可能性もあります。

為替相場の動向によって固定レートが逆に損失を招く可能性もある

通貨スワップは固定レートで契約するため、市場の為替相場が大きく動くと損失を招く場合があります。

為替レートは経済情勢や政治的要因によって日々変動するため、契約した固定レートが相場の変動により不利になるリスクが常に存在しているからです。

たとえば、1ドル100円のレートで通貨スワップ契約を結んだ後、為替レートが1ドル90円まで円高になった場合を考えてみましょう。

上記の例では、市場で直接取引すれば1ドルを90円で調達できるのに、契約により100円で調達しなければならないため、10円分の損失が発生しています。

このように、固定レートでの契約は安定性をもたらす一方で、市場が有利な方向に動いた場合の利益になる機会を失います。

取引先の信用度を評価する必要がある

通貨スワップ取引では、与信管理をする手間がかかります。

スワップ取引は、契約の相手方が倒産や契約不履行となった場合、約束された通貨や金利の支払いが受けられないリスクがあるためです。

たとえば、相手先が破綻すると契約通りの返済や金利が受けられず、担保金で賄いきれない不足分が生じる可能性があります。

相手方の契約不履行による損失は、取引をした企業が負担しなければならないので、場合によっては企業経営に深刻な影響を与える可能性があります。

そのため、企業にとっては取引開始前の徹底した信用調査と、取引期間中の継続的な与信監視体制の確立が不可欠です。

通貨スワップについて知りたい人によくある質問

通貨スワップについて知りたい人によくある質問は、以下のとおりです。

- 通貨スワップ協定とは?

- FXのスワップポイントと通貨スワップ協定の違いは?

それぞれ解説します。

通貨スワップ協定とは?

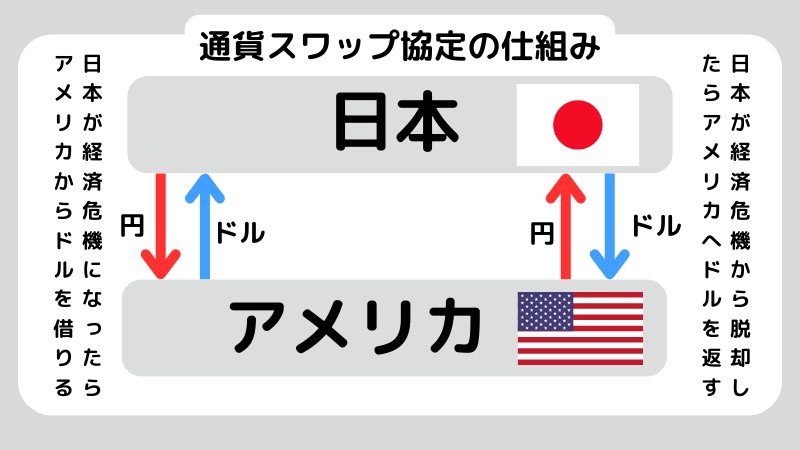

通貨スワップ協定とは、国同士でお金を貸し借りする制度です。

友達同士がピンチのときにお金を貸し借りできるように、国も経済的な困難に陥ったときに、ほかの国から自国の通貨と相手国の通貨を交換してもらうことが可能です。

言わば「国家の保険」のようなもので、経済危機が起きたときの金融のセーフティーネットとして機能します。

たとえば、日本が外貨不足で困ったときに米国との通貨スワップ協定があれば、円をドルに交換してもらい、経済の安定を保てます。

ちなみに、ニュースでよく見聞きする「日韓通貨スワップ協定」は、韓国が外貨不足に陥った際に円を供給し、日本が必要なときにはウォンを受け取る相互支援の仕組みです。

両国は金融危機のときに相手国の通貨を借りられるため、為替レートの急激な変動を防ぎ、経済の安定を維持できます。

通貨スワップ協定により、金融危機のときでも急に円やドルが足りなくならず経済が安定するため、私たちの生活や投資も守られているといえます。

FXのスワップポイントと通貨スワップ協定の違いは?

FXのスワップポイントと通貨スワップ協定は、名前は似ていますが全く異なるものです。

スワップポイントは、FX取引における通貨間の金利差による利益や損失であり、通貨スワップ協定は国家間が通貨を融通し合う約束事です。

それぞれの簡単な特徴を、以下の表にまとめたのでご覧ください。

| FXのスワップポイント | 通貨スワップ協定 | |

| 主な利用者 | FX投資家(個人・法人) | 各国の政府・中央銀行 |

| 概要 | FX取引における金利差調整分(損益) | 国同士で通貨融通の取り決め |

| 目的 | 金利差による収益獲得 | 通貨防衛・金融安定 |

FXのスワップポイントは、異なる金利の通貨ペアを保有すると発生する利息差で、FX会社ごとに設定される毎日の利益または費用です。

たとえば高金利のメキシコペソを買って低金利の円を売れば、金利差分のスワップポイントを受け取ることができ、逆の場合は支払います。

一方で通貨スワップ協定は、経済危機のときなど相手国通貨の一時的な融通を国同士で協定するための制度で、通貨流動性の確保が主な目的です。

つまりスワップポイントは個人投資家のFX取引で得る金利差による利益で、通貨スワップ協定は国同士が経済危機対策として通貨融通を約束する仕組みです。

中央銀行の3つの役割とは?経済に与える影響をわかりやすく解説

まとめ

今回は、通貨スワップについて詳しく解説しました。

通貨スワップは異なる通貨同士の元本と利息を交換する金融取引で、企業が効率的な資金調達を行うための手段です。

通貨スワップには、為替変動リスクの回避や資金調達の幅を拡大できるなどのメリットがある一方で、固定レートによる機会損失などといったデメリットも存在します。

また、国家間で行われる通貨スワップ協定やFXのスワップポイントとは全く異なる仕組みであることも理解しておくのが大切です。

ニュースでは通貨スワップ協定について触れられることもあるため、本記事を参考にご自身の中で単語の意味を整理しておくとよいでしょう。

金融ってなぜ必要?初心者向けにわかりやすく金融の役割と仕組みを解説

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。