ニュースや相場解説でよく耳にする「ボラティリティ」という言葉。

一見むずかしそうに聞こえますが、実は“株価がどれだけ揺れているか”を示すシンプルな指標です。

ボラティリティを理解すると、市場の安定・不安定を数値で把握でき、売買のタイミングやリスク管理に活かせます。

本記事では、ボラティリティの意味と計算方法、投資での活用法や注意点までをわかりやすく整理。

日々のチャート分析をより深めたい方や、値動きの“強弱”を客観的に掴みたい方は、ぜひ参考にしてください。

ボラティリティとは?

ボラティリティは「価格の振れ幅」を数値化した概念で、値動きの荒さ=変動性を示すものです。

一般に高いほど短期間の上げ下げが大きく、低いほど値動きは穏やかです。方向(上昇・下落)そのものではなく“揺れ”の大きさを捉える点が重要です。

ニュースで「相場のボラティリティが高い」と聞くときは、イベントや需給変化により値幅が広がり、短期の不確実性が増している状況を指すのが通例です。

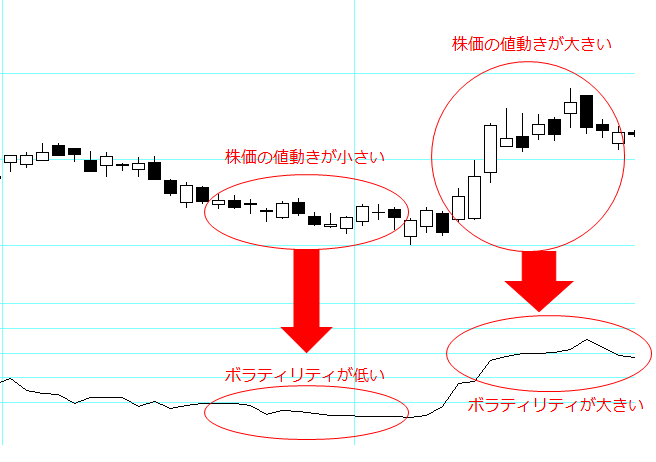

(図1 パンローリングのチャートギャラリーにて作成)

図のローソク足の部分を見ていただけると分かる通り、株価の値動きが少ない部分では変動幅が小さいため、ボラティリティが低くなっています。

その逆に、右側の赤枠のローソク足では株価の値動きが大きいので、ボラティリティが高い状況と判断できます。

このようにボラティリティは、値動きの変動の激しさを表すパラメータとして使用されるのです。

初心者でもローソク足の見方がわかる!チャートを見るための基本を徹底解説

ボラティリティの計算式

ボラティリティは値動きの幅からなんとなく判断することも可能ですが、実は計算式もあるので紹介します。

通常5%以上であればその日のボラティリティは高いと判断します。

さらにある事象で株価が急騰したりすると、ボラティリティは10%以上に上昇することもあります。

聞きなれない単語が出てくるため難しく感じるかもしれませんが、落ち着いて見ていただければ単純な計算式ですので安心して読み進めてくださいね。

以下がボラティリティの計算式です。

当日のボラティリティ(%)=当日のTR(※①)÷ 当日のTP(※②)×100

※①TR(トゥルー・レンジ)

TRは次の3つのうち値が最大のものを適用します。

・当日の高値-当日の安値

・当日の高値-前日の終値

・前日の終値-当日の安値

※②TP(ティピカル・プライス)

TPは高値、安値、終値の3つの平均値です。

ボラティリティの計算式に当てはめてみる

では参考に、ある銘柄のTRが500円、TPが2,808円の場合で計算をしてみましょう。

500円÷2,808円×100=17.8%

よって、ボラティリティは約18%となります。

5%以上であればボラティリティは高いので、この銘柄のボラティリティは高いと判断できます。

是非、チャートを開いている際に試しに計算してみてください。

ボラティリティを活かして銘柄を選ぼう

ここまでで、ボラティリティの意味や計算方法については理解できたと思います。

ここからは、ボラティリティの高い・低いという状況を把握した上で、どのように株式の銘柄選びに使われているのかを紹介していきます。

短期トレードの判断材料になる(FX、株式投資)

ボラティリティが高いと、短期トレードを行うトレーダーにとって有利に働きます。

短期トレードとは、FXでも株式投資でも共通して「デイトレード(1日のうちに売買を行う)」や「スキャルピング(数秒で売買を行い、それを1日に何回も繰り返す超短期売買)」のことを指します

というのも、これらの短期トレードの場合、売買する株の値動きの変動幅が激しくないと短期間で利益を上げることが難しくなるからです。

つまり、短期トレードを中心に行っているトレーダーはボラティリティの高い銘柄を選ぶ必要があります。

その際、〇%以上と決めておくといいでしょう。

中・長期トレードの場合はレンジ相場に注意

株式投資において中・長期トレードをおこなう場合、ボラティリティが高いと注意が必要です。

なぜならレンジ相場の可能性があるためです。

レンジ相場とは、ある株式銘柄の値動きが一定の範囲の中で上昇及び下降を繰り返す、方向感のない状態を指します。

わかりやすく言うと、横ばい状態で需要と供給が拮抗している状態といえます。

上がるのか下がるのか分からない銘柄にエントリーするのは大変に危険なので、テクニカル分析を用いて落ち着いて銘柄を選びましょう。

レンジ相場についてはレンジ相場(そうば)とは?チャートの見方と株売買のタイミングにて詳しく解説しています。

ボラティリティは投資配分を決める際の材料になる

ボラティリティが高いと、予想通りに株価が動き儲かることができた際にはその分利益が大きくなりますが、もし予想に反して株価が動くと大きな損失を招くことに繋がります。

例えば、あらかじめ決めている投資金額の100万円全額を、ボラティリティが高い銘柄1つだけに投じていたらどうなるでしょうか。

もしその株価が2倍になれば投資金額は2倍になりますが、業績が悪化して半値になれば投資金額は半分になってしまいます。

つまり、ボラティリティが高い株はハイリスク・ハイリターンであるといえます。

エントリーするタイミングを間違えてしまうと、大きな損失を被る可能性もあるでしょう。

そうした状況にならないためには、株価チャートを分析して根拠を持ったエントリーができるようになることが大事です。

ボラティリティを参考にするときのリスクと注意点

同じ5円の値幅でも、株価100円と1,000円ではボラ%が大きく違います。

低位株は相対変動が大きく見えやすい点に留意が必要です。

出来高が薄い銘柄ではスプレッドや板の空白で見かけ以上にリスクが増幅します。

決算・政策・地政学などイベント前後は、ギャップでTRが跳ねやすく、通常の損切り幅設計が機能しにくいこともあります。

流動性とニュースカレンダーの確認は必須です。

ボラティリティだけでは株価の方向が判断できない

先程、計算した銘柄で「ボラティリティが18%」と言われても、急騰したのか下落したのか判断がつかないでしょう。

このように、ボラティリティの数値を見ただけでは、その銘柄の株価の方向を判断することはできません。

ボラティリティは、あくまでも値動きの変動幅が分かるということなので、ここにとらわれ過ぎないようにしましょう。

実際に売買をする際は、ボラティリティを活かすと同時にテクニカル指標を用いて、銘柄を分析する必要があります。

株価が低い銘柄はボラティリティが高くなる

株価が100円以下などの安い銘柄の場合は、値動きの変動幅が小さくてもボラティリティが高くなります。

例を見てみましょう。

①TR=5円、TP=100円の場合

ボラティリティは 5÷100×100=5%

②TR=5円、TP=1000円の場合

ボラティリティは 5÷1000×100=0.5%

2つの銘柄でボラティリティを求めてみました。

どちらもTR(3つのうち最大であった値動きの変動幅)は5円ですが、ボラティリティは大きく違っています。

それはTP(高値、安値、終値の3つの平均値。つまりおおよその株価)の違いによるものです。

つまり、どちらも株価の変動幅が5円で同じような価格変動をした銘柄のように思えますが、株価に対しての変動幅のパーセンテージは全く違います。

つまり株価が5円の変動をするということは、①のように株価が100円前後の安い銘柄にとっては大きな変動(5%のボラティリティ)であり、②のように株価が1000円前後である銘柄にとってはたいして大きくない変動(0.5%のボラティリティ)ということなのです。

このように、同じ値動きの変動幅であっても株価が安い銘柄だとボラティリティが高くなるので、知らず知らずのうちにリスクを許容している場合があります。

特に株式投資初心者の方は、大金を投資するのに抵抗があり安い銘柄をチェックしがちかと思いますが、その際はボラティリティをしっかり考慮して売買するようにしましょう。

よくある疑問Q&A

Q1. 高ボラ銘柄ばかり選ぶのは危険ですか?

A. 値幅は得やすい一方、逆行幅も大きくなりがちです。

サイズや許容損を先に決め、分散で単一の揺れに依存しない設計が有効です。

Q2. ボラは下がるほど安全と考えてよいですか?

A. 低ボラは急変時のギャップ耐性が高いとは限りません。

出来高やイベントの有無を併せて評価します。

まとめ~ボラティリティを株やFXで活用するには~

ボラティリティは、価格変動の“振れ幅”を数値で示す指標です。

単体では上昇・下落の方向を示さないため、トレンド(高値・安値の切り上がりや移動平均線の傾き)や出来高と組み合わせることで分析の精度が高まります。

日次ボラティリティやATR(平均真の値幅)、標準偏差に基づく実現ボラティリティなどが一般的な測定方法です。

また、オプション市場のIV(インプライド・ボラティリティ)を活用すれば、市場が予想する変動の大きさも把握できます。

取引では、時間軸ごとに「狙うボラ」「許容するボラ」を明確に設定し、流動性やイベントを点検した上で、損切り幅やポジションサイズを数値で固定することが重要です。

ボラティリティを“リスクの指標”ではなく“設計のパラメータ”として扱うことで、安定した判断がしやすくなります。

ボラティリティとは?メリット・デメリットからリスク管理まで解説

著者プロフィール

根本 卓(株塾・インテク運営責任者)

1年間勉強・練習後に2013年から株式投資を運用資金30万円から開始。

地道に続け、7年後に月500万円の利益を出せるように。

その経験を活かし、株塾サービスに反映・インテク記事を書いています。