「MACD(マックディー)」は、テクニカル分析を学び始めると必ずと言っていいほど目にする非常に有名な指標です。

しかし、具体的に何を示しているのか、どうチャートを見れば勝率が上がるのかを正確に理解できている人は意外と多くありません。

結論から言えば、MACDは「相場の方向性(トレンド)」と「勢い(モメンタム)」を同時に把握できる、非常に効率的なハイブリッド指標です。

この記事を読めば、MACDの基本的な仕組みから実践的な売買サインの見方、さらには初心者がハマりやすい「ダマシ」の回避方法までが明確にわかります。

投資判断の迷いをなくし、根拠のあるトレードができるようになりましょう。

MACD(マックディー)の正体とは?トレンド系とオシレーター系のハイブリッド

テクニカル指標には、大きく分けて「トレンド系」と「オシレーター系」の2種類が存在します。

MACDを理解する第一歩は、この両方の性質を併せ持っているという特徴を知ることです。

-

トレンド系指標

-

価格が上昇中なのか下降中なのか、方向性を探るのが得意です。代表例は移動平均線やボリンジャーバンド。

-

-

オシレーター系指標

-

「買われすぎ」「売られすぎ」といった相場の過熱感や勢いを数値化します。RSIやストキャスティクスが有名です。

-

MACD(Moving Average Convergence Divergence)は、日本語で「移動平均収束拡散手法」と呼ばれます。

名前は難しそうですが、仕組みはシンプルです。

2本の移動平均線の「差」に注目することで、相場がどちらを向いていて、今どれくらい勢いがついているのかを可視化してくれます。

トレンド系のように相場の流れに乗りつつ、オシレーター系のように反転の兆しを早めに察知できるため、多くのプロトレーダーからも愛用されています。

MACDを構成する3つの要素と基本的な仕組み

MACDは主に「MACDライン」「シグナルライン」「ヒストグラム」という3つの要素で構成されています。

これらが「0ライン」という基準線の上にあるか下にあるかを見るのが、基本的な見方のコツです。

MACDライン

短期の指数平滑移動平均線(EMA)から長期のEMAを引いた数値です。

一般的には「12日」と「26日」の設定が使われます。

-

数値がプラス:短期的な価格が長期平均を上回っており、上昇トレンドが強い。

-

数値がマイナス:短期的な価格が長期平均を下回っており、下落トレンドが強い。

シグナルライン

MACDラインの値をさらに一定期間(一般的には9日)で平均化したものです。

MACDラインよりも動きが緩やかになるため、MACDラインがこのシグナルラインを「抜いた瞬間」が重要な売買サインになります。

ヒストグラム

MACDラインとシグナルラインの「差」を棒グラフにしたものです。

-

山が大きくなっている:勢いが加速している。

-

山が小さくなってきた:トレンドが弱まり、反転する可能性が出てきた。

これらの要素が連動することで、現在の市場心理が「もっと上がりたいのか」「そろそろ力尽きそうなのか」を雄弁に物語ってくれます。

株はMACDだけで勝てる?使い方・設定値などチェック手順を初心者向けにわかりやすく解説

相乗効果を狙う!MACDと相性の良い指標の組み合わせ

MACD単体でも優秀ですが、他の指標と組み合わせることで分析の精度は飛躍的に向上します。

移動平均線(SMA)との組み合わせ

長期の移動平均線で大まかなトレンドを確認し、MACDで具体的なエントリーポイントを探る手法です。

例えば、200日移動平均線より価格が上にある「上昇トレンド中」に、MACDがゴールデンクロスした時だけ買うといったルールを作ることで、勝率を安定させることができます。

ボリンジャーバンドとの組み合わせ

ボリンジャーバンドの「±2σ」に価格が到達し、反転の兆しが見えたところでMACDのクロスが重なると、非常に精度の高い反転サインとなります。

RSIとの組み合わせ

RSIが70%以上の「買われすぎ」水準にある時にMACDがデッドクロスすれば、それは強い下落の予兆となります。

逆に30%以下の「売られすぎ」水準でのゴールデンクロスは、絶好の買い場になる可能性が高いです。

このように、複数の根拠が重なるポイントを待つことが、負けない投資家への近道となります。

MACDの使い方完全ガイド!最強のテクニカル指標で見極めるトレンド転換と売買タイミング

Q&Aで学ぶ「MACDの正体と使い方」

ここからは、Q&A形式でMACDについて解説していきます。

Q1:「MACD(マックディー)って言葉を耳にするんですが、そもそも何なんでしょう?」

A1:「MACDを理解する前に、テクニカル分析の概要を知っておくとスムーズです。テクニカル分析には大別してトレンド系指標とオシレーター系指標があります。

- トレンド系指標:価格が上昇トレンドなのか、下降トレンドなのかを把握することに長けた指標(例:移動平均線、ボリンジャーバンド、一目均衡表など)。

- オシレーター系指標:買われすぎ・売られすぎ、相場の勢い(モメンタム)を数値化する指標(例:RSI、ストキャスティクス、RCIなど)。

MACDは、この2つの分類をある意味“またいでいる”特殊な存在です。

これから順を追って説明しますね。」

Q2:「トレンド系とオシレーター系、もう少し詳しく特徴を教えてもらえますか?」

A2:「ざっくり言えば、こんな感じになります。

- トレンド系指標

- 価格推移の方向性を捉えるのが得意です。

- 例えば移動平均線なら、ローソク足が平均線の上にあれば上昇傾向、下にあれば下降傾向というように、“どちらへ向かっているか”を見るのに有効です。

- ただ、価格がレンジ(横ばい)状態の場合には、トレンド系のシグナルがはっきりしづらいという弱点があります。

- オシレーター系指標

- 相場の勢いの強弱や、買われすぎ・売られすぎを可視化します。

- RSIやストキャスティクスなら、70以上で買われすぎ、30以下で売られすぎといった目安を設定しやすいのが特徴です。

- 強いトレンドが出ていると、買われすぎのサインが出たままさらに上がったり、売られすぎのサインが出たままさらに下がったり、いわゆる“ダマシ”が増えやすい面があります。」

Q3:「なるほど。じゃあ、肝心のMACDはトレンド系かオシレーター系か、どちらに入るんでしょう?」

A3:「ここが面白いところで、MACDは両方の特徴を兼ね備えた“ハイブリッド指標と言われています。

- そもそもは移動平均線(短期EMAと長期EMA)の差分を使っていて、これは“トレンド”を捉える発想に近い。

- でも、その差をさらにグラフ化して“勢い”や“反転シグナル”を見極める点は、オシレーター的な考え方。

つまり、相場がどっちに向いているか(トレンドの把握)と、今どれくらい勢いがあるのか(オシレーション要素)を 一度にチェックできるのです。」

Q4:「両方の良さ取りって便利そうですね。もう少しMACDの仕組みを教えてください!」

A4:「MACDは、【移動平均線収束発散法】とも呼ばれます。

簡単に概念を説明すると、「短期の移動平均線から値長期の移動平均線を引いた」指標です。

MACDの移動平均線は通常指数平滑移動平均線(EMA)を用います。

株価が上昇トレンドならば、短期線が長期線の上で推移するためMACD(短期―長期)はプラスになります。

下落トレンドなら逆にマイナスですね。

プラスかマイナスかの絶対値でトレンドが計れます。

また、指数平滑線で計測することにより、直近の傾向を強く反映し、上昇トレンドが強くなる時は増加幅が増し、下落トレンドが強くなる時は減少幅が増すのです。

この要素はオシレーター的ですね。

MACDは主に3つのラインで構成されます。

- MACDライン

- 短期EMA(代表的には12日)と長期EMA(代表的には26日)の差。

- これがプラス圏にあれば短期優勢=上昇傾向、マイナス圏にあれば長期優勢=下降傾向。

- シグナルライン

- MACDラインをさらに移動平均(9日など)で平滑化した線。

- MACDラインよりワンテンポ遅れて動くため、“クロス”で売買サインを示すことが多い。

- ヒストグラム

- 「MACDライン − シグナルライン」の差を棒グラフで表示。

- 差が大きい=勢いが強まっている、差が縮まる=勢いが弱まっている、と把握できます。

この3つを組み合わせることで、トレンドの方向(MACDラインが0より上か下か)と、短期的な売買シグナル(クロスやヒストグラムの拡大・縮小)を同時に判断できるわけです。」

Q5:「MACDの具体的な使い方のイメージを教えてもらえますか?」

A5:移動平均線でも使用する以下の2つが有名です

- 「ゴールデンクロス」:MACDラインがシグナルラインを下から上へ抜ける → “買いシグナル”

- 「デッドクロス」:MACDラインがシグナルラインを上から下へ抜ける → “売りシグナル”

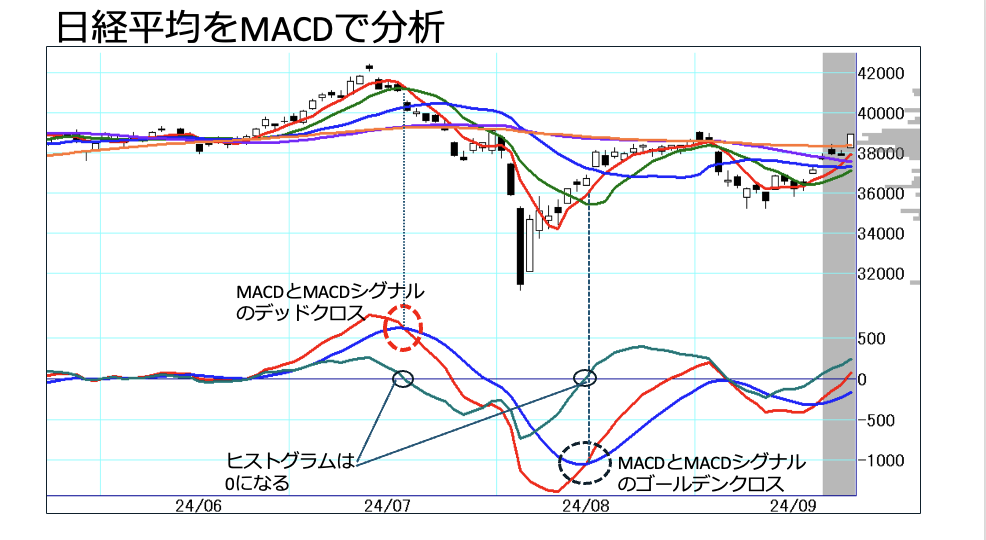

具体的に、チャートで確認してみましょう。

ただし、これが0ラインの上側で起こるか下側で起こるかでも意味合いが変わります。

0ラインの上でのゴールデンクロスなら、すでに上昇トレンドがある程度進行している可能性が高いし、0ライン下でのゴールデンクロスなら、下降トレンドから抜け出す初動を捉えられるかもしれない――といった具合ですね。

上記チャートの右側で発生したゴールデンクロスで、下落トレンドからの抜け出しを確認できますね。

また、ヒストグラムが拡大し続けていれば“勢いが加速中”、縮小に転じれば“そろそろ息切れかも”という判断材料にもなります。」

Q6:「他のテクニカル指標との組み合わせは、どうなんでしょう?」

A6:「併用はむしろ大歓迎です。たとえば、

- 『移動平均線(SMAなど)』と合わせて、価格がどの位置にあるのかチェックしつつ、MACDのクロスが順張りか逆張りか見極める。

- RSIやストキャスティクスなどの他のオシレーターと組み合わせて、“過熱感”をダブルチェックする。

- ボリンジャーバンドで±2σ・±3σ付近まで価格が振れた時に、MACDがクロスすれば、反転シグナルの信頼度が増すかもしれない。

こうすることで、単独ではダマシを生むケースもカバーしやすくなるんです。」

Q7:「便利なMACDにも弱点とか注意点はあるんですか?」

A7:「もちろん、完璧な指標なんてありません。以下の注意点を押さえておくといいでしょう。

- レンジ相場のダマシ:相場が横ばいだと、MACDラインとシグナルラインが頻繁にクロスし、誤作動(ダマシ)が増えがち。

- 強いトレンドでの逆張りリスク:上昇トレンドが続いている中で“デッドクロス=売り”に飛びつくと、すぐに押し目買いで買い戻される場合もある。

- 突発的なイベントやファンダメンタルズ要因:大きなニュースが出るとテクニカルに関係なく急騰・急落が起こる。常にリスク管理を忘れずに。

- 損切りラインの設定:クロスが出たから即エントリーしても、相場が反転するとは限らない。想定が外れたときは早めに損切りするルールを決めておくと安心です。」

Q8:「まとめると、MACDってどう使えばいいのか、簡単におさらいできますか?」

A8:「ポイントを整理すると、こんな感じです。

- MACDはトレンド系×オシレーター系のハイブリッド

- 短期・長期の移動平均線の差分を使い、相場の方向と勢いを同時にチェックできる。

- 0ラインとクロスに注目

- MACDラインが0より上か下かで大まかなトレンドを把握。

- MACDラインとシグナルラインのゴールデンクロス/デッドクロスで売買タイミングを推測。

- ヒストグラムで勢いを確認

- 拡大傾向ならモメンタムが強い、縮小し始めたらトレンド転換や一服を疑う。

- 他の指標や相場状況と併用

- 単独ではどうしてもダマシが発生するので、移動平均線やRSI、ボリンジャーバンドなどと組み合わせて総合判断する。

- リスク管理を徹底

- どんな優秀な指標も100%ではない。ファンダメンタルズやレンジ相場などの特殊要因に注意し、損切りラインを設定することが重要。

これだけ押さえておけば、MACDを使うときに迷いにくくなるはずです。

ぜひ、実際のチャートに表示して、小さな時間足や大きな時間足、それぞれでトレンドやクロスがどう出るかチェックしてみてください。」

おわりに

MACDは、移動平均線の進化系でありながら、相場の勢いまで一目で把握できる万能な指標です。

-

MACDラインとシグナルラインの「クロス」で売買サインを捉える

-

「0ライン」より上か下かで、大まかなトレンドの強弱を判断する

-

「ヒストグラム」でトレンドが加速しているか、勢いが衰えているかを見る

この3点を押さえるだけで、あなたのチャート分析力は格段にアップします。

ただし、横ばいのレンジ相場では「ダマシ」が発生しやすいという弱点を忘れず、他の指標や上位足のトレンドと組み合わせて総合的に判断してください。

まずは過去のチャートにMACDを表示させ、実際の値動きとどう連動しているか観察することから始めてみましょう。

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。