投資信託において、基準価額についてよくわからないと思っている初心者の方は多くいます。

基準価額は、投資信託の現在の価値を示すものであり、その変動には様々な要因が絡んでいるものです。

今回は、基準価額の基本や株価との違い、変動の仕組みまで解説します。

基準価額とは

基準価額について解説します。

基準価額は「投資信託の値段」

基準価額とは、投資信託の価格です。

投資信託はリアルタイムで変動するのではなく、毎日その日の終値で計算されます。

株式や債券、現金などすべての保有する資産の時価総額を合計し、そこから運用にかかる費用を差し引いた後、発行されている口数で割って算出されます。

計算式は、「基準価額=(投資信託の純資産総額−費用)÷発行済み口数」です。

投資信託の購入と売却には基準価額が用いられ、投資信託の取引は、取引を申し込んだ日の翌営業日以降に基準価額が確定し約定します。

基準価額が変動する理由

基準価額が変動する主な理由は、投資信託が保有する資産の時価が変動するためです。

投資信託には株式や債券などが組み入れられており、それらの資産の市場価格の値動きにより、投資信託全体の純資産総額も変動し基準価額も変動します。

例えば、投資信託が保有する株式の株価が全体的に上昇すれば、投資信託の純資産総額も増加し、基準価額は上がります。

反対に、保有する資産の価格が下落すれば、基準価額は下がります。

基準価額と株価の違い

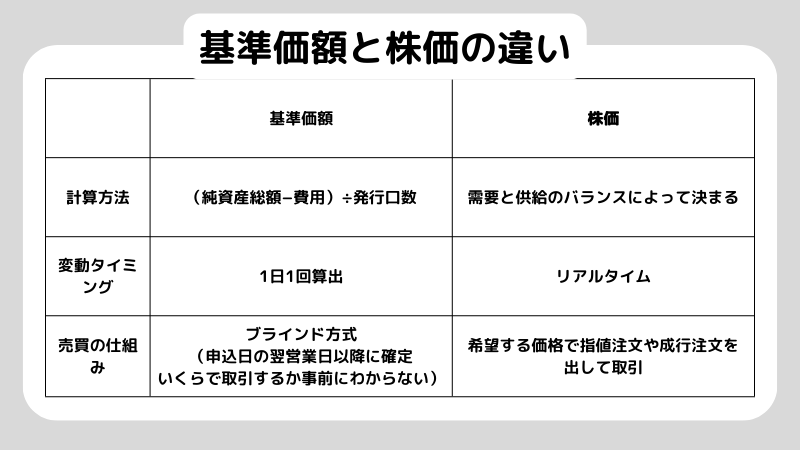

株価は需給により変動しますが、基準価額は投資信託が保有する資産全体の評価格で決まります。

需給で決まるか資産評価で決まるかという違いがあるため、混同しないようにしましょう。

また、株価と基準価額は以下のような違いもあります。

基準価額の変動要因とチェックポイント

基準価額の変動について詳しく解説します。

組み入れ資産の価格変動

組み入れ資産とは、投資信託が保有している資産です。

これが価格変動することにより、基準価額も変動します。

投資信託は株式や債券、不動産(REIT)などの資産を組み合わせて運用されており、それぞれの資産の市場価格と連動しています。

例えば、ある企業が資金調達に成功したことをきっかけに株価が上がれば、投資信託全体の価値が上がって基準価額も上昇。

また、金利が上がると債券価格は下落する傾向にあるため、基準価額が下がる要因となります。

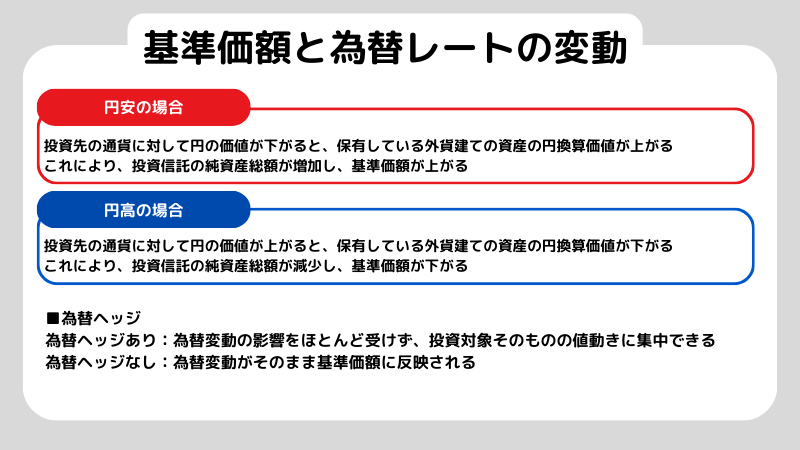

為替レートの変動

海外企業の株式や外国債券などに投資する投資信託では、為替レートの変動も基準価額に影響を与えます

分配金の支払いが与える影響

分配金とは、投資信託の運用によって得られた収益の一部を投資家に還元する仕組みです。

分配金が支払われると、基準価額は下がります。

これは、支払われた金額分だけ投資信託の純資産総額が減少するためであり、「基準価額が下がったから損した」というわけではありません。

あくまで金額を調整するためのもので、単に資産が投資信託の中から投資家の手元に移動しただけだと考えられます。

分配金を受け取らずに再投資した場合、資産は投資信託の内部で再投資され、複利効果によって効率的に増えていきます。

分配金を受け取った場合、資産は一度現金として投資家の手元に戻り投資信託の基準価額は下がりますが、資産全体で見ると増減はありません。

また、分配金には特別分配金(元本払戻金)というものがあります。

分配後の基準価額が個別元本を下回っている場合、下回る部分が特別分配金(元本払戻金)となります。

普通分配金は課税対象である一方、特別分配金は元本の払い戻しという扱いになるため、非課税です。

また、普通分配金と同じように、特別分配金が支払われた後は基準価額が下がります。

投資信託の分配金で月10万を得るならいくら必要?月10万円を目指す際の注意点も解説

基準価額と純資産総額の関係性

基準価額と純資産総額について解説します。

純資産総額はファンドの規模を示す

純資産総額とは、投資家から集めた資金と、その資金で運用しているすべての資産の価値を合計し、運用にかかる負債(未払いの費用など)を差し引いたものです。

投資信託の規模を測る最も重要な指標で、純資産総額が大きいと、安定性があり、多くの投資家から支持されています。

純資産総額が高いファンドの方が、投資家の解約があっても基準価額が急激に変動するリスクが低いです。

長期的な投資を検討する際には、純資産総額が着実に増加しているファンドを選ぶことが一つの判断基準となります。

基準価額と純資産総額は連動する

基準価額は純資産総額を発行されている口数で割って算出するため、この2つは連動します。

基準価額は、「純資産総額)÷口数」にあたるので、資金流入出で純資産総額と口数が同方向に動く限り、基準価額は原則変わりません。

基準価額を動かす主な要因は、保有資産の価格・為替・費用です

純資産総額の変動により、そのファンドが市場でどれだけ資金を集め成長しているかを判断可能です。

純資産総額が増えるメリット・デメリット

純資産額が増えることには、メリットとデメリットの両方があります。

1つ目のメリットは、安定性の向上です。

規模が大きいファンドは資金が潤沢にあるため、少数の投資家が大量に解約しても資産の売却を急ぐ必要がありません。

これにより、基準価額が急激に下落するリスクを軽減できます。

2つ目のメリットは、投資の選択肢の広がりです。

規模が大きくなると、流動性の低い銘柄やまとまった資金が必要な投資先にも投資できるようになるため、運用戦略の幅が広がります。

メリットだけではなく、デメリットについても解説します。

1つ目のデメリットは、運用効率の低下です。

ファンドの規模が大きくなりすぎると、小回りが利かなくなることがあります。

小型株や新興市場に投資するファンドでは、大量の資金を一度に動かすことが難しくなり売買が市場に与える影響が大きくなります。

2つ目のデメリットは、分散効果の希薄化です。

純資産総額が膨大になると、特定の銘柄への投資比率を維持するために大量の株式を買い付ける必要が出てきます。

特定の銘柄に集中しすぎることにつながり、リスク分散の効果が薄れる可能性があります。

基準価額から見る投資信託の選び方・読み解き方

基準価額をベースに、投資信託を選ぶためのコツを解説します。

基準価額の変動率を長期でチェックする

投資信託選びにおいて、基準価額の変動率を長期的な視点でチェックすることは重要です。

短期的な値動きは市場の動きに連動しているにすぎず、「数年単位で見て、安定して上昇しているかどうか」が見極めのカギとなります。

長期的に上昇している投資信託は、ファンドマネージャーが優秀であり運用方針が優れていると判断できます。

一方で、短期間で急騰・急落する場合はリスクの高い商品だといえるでしょう。

長期的な変動率を確認するには、証券会社のアプリやウェブサイトで1年・5年・10年単位のチャートを表示させてください。

基準価格の推移を追うことで、そのファンドの運用成績を把握できます。

基準価額だけでは良し悪しを判断できない理由

投資信託を選ぶ際、基準価額だけを判断材料にするのはやめましょう。

ファンドの価値は基準価格の高低ではなく、運用成績や手数料など総合的に判断する必要があります。

例えば、基準価額が低くても、分配金を含めたトータルリターンで見ると、実は高いパフォーマンスを出している場合があります。

また、基準価額の設定から時間が経っているファンドは、運用実績にかかわらず基準価額が高くなっている傾向です。

投資信託の規模を示す純資産総額も重要な指標で、純資産総額が大幅に減っているファンドは多くの投資家が解約している可能性があります。

投資信託はいくらからはじめられる?少額投資のメリット・デメリットを解説

投資信託の基準価額に関するよくある質問

投資信託の基準価額に関するよくある質問に回答します。

Q1. 基準価額と純資産総額はどんな関係ですか?

基準価額は、純資産総額を発行口数で割って算出されます。

純資産総額は投資信託の規模を示し、基準価額はその規模を投資口あたりに換算した単価を示したものです。

基準価額は純資産総額の変動を口数あたりの単価として反映しているため、両者は常に連動して動きます。

Q2. 基準価額が1万円からスタートする理由は何ですか?

多くの投資信託の基準価額が1万円からスタートするのは、投資家にとって分かりやすく、比較しやすいためです。

投資信託は、株式のように市場で取引されるわけではないため、独自の基準を設定する必要がありました。

その結果、多くのファンドで1万円が採用され日本の投資信託の慣例となっています。

まとめ

基準価額は、価格が高いから良い、低いから悪いと思われがちですが、実際にはそうではありません。

変動要因や純資産総額、信託報酬など、様々な視点からファンドを総合的に評価することが大切です。

基準価額の仕組みを理解することで、より長期的な視点で資産形成を進めることができるでしょう。

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。