株式投資について学ぶ中でさまざまなトレード戦略を知り、スイングトレードに興味を持つ方も多いです。

しかし、具体的にどんな戦略なのか、どのようなメリット・デメリットがあるのかは理解できないこともあるでしょう。

そこで今回は、スイングトレードについて解説します。

スイングトレードとは何か、どのような手順で進めるのか、メリット・デメリットは何かなど紹介するので、しっかり理解を深めて投資による資産形成を成功させましょう。

スイングトレードとは

まずは、スイングトレードの概要について解説します。

スイングトレードの定義

株式投資には、値上がり益や配当を目的に長期で保有する方法と、短期間で売買を繰り返す方法があります。

短期保有の中には、スキャルピングやデイトレードのように1日以内で完結するものと、数日から数週間かけて取引を行うスイングトレードがあります。

スイングトレードの手順

スイングトレードでは、先物や指数を対象にする場合と、個別銘柄を対象にする場合で進め方が少し異なります。以下の流れで進めるのが基本です。

① 銘柄選定・市場分析

指数を取引する場合は、GDPやCPI、雇用統計などの経済指標を確認し、中央銀行の金利政策や地政学リスク、VIX指数など市場心理、セクターローテーションの動きも分析します。

個別銘柄の場合は、企業の決算内容や業績予想、新製品発表、大株主の動きなどに注目します。AIや半導体など市場で注目されているテーマに関連しているかどうかも重要です。

② エントリーポイントの選定

指数の場合は、テクニカル分析を基に、経済指標発表後の値動きや中央銀行の声明を受けたトレンドを見極めます。夜間の海外市場の動きも参考にしましょう。

個別銘柄では、企業の材料で大口の売買が入ることもあり、テクニカルが効きにくい場面もあります。決算発表後や新製品発表などをきっかけにした株価の動きを根拠に、慎重にタイミングを探します。

③ 損切りと利確ラインの設定

取引を始める前に、必ず損切りラインと利確ラインを決めておきます。

例えば「直近安値を下回ったら」や「移動平均線を割ったら」といった条件を設定し、利益確定はトレンドが変わる兆しを目安に考えます。想定される損失額に合わせて、ポジションサイズを調整することも忘れずに行いましょう。

④ 取引の実行・管理と決済

エントリーポイントに達したら注文を出し、指数の場合は日々の値動きや海外市場の急変、重要指標の発表に注意を払います。

個別銘柄では株価や出来高、ニュースのチェックを怠らず、トレンド転換の兆候があればすぐに対応します。

損切りや利確のラインに達したら一旦決済し、取引後には結果を振り返って成功点と課題を整理し、次に活かしてください。

スイングトレードのメリット

スイングトレードの利点は、スキャルピングやデイトレードと比べて取引に張り付く時間が短く、本業が忙しい人でも取り組みやすい点です。

また、保有期間が短いため、同じ資金を繰り返し運用でき、長期投資より資金効率を高めやすいのも魅力です。

スイングトレードのデメリット

一方で、取引時間外に大きな価格変動が起こるリスクや、週末に想定外の出来事が発生する「週末リスク」もあります。

さらに、長期保有する際に信用取引を使うと金利や空売り時の逆日歩などのコストが積み重なる点にも注意が必要です。

スイングトレードの税務

スイングトレードで得た利益には税金がかかり、株式やETF、信用取引での利益には約20%の税率が適用されますが、海外FXでは雑所得扱いとなり税率が高くなる場合があります。

取引間の損益通算や最長3年間の繰越控除を活用し、必要に応じて確定申告を行いましょう。

スイングトレードで活用できるテクニカル指標と補助ツール

スイングトレードでどのようなテクニカル指標・補助ツールを活用できるか、一つずつ具体的に解説します。

移動平均線

移動平均線は、一定期間の価格を平均して線で示す基本の指標です。

このサイトを運営する「株塾」では5MA、10MA、20MA、50MA、100MAを使い、短期・中期・長期の線の並び順と傾きを確認します。

短期線が長期線の上にあり、すべての線が上向きなら上昇の勢いが強いサインです。

特に「パーフェクトオーダー」と呼ばれる理想的な並びは強いトレンドを示します。株塾ではPPP(パンパカパン)と特別な名称をつけているほどです。

また、短期線が長期線を下から上に抜ける「ゴールデンクロス」も買いのシグナルといえるでしょう。

MACD

MACDは「Moving Average Convergence Divergence」の略で、移動平均線を応用したトレンド系の指標です。

株価のトレンドの強さや転換点を見つけるのに役立ちます。

①MACDの構成要素

MACDはMACD線とシグナル線で構成されています。

「MACD線」 は、短期の移動平均線と長期の移動平均線の差を計算して作られた線です。

具体的には、例えば12日間の移動平均から26日間の移動平均を引いています。この差がトレンドの勢いを表します。

「シグナル線」 は、MACD線の動きを平滑化したもので、通常はMACD線の9日間の移動平均です。

MACD線の変化をより見やすくする役割があります。

②2本の線の使い方

この2本の線を重ねて見ることで、売買のタイミングを判断します。移動平均線の短期線・中期線の使い方に似ています。

MACD線がシグナル線を下から上に突き抜けたとき は「ゴールデンクロス」と呼ばれ、上昇のサインです。

逆にMACD線がシグナル線を上から下に突き抜けたとき は「デッドクロス」と呼ばれ、下落のサインとされます。

また、株価の動きとMACDの動きが逆になる「ダイバージェンス(逆行現象)」も注目ポイントで、トレンドの転換を示すヒントになります。

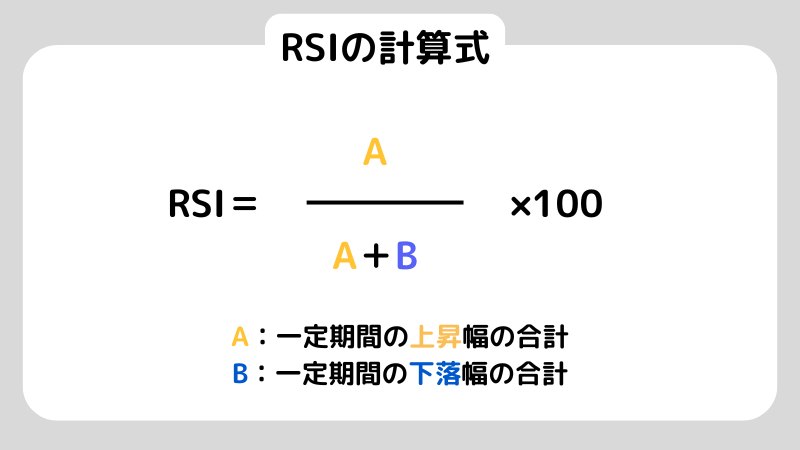

RSI

RSIは「相対力指数」と訳されていて、一定期間(たとえば14日)の値動きの中で、上がった日の強さと下がった日の強さを比べて、今どっちに偏っているかを数値化したものです。

この式はまず、一定期間(例:14日)で、値上がりした日の値幅の平均(平均上昇幅)、値下がりした日の値幅の平均(平均下落幅)を求めて、分母にして、上昇幅を割っています。

つまり、値動き絶対値の合計のうち、上昇がどれだけ占めているかを表したものなのです。

RSIは0%〜100%の間の数値です。多くの投資家が70%以上で買われすぎ、20%以下で売られすぎと判断しています。

RSIが 70%を超える ⇒ 直近の期間で「全体の値幅のうち上がった日の値幅が7割以上」つまり、「みんなが買いに偏っている=買われすぎ」と判断して、利益確定を考えます。

RSIが 30%を下回る ⇒ 直近の期間で「全体の値幅のうち上がった日の値幅が7割以上」つまり、「売りが多すぎて売られすぎ」と考え、上昇トレンドへの転換に注意します。

以下の計算式で算出できます。

RSIが70%を超えると買われすぎと判断し、下降トレンドへの転換に注意し利益確定や売りを検討します。

RSIが30%以下であれば売られすぎと判断し、上昇トレンドへの転換を視野に入れ新規買いを検討します。

トレンドライン

トレンドラインには、高値を結ぶレジスタンスラインと、低値を結ぶサポートラインの2種類があります。

価格がレジスタンスラインに近づいていくと反転して下落する可能性が高く、価格がサポートラインに近づいていくと反転して上昇する可能性が高いです。

また、価格がトレンドラインに近づいたときの動きを観察し、反発してからエントリーすることで勝率を高められます。

フィボナッチ

フィボナッチにはいくつか種類がありますが、スイングトレードではフィボナッチ・リトレースメントとフィボナッチ・エクスパンション/プロジェクションがよく活用されます。

フィボナッチ・リトレースメントとは、上昇トレンドの一時的な下落や、下降トレンドの一時的な上昇を予測するものです。

フィボナッチ・プロジェクションとは現在のトレンドがどこまで進むかを予測する際に活用します。

フィボナッチ・エクスパンションはトレンドが一時的に反転してからどこまで価格が伸びるかを予測するためのツールです。

スイングトレードで利益を出すコツ

スイングトレードを通じて利益を出すには、いくつかのコツがあります。

正しく銘柄選定する

スイングトレードでは、どの銘柄を売買するのかという銘柄選定が極めて重要です。

基準として、まずトレンドがはっきりした銘柄を選びましょう。

スイングトレードは短期間での価格変動の波に乗ることが必要なので、明確な上昇・下降トレンドがない銘柄は不向きです。

また、出来高が安定していることも重要です。

出来高が少ない銘柄は買いたい時・売りたい時に売買できないことがありますし、注文が少なく自分の注文で株価が大きく動くこともあります。

さらに、ボラティリティのある銘柄かどうかもチェックしてください。

スイングトレードは、ある程度の期間で価格が動かなければ利益は出せません。

ただし、ボラティリティが高すぎる銘柄は、予測しえない方向に急変動することもあるため要注意です。

スイングトレードに適した銘柄の探し方!初心者でも利益を出すコツ

ポジションサイズとリスク管理を徹底する

スイングトレードを始める前に、1回のトレードでどこまで損失できるか金額を決めてください。

一般的には、口座残高の1〜2%に抑えます。

許容額が決まったら、エントリーする銘柄の損切ラインも設定します。

自己資金に損失許容割合をかけた金額から、エントリー価格から損切価格を引いた金額で割ると、ポジションサイズがわかります。

損失許容のルールを設定する

取引を続けていると、心理的に不安を感じたり興奮したりするケースも多いです。

これによってメンタルがブレて大損失を引き起こす方は多いので、事前にルールを決めて徹底して守りましょう。

ポジションを持つ前に損切ラインを決めること、株価がラインに到達したら迷わず損切を実行することの2点が非常に重要です。

また、ルールを頻繁に変えず、トレード中は事前に作ったルールの中で動くようにしてください。

その場での心理状況に振り回されず、ルールを徹底することが利益を生み出す鉄則です。

スイングトレードのコツとは?負けない銘柄選定と成功の秘訣を解説

スイングトレードの初心者が気を付けるべきポイント

これからスイングトレードにチャレンジしたい方や、始めてみたものの思ったように利益が出ていない方は、以下のポイントを意識してください。

ポジションのバランスを取る

ポジションのバランスを取るとは、単一銘柄に資金を一極集中させるのではなく、複数に分散してそれぞれのポジションサイズを適切に保つことです。

一つの銘柄に集中させていると、業績悪化や災害などにより株価が一気に下落した場合、資金のほとんどを失うことになりかねません。

分散をさせていれば、他の銘柄を売買することでダメージを最小化できます。

決算またぎのタイミングは注意する

ポジションを保有している間に、決算発表がある場合は注意してください。

決算発表によって株価が大きく変動することはよくあるため、決算またぎでポジションを保有することは大きなリスクが伴います。

株価が下落した場合、根拠もなくナンピンするのは避けましょう。

ナンピンとは株価が下落した時に買い増す行為です。

少しの反発で利益が出しやすいと思われますが、スイングトレードにおいて非常に危険です。

トレンドが転換する具体的な根拠もなく買い増すことは、損失を雪だるま式に増やす第一歩になりかねません。

ルール通りに取引する

スイングトレード中は、株価の動きに一喜一憂するものです。

しかし、メンタルが動きすぎると過度な不安や焦りに繋がります。

例えば、「ここは、買わないと損をする」と考えレバレッジを大きくかけてポジションを増やすと、わずかな価格変動で追証になることがあります。

事前にルールをしっかり決め、いわば機械的に取引し続けることを心がけましょう。

トレードについて学習する

スイングトレードは勘だけで勝ち続けられるものではありません。

実践を通じて学習し、ノウハウを学び続けることが重要です。

まずは過去チャートを分析して、パターンを検証しましょう。

トレード戦略やテクニカル指標がどのくらいの確率で当たっているかを計算し、「もしここでエントリーしていたら、どこで利益確定し、どこで損切りしていたか」を具体的にシミュレーションしてください。

次に、デモトレードで経験を積みましょう。

多くの証券会社でデモトレード口座が提供されているので、実際に自分の資金を投資している気持ちで取り組んでください。

取引の結果は記録し、改善点を見つけましょう。

ここまで来たら、実践を始めます。

まずは少額からスタートし、市場の厳しさや感情をコントロールする難しさを実感してください。

初めのうちは、すぐに全額失っても生活に支障が出ない範囲に収めます。

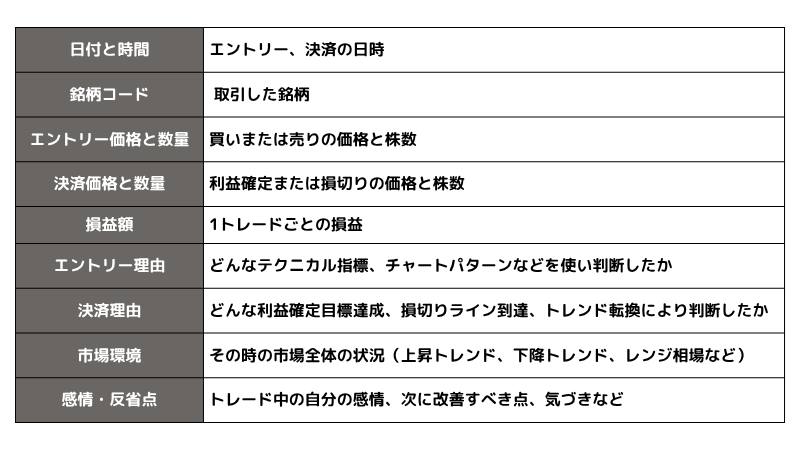

最後に、取引日誌をつけましょう。

すべてのトレードの記録を取り、自分の判断を客観的に振り返ります。

利益が出た時も損失が出たときも、その理由を探ってください。

記録日誌は、以下の項目をメモしましょう。

スイングトレードで勝てない理由とは?兼業投資家が見直すべきポイント

スイングトレードに関するよくある質問

スイングトレードに関するよくある質問に回答します。

スイングトレードとは何ですか?

スイングトレードとは、数日から数週間以内に売買を終わらせるトレード手法です。

短期的に利益を確定させることを目的とし、週足・日足を中心に相場を把握します。

ポジションを保有する期間が短いこと、チャートに張り付く必要がないこと、1回のトレードがすぐに終わるため資金効率が高いことなどがメリットです。

スイングトレードの注意点はありますか?

やみくもに取引せず、テクニカル指標やツールを活用しましょう。

移動平均線やMACD、フィボナッチなどを使って相場を見極め、買うべき・売るべきタイミングを逃さないようにしてください。

また、事前に損失許容のルールを設定してトレード中はルールを守るよう注意してください。

スイングトレードを通じてどうやって利益を出せますか?

正しい銘柄を選定することが重要です。

レンジ相場ではなく、上昇・下降トレンドがはっきりわかりやすいものを選んでください。

また、ポジションサイズとリスク管理を徹底し、その場の感情に流されず自分で決めたルールを守り続けることで、利益を伸ばしていけます。

まとめ

今回は、スイングトレードについて解説しました。

初心者の方は基本的に長期保有する方法がおすすめですが、投資に慣れてきたら短期投資にチャレンジしてみるのも一手です。

スキャルピングやデイトレードに比べるとスイングトレードの方が保有期間が長いため、本格的な短期投資の前に、まずはここから試してみてはいかがでしょうか。

始めるときには、事前に注意点を確認し、取引回数を重ねるごとに経験値を高められるよう取引日誌をつけましょう。

スイングトレードを学べるおすすめ本6選!プロトレーダーが厳選した必読書

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。