株式は「証券会社で売買するもの」と思われがちですが、実は株式譲渡のように、取引所を通さずに株を“特定の相手へ渡す”場面もあります。

特に非上場企業では、親族間の承継や経営権の移転、投資家への持分移動などで株式譲渡が頻繁に行われます。

ただし非上場株は市場価格がなく、譲渡制限(会社の承認)や株価の決め方、税金(譲渡所得・贈与税・相続税)でつまずきやすいのが実情です。

この記事では、株式譲渡の基本、手続きの流れ、税金のポイント、トラブル回避策までをわかりやすく解説します。

株式売買と株式譲渡の違い

ここからは、株式売買と株式譲渡の違いを解説します。

株式売買とは

「株式売買」は株式市場で上場企業の株を売ったり買ったりすることを指すのが一般的です。

例えば、東京証券取引所(東証)でトヨタやソニーなどの株を売る・買うといった取引ですね。

証券会社の口座を通じて注文を出せば、ある程度の手数料こそかかりますが、基本的には自由に株を売買できます。

株価はリアルタイムで変わり、欲しい人(買い手)や売りたい人(売り手)の希望価格が合えば、取引が即時に成立します。

こうした上場企業の株は、たくさんの投資家が参加している市場があるので、比較的すぐに売ったり買ったりしやすく、必要なときにお金に変えやすいというメリットがあります。

いわゆる流動性が高いのです。

また、税金の面でも、上場企業の株を売ったときの利益については、証券会社で「特定口座」を利用すれば、自動的に税金を計算して納めてもらえるため、確定申告の手間も少なく済むケースがあります。

株式譲渡とは

これに対して「株式譲渡」は、証券取引所を通さず、個人同士や会社同士で株式をやり取りすることを指します。

特に非上場企業の株の場合、市場に出回っていないため、「自分の持っている株を特定の人(子ども、兄弟、知り合い、出資者など)に渡したい」というようなときに、当事者同士で譲渡の契約を結びます。

非上場企業の株は、上場企業のように毎日相場があるわけではありません。

そのため、いくらでやり取りするのか、また、譲渡していいのかどうかを会社に確認する必要がある場合もあります。

会社の定款(というルールの中に「株を外部の人に譲渡するときには会社の承認が必要」などの制限が書かれていることがあるのです。

こうした手続きや制限の有無、会社の状況などによって、株式譲渡の進め方は変わってきます。

「株式譲渡」と「事業譲渡」はどう違う?

年配の方が株式譲渡を考える場面として多いのは、事業承継や相続への対応です。

例えば、家族で会社を経営しているときに「社長である親が引退して、子どもが後を継ぐ」といった場合、社長が持っている会社の株を子どもに譲渡することがあります。

また、相続の話し合いの中で、お子さんや他の家族に株を持たせたいと思う場合にも、株式譲渡の手続きを考えるケースがあります。

このとき、上場企業の株なら、証券会社の口座管理や相続手続きで進めやすいことが多いのですが、非上場企業の株だと、会社の承認や税金の計算方法などがややこしくなります。

証券取引所ではなく、あくまで当事者同士での受け渡しになるため、手続きを間違えると後々トラブルになることもあります。

「株式譲渡」と似た言葉に「事業譲渡」があります。

企業売却のための株式譲渡は、会社の株主が保有する株を売り、会社の経営権ごと譲渡する行為です。

会社の負債や資産、従業員などすべてが基本的には引き継がれます。

その一方で事業譲渡とは、会社の中の特定の事業・部門だけを切り出して売る行為です。

たとえば、パン屋とケーキ屋を運営している会社が「パン屋部門だけ譲渡する」というイメージです。

株式譲渡のときに気をつけたいポイント

ここからは株式譲渡の際に気をつけたいポイントを解説します。

会社のルール(定款)の確認

非上場企業の株を譲渡したい場合は、まず会社の定款をチェックしましょう。

そこに「譲渡制限」が書かれているときは、株を他の人に渡すのに会社側の承認が必要です。

承認を得ずに進めてしまうと、そもそも株式譲渡が無効になってしまうおそれがあります。

社長や取締役会、株主総会などで正式に「この人に株を譲渡してよい」と決議をとってもらう手間が必要になることもあります。

株価の決め方

上場企業の株なら、市場での株価がすでに存在するので、それを基準に売り買いします。

しかし、非上場企業の場合は、市場価格がありません。

そこで、専門家(税理士、会計士、コンサルタントなど)に評価をお願いして「株の価値」を計算してもらうことがあります。

一般的には、会社の利益や純資産をもに、いくつかの評価方法で株の値段を見積もります。

もし親子間など親しい間柄で「安く譲ってあげたい」という気持ちから、極端に低い値段で譲渡してしまうと、税務署に「実質的には贈与だ」と判断されてしまうおそれがあります。

逆に高すぎる値段で売買すると、買い手側にとって不利になります。適正な価格を設定するためにも、専門家と相談しながら決めるのが安心です。

税金の扱い

上場株式の売買であれば、証券会社を通じて売却益にかかる税金が源泉徴収されることが多く、確定申告が不要なケースもあります。

一方、非上場株式の譲渡は、利益が出たときに「譲渡所得」として申告分離課税の対象になります。

税率は所得税・住民税をあわせて約20.315%ですが、取得したときの価格や譲渡の経費などの証明が必要です。

また、親子間で値段をつけずに株を渡すと「贈与税」の対象になるかもしれませんし、亡くなった後の相続税の計算にも影響する場合があります。

こうした税金の問題は複雑なので、税理士や専門家に相談して、最適な方法を選ぶことが大切です。

契約書や名義の変更

株式譲渡では、口頭だけで合意しても法律上無効になるわけではありませんが、後で「言った・言わない」のトラブルが起こりがちです。

そのため、「株式譲渡契約書」をしっかり作成し、いつ、どんな条件で、誰から誰に譲渡したのかを明記しておきましょう。

さらに、会社の株主名簿を書き換える手続きも大切です。

せっかく譲渡契約をしても、会社側で株主が変わったことをきちんと記録していないと、後から株主としての権利行使ができない可能性があります。

3.事業承継や親の株の譲渡で注意すること

早めの準備と専門家の活用

年配の方が事業を引き継ぐ場合、突然の体調不良などで慌ただしく話が進むと、必要な手続きや確認がおろそかになりがちです。

会社の定款や税金のこと、家族の意向をすりあわせるためにも、早めに専門家(税理士、弁護士、行政書士、M&Aコンサルタントなど)に相談しておきましょう。

譲渡と贈与、相続の使い分け

「生前贈与」や「相続」を利用するのか、「譲渡」によって適正な対価を支払ってもらうのかによって、税金の計算や負担が大きく変わります。

事業承継を円滑に進めるための特例制度が用意されている場合もありますので、どれが一番メリットがあるのか、将来のリスクはないか、よく検討することが必要です。

会社経営への影響を把握する

株式をどのように分けるかによって、会社の支配権や経営権に影響が出ることがあります。

複数の家族が分割して保有した場合、株主総会での議決権の割合が変わり、社長の方針が通りにくくなることもあります。

今後の経営方針や後継者の権限を明確にするためにも、誰がどれだけ株を持つのかを慎重に決めましょう。

贈与扱いにならないよう適正価格で

親子間や家族間で株を安く譲り渡す場合でも、あまりに安すぎると、贈与とみなされるおそれがあります。

税務署に疑われないように、専門家にきちんと株価を算定してもらい、しかるべき手続きを取ることが大切です。

株式譲渡するメリットとデメリット

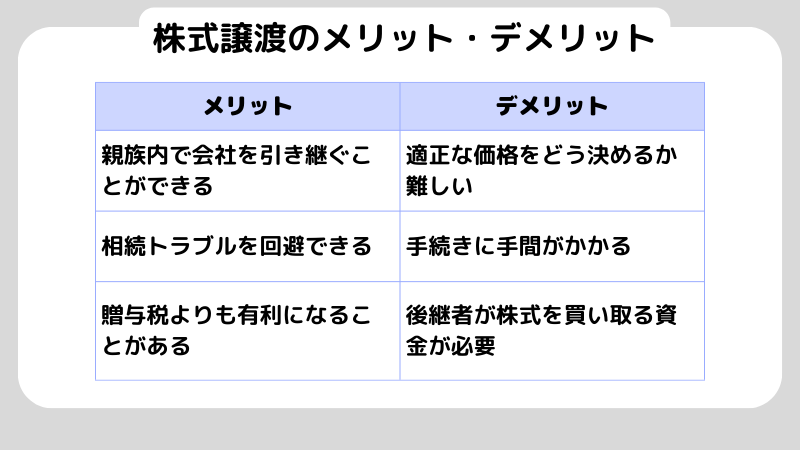

メリット

・親族内で会社を引き継ぐことができる

・生前に株を渡しておくことで、相続トラブルを回避できる

・贈与ではなく売買(譲渡)とすることで、場合によっては贈与税よりも有利になることがある

デメリット

・適正な価格をどう決めるか難しく、税務上の問題が起こりやすい

・会社の「承認」が必要になるケースが多く、手続きに手間がかかる

・後継者が株式を買い取る資金を準備できないと、スムーズに進まない

株式譲渡をする際の注意点

市場(証券取引所)を通じて行う「株式売買」は、株価が日々示され、証券会社を通して簡単に売り買いができるのが特徴です。

ところが、事業承継や親族間での「株式譲渡」は、当事者同士で価格や条件を決め、会社の承認が必要になることもあり、税金や手続きが複雑になります。

特に非上場企業の株式は、世の中に“株価”というわかりやすい値段がありません。

そのため、どのように評価するかを税務署に説明できるようにする必要があります。

さらに、譲渡時には契約書を作ってトラブルを防ぎ、必要に応じて会社の承認を得るなど、やることが増えます。

株式譲渡で失敗しないためには、まず会社の定款を確認したり、税理士や弁護士などの専門家へ相談したりすることが大切です。

事業承継や親御さんの株を譲るケースでは、一度「どんな税金がどれぐらいかかりそうか」「会社の承認は必要か」などを確認してください。

株式譲渡は、うまく手続きすればスムーズに後継者へ会社をバトンタッチできたり、遺産相続でのトラブルを減らすことができます。

ぜひ早めの情報収集と専門家との連携を心がけましょう。

初心者でもわかる株式譲渡とは?

個人投資家にとっての「株式譲渡」と、企業売却のための「株式譲渡」 は意味が異なります。

混乱しないように、それぞれの違いを押さえておきましょう。

個人投資家にとっての「株式譲渡」

個人投資家がネット証券や銀行を通じて株を買い、それを売却するときが、株式譲渡です。

たとえば、「買ったときより株価が上がったから、利益を確定したい」「値下がりリスクがあるから、いったん手放したい」といった場面で、実際に株を売る行為がこれに当たります。

日常的には「株を売る」と表現することが多いですが、公的な書類や税金の話では「譲渡」という言葉を見かけることがあるかもしれません。

初心者の方は「譲渡=売却」とおおむね同じ意味なんだな、とざっくり覚えておけばOKです。

企業売却のための「株式譲渡」

もうひとつ、「株式譲渡」と聞いてイメージするのが、会社の株をまるごと他社や個人に売るM&Aのような場面です。

これは企業オーナーや大口株主が、その会社の経営権を手放して別のオーナーに移すイメージです。

規模や背景が個人投資家の株売買とは大きく異なります。

たとえば後継者問題に悩む中小企業が、株式譲渡を通じて他社グループの傘下に入るなどのニュースを耳にしたことがある方もいるでしょう。

企業間での株式譲渡は、通常の個人投資とは違ってM&Aアドバイザー、弁護士、税理士などの専門家を交えた複雑な手続きを踏むのが一般的です。

「株式譲渡」と「事業譲渡」はどう違う?

「株式譲渡【2.個人が関わる場面:事業承継や親の持っている株の譲渡】

年配の方が株式譲渡を考える場面として多いのは、事業承継や相続への対応です。

例えば、家族で会社を経営しているときに「社長である親が引退して、子どもが後を継ぐ」といった場合、社長が持っている会社の株を子どもに譲渡することがあります。

また、相続の話し合いの中で、お子さんや他の家族に株を持たせたいと思う場合にも、株式譲渡の手続きを考えるケースがあります。

このとき、上場企業の株なら、証券会社の口座管理や相続手続きで進めやすいことが多いのですが、非上場企業の株だと、会社の承認や税金の計算方法などがややこしくなります。

証券取引所ではなく、あくまで当事者同士での受け渡しになるため、手続きを間違えると後々トラブルになることもあります。

「株式譲渡」と似た言葉に「事業譲渡」があります。

企業売却のための株式譲渡は、会社の株主が保有する株を売り、会社の経営権ごと譲渡する行為です。

会社の負債や資産、従業員などすべてが基本的には引き継がれます。

その一方で事業譲渡とは、会社の中の特定の事業・部門だけを切り出して売る行為です。

たとえば、パン屋とケーキ屋を運営している会社が「パン屋部門だけ譲渡する」というイメージです。

個人投資家における「株式譲渡」の2パターン

ここからは、個人投資家の視点で株式譲渡を考えていきます。

「企業オーナーが会社を売る」話ではなく、「証券会社の口座で株を持っている人が、株を手放す」というケースです。

個人投資家の株式譲渡には大きく分けて、普通に売買する場合と、証券会社を乗り換える場合の2パターンがあります。

通常の株式売買

もっともイメージしやすいパターンがこちらでしょう。

たとえば、あなたが「A社の株を1株1,000円で買って、1,200円になったので売る」という行為です。

買値より高い価格で売れば儲けになり、買値より低い価格で売れば損が出ます。

多くの個人投資家は、株価が上がるタイミングを狙って売り、差額で利益を確定します。

逆に値下がりしているときは、これ以上損が膨らまないように損切りする場合もありますね。

こうした日々の売買が、個人投資家が最も身近に体験する株式譲渡です。

証券会社の変更や口座移管

もうひとつのパターンとして、証券会社を乗り換える際にも「株式譲渡」という言葉が使われる場合があります。

たとえば、ネット証券A社からB社に株を移したい、という場合です。

書類上では「株式移管」や「名義変更」などと呼ぶケースがありますが、譲渡の概念と似ています。

場合によっては移管手数料が発生することもあるため、注意が必要です。

移管は実際の売買ではなく、株の引っ越しのような手続きです。

詳細は各証券会社のルールを確認してみてください。

個人投資家が押さえるべき株式譲渡のメリット

それでは、株式を譲渡することで、個人投資家にはどのようなメリットがあるのでしょうか?

ここでは代表的なものを2つ紹介します。

売却益が出れば利益を確定できる

株式譲渡をする最大のメリットは、買値よりも高い値段で売ることで利益を確定できることです。

買っただけでは「含み益」といって、評価上の儲けに過ぎません。

実際に売って現金化してはじめて、あなたの手元に利益が確定するわけです。

たとえば、1株1,000円で買った株が1,500円になったら、1株あたり500円の利益。

100株持っていれば、5万円のプラスです。

売るタイミングを調整することで、いつ利益を確定させるかをコントロールできます。

ポートフォリオの組み替えができる

「ポートフォリオ」という言葉は、あなたが持っている投資商品の全体像を指します。

たとえば、A社株・B社株・投資信託・債券など、いろいろ組み合わせてリスクを分散している人もいるでしょう。

株式譲渡によって現金化できるので、別の銘柄に乗り換えたり、投資信託を買ってみたりと、資金を柔軟に動かすことができます。

それがポートフォリオの組み替えです。

「ひとつの銘柄に集中投資しすぎていたから、一部売ってリスクを下げよう」など、投資計画を見直すきっかけにもなります。

定期的なポートフォリオ見直しが、長期的に投資で成功する鍵とも言われています。

ることにはメリットがある一方で、デメリットやリスク面も存在します。

勢いで「売りたい」と思っても、以下の点を押さえておかないと後悔するかもしれません。

売却タイミングによっては損失が出る

株価は常に変動しており、買ったときよりも下がっている状態で売れば、その差額が損失になります。

投資では「損切りするタイミングをどうするか」が難しいポイントの一つです。

例えば、1株1,000円で買った株が800円まで下がり、「このまま放置したらもっと下がりそう」と思って売れば、1株あたり200円の損です。

しかし、また上がるのではないか?と期待した結果、600円まで下がってから売ると1株あたり400円の損です。

相場によっては、しばらく持ち続ければ値上がりする可能性もありますが、誰にも確実にはわかりません。

売却タイミングを誤ると、「あのとき売っていればよかった」「今売っては損だ」と後悔につながりやすい面があります。

譲渡益が大きいほど課税額も増える

株の売却で大きな利益が出た場合、喜ばしい反面、課税される税金も増える点に注意が必要です。

日本では、株の利益に対して一般的に約20%の税率が適用されます。

たとえば10万円の利益なら、2万円前後が税金。

100万円の利益なら約20万円が税金となります。

「予想以上に税金を取られて、手元に残るお金が少なくなった」という方もいるかもしれません。

新NISAなど、一定額までの利益には税金がかからない制度もありますが、それにも上限や期間の制限があるため、まずは大きな利益にはそれ相応の税金がかかることを押さえておきましょう。

保有株による配当や株主優待がなくなる

株を保有していると、会社が利益を出したときに配当金を受け取れたり、株主優待がもらえたりする場合があります。

ところが、株式を売ってしまうと、それらの権利はすべて手放すことになります。

配当金とは企業が株主へ利益の一部を還元するお金のこと。

株主優待とはレストランの割引券や自社製品の無料提供など、株主へ優待品を贈る制度です。

長期で持っていれば受け取れるはずの配当や優待を、売却すれば失ってしまうので、総合的に見て本当に売るのがベストなのかを検討しましょう。

個人投資家が株式譲渡するときの流れ

ここでは、ネット証券を使って個人投資家が株を売る場合を想定し、その大まかな流れを紹介します。

実際の操作は証券会社によって画面が異なることがありますが、基本的な手順はどこも似ています。

アプリやパソコンのウェブブラウザからアクセスできます。

ログイン後、自分が保有している銘柄や株数、購入価格などが一覧で見られるはずです。

売りたい銘柄を選択し、「売注文」を出す準備をしましょう。

注文の成立

株の注文には主に、成行注文と指値注文の2種類あります。

成行注文とは、価格を指定せずに現在の市場価格で売る注文方法のこと。

すぐに売れる可能性が高い反面、実際に売れる価格が変動してしまうことがあります。

指値注文は、この価格で売りたいとあらかじめ指定する注文方法のこと。

思いどおりの価格にならないと売れないというリスクがありますが、希望の値段で売れる点はメリットです。

注文が無事に成立したら、その銘柄の売却は完了したことになります。

売却価格・株数などは取引履歴で確認しましょう。

決済・受渡

「約定」と「決済・受渡」は厳密にはタイミングが異なります。

約定した瞬間に取引が決まりますが、実際にお金と株券が交換されるまでは通常2営業日ほどかかるのが一般的です。

売った日の2営業日後になると、あなたの口座に正式に売却代金が反映されるはずです。

証券会社によっては翌日には「取引余力」に反映されていても、実際に出金できるのは受渡日以降になる場合があります。

税金の精算

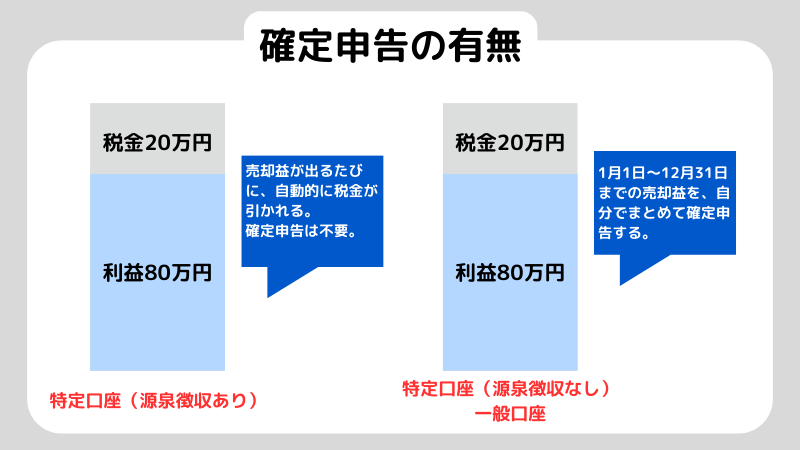

どんな口座を使っているかで、税金の扱いが変わります。

特定口座の場合は「源泉徴収あり」と「源泉徴収なし」が選択できます。

「源泉徴収あり」の特定口座の場合は、売却益が出るたびに証券会社が自動で税金を差し引きしてくれるので、基本的に確定申告は不要です。

「源泉徴収なし」の特定口座、または一般口座の場合は、自分で確定申告をして、1年分の取引をまとめて税金を計算・納付する必要があります。

源泉徴収ありの特定口座だと確定申告の手間が省けるので、はじめての投資には扱いやすいでしょう。

押さえておきたい株式譲渡の税金知識

最後に、株式譲渡にかかわる税金の話をもう少し詳しく見ていきましょう。

初心者が最初にとまどうポイントのひとつですが、基本の仕組みを理解しておくだけで不安はかなり減ります。

株式譲渡にかかる税金とは?

株を売って利益が出た場合、原則として約20%前後(正確には20.315%)の税金がかかります。

これは譲渡益と呼ばれるもので、会社員の給与所得やフリーランスの事業所得などとは別に扱われます。

個人から個人への譲渡の場合

親族や知人同士で株を譲り渡したりして、個人が別の個人へ株式を譲渡するケースもあります。

個人同士で株式をやり取りするときは、まず時価で売買することが基本です。

家族や友人に安い値段で譲ると、その差額が贈与とみなされて、追加の税金がかかる可能性があります。

売買によって売り手側に利益が出たら、譲渡所得として課税対象になります。

譲渡所得の計算式は以下の通りです。

(譲渡価額 - 取得価額 - 譲渡費用)= 譲渡所得

個人から法人への譲渡の場合

個人投資家が自分の保有する株式を法人に譲渡するケースもあります。

個人が法人へ株式を譲渡するときも、時価で取引することが基本です。

もし実際の相場より大幅に安く売ってしまうと、「贈与した」とみなされ、余計な税金がかかる恐れがあります。

譲渡益が出た場合は、個人側が約20%の譲渡所得税を負担する仕組みです。

法人側は、買った金額を取得価額として会計処理します。

株式譲渡によって損失がある場合は?

株の売却で損が出てしまったとき、「損益通算」という制度を使うと、ほかの銘柄で得たプラスの利益や配当金と相殺できる可能性があります。

例えば、A社株で10万円の利益が出て、B社株で4万円の損失が出た場合、合計6万円に対してのみ課税されます。

もし、1年間の合計がマイナスになってしまった場合でも、繰越控除という仕組みで最大3年間は翌年以降に損失を繰り越すことができます。

ただし、損益通算や繰越控除を活用するには、基本的に確定申告が必要です。

源泉徴収ありの特定口座を使っている人でも、損失を有効に活用したいなら申告をするケースがあります。

税金を納めるタイミングは?

税金を納めるタイミングは口座によって異なります。

源泉徴収なしの特定口座と一般口座の場合は、1月1日~12月31日までの売却益を、翌年の3月15日までに自分でまとめて確定申告し、納税します。

源泉徴収ありの特定口座の場合は、売却益が出るたびに、自動的に税金が引かれます。

そのため、確定申告は原則不要です。

初心者は「源泉徴収ありの特定口座」を選ぶと煩雑な手続きが減るのでおすすめです。

一方で、複数の証券会社を使っていたり、損益通算を駆使したい場合は、確定申告でメリットを得られる場合もあります。

自分の投資スタイルに合わせて選択しましょう。

株式譲渡に関するQ&A

Q1.株式譲渡とは簡単に言うと何ですか?

A.株主が持っている株を、取引所を通さずに特定の相手に渡す(売る/譲る)ことです。

特に非上場企業では、株の移転=株式譲渡で進むことが一般的です。

Q2.株式譲渡と株式売買は同じですか?

A.似ていますが、実務上は違いが大きいです。

上場株の売買は市場価格で即時に成立しやすい一方、非上場株の譲渡は価格決め・承認・名義書換など手続きが増えます。

Q3.非上場株式は自由に譲渡できますか?

A.多くの会社では定款に譲渡制限があり、会社の承認が必要です。

承認なしの譲渡は無効となるリスクがあるため、最初に定款確認が必須です。

Q4.株式譲渡にかかる税金は何ですか?

A.利益が出た場合は原則として株式の譲渡所得が課税対象になります。

無償や著しく低額での移転は贈与税が論点になることがあります。

相続で移る場合は相続税が論点です。

まとめ

株式譲渡とは、株主が保有株を特定の相手へ移転する手続きで、非上場企業の事業承継や相続対策、M&Aなどで多く利用されます。

非上場株は市場価格がないため、譲渡制限(会社承認)の確認、適正な株価算定、契約書作成、株主名簿の書換が重要です。

価格が安すぎると贈与認定の恐れもあるため、税金面も含めて早めに専門家へ相談し、根拠ある手順で進めましょう。

株の利益に税金はかかるの?【確定申告が必要な人について解説!】

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。