株を始めたばかりの方にとって、PBRという言葉は少し難しく感じるかもしれません。

「1倍を下回っていたらお得?」「どう使えばいいの?」と疑問に思いますよね。

PBRは企業の資産と株価のバランスを表す指標で、使い方を知れば初心者でも活用できます。

本記事では、PBRの意味や目安、他の指標との組み合わせ方までをわかりやすく解説します。

PBR(株価純資産倍率)とは?わかりやすく解説!

まずは、PBRという指標がどんなもので、株式投資の中でどんな役割を持っているのかを解説します。

PBRの定義

PBRは「Price to Book Ratio(株価純資産倍率)」の略称で、株価と企業の純資産とのバランスを数値化したもの。

現在の株価が企業の持つ純資産に対して、安いか高いかを測る指標です。

この純資産とは、企業が保有している総資産からすべての借金を引いた残りの部分。

つまり、株主に帰属する資産(=自己資本)にあたります。

その純資産の一株あたりの価値と、実際の株価を比べることで、株が「割高なのか」「割安なのか」を判断しやすくなります。

PER・PBRを簡単に理解!初心者でも迷わない株式投資指標の覚え方

PBRでわかること

PBRを見ると、「市場がその企業にどれくらいの期待を込めているか」がわかります。

たとえば、PBRが1倍なら、株価と純資産がほぼ同じ水準であるということです。

これは、その企業が持っている価値そのままで株が評価されている状態を意味します。

その一方、1倍を大きく上回っている場合は、純資産以上に「今後の成長に対する期待」や「ブランド力」などの価値が織り込まれていることを示します。

逆に1倍を下回る場合は、企業の資産価値よりも株価のほうが安くなっている、つまり「割安」と評価されている可能性があるんですね。

ただし、割安に見えるからといって必ずお得とは限りません。

その理由については、後ほど詳しく解説します。

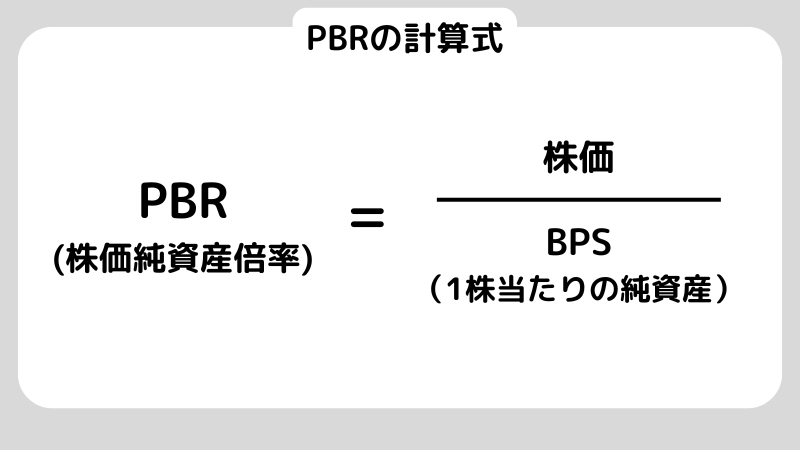

PBRの計算方法

PBRは、次のような式で計算されます。

PBR = 株価 ÷ BPS(1株あたり純資産)

このBPSとは、「Book Value Per Share」の略で、純資産を発行済株式数で割った値です。

たとえば、ある企業の純資産が1,000億円で、発行済株式数が1億株の場合、BPSは1,000円となります。

このとき、その企業の株価が2,000円だった場合、PBRは「2,000円 ÷ 1,000円 = 2倍」となり、株価は資産の2倍に評価されているということになります。

反対に株価が800円だった場合、PBRは0.8倍で、資産より安く評価されている状態になります。

何が割高・割安?PBRの目安

ここでは、PBRの数値がどのような意味を持つのか、具体的に見ていきましょう。

PBRが1倍の場合

PBRが1倍というのは、企業の株価が純資産とちょうど同じ水準であることを示しています。

この1倍というラインは、PBRを見るうえでの中立的な基準ともいえます。

企業の資産価値がそのまま株価に反映されている状態であり、「市場は企業の将来に対してプラスの期待もマイナスの評価もしていない」とも考えられるのです。

もちろんこれが絶対の基準ではありませんが、初心者の方にとっては1倍が目安としてわかりやすい指標になるでしょう。

PBRが1倍以上の場合

PBRが1倍を超えるということは、株価が純資産よりも高く評価されているということです。

「それって割高なのでは?」と思われるかもしれませんが、必ずしも悪いことではありません。

このような企業は、市場から「将来的にもっと利益を出しそう」「ブランドやビジネスモデルに強みがある」と期待されているケースが多いです。

たとえば、成長企業やベンチャー企業などは利益が小さくても、将来の伸びしろを評価されてPBRが高くなることがあります。

また、業種によってはPBRが高くなる傾向にあるものもあります。

医薬品やIT業界などは、目に見えない価値である知的財産や技術力などが評価されていることが多いです。

そのため、PBRが高いからといって「高すぎて危ない」と判断するのではなく、「なぜ高いのか」に目を向けることが大切です。

PBRが1倍未満の場合

PBRが1倍を下回る、いわゆる「1倍割れ」の状態は、株価が企業の資産価値よりも安く評価されていることを意味します。

これは一見すると、割安でお得に思えるかもしれません。

実際、1倍未満の銘柄を集めた「割安株ファンド」なども存在しており、一定の人気があります。

しかし、PBRが低くなっている背景には、企業の業績不振や将来性への不安があることも少なくありません。

たとえば、「赤字が続いている」「不祥事があった」「業界全体が落ち込んでいる」などの理由で、市場からネガティブな評価を受けて株価が下がり、PBRも低くなるケースがあるのです。

そのため、「安いから買い」と飛びつくのではなく、「なぜこの企業は1倍未満なのか?」を冷静に見極める目が大切です。

PBR1倍割れ銘柄は割安なのか?1倍を下回る理由とリスクを解説

PBRを活用するための大事なコツ

ここでは、PBRという指標を実際の投資判断に活かすために、覚えておきたい3つの視点をご紹介します。

業種別の特徴を理解する

PBRを見るとき、まず意識しておきたいのが「業種によってPBRの水準は違う」という点です。

たとえば、金融業や不動産業は、帳簿上の資産が大きく、資産に対して安定性が求められる業種でもあるため、どうしてもPBRが1倍未満になりやすい傾向があります。

その一方で、ITや医薬品、バイオなどの成長産業は、現時点での資産よりも「将来の利益」や「ブランド力」などが重視されるため、PBRが2倍以上でも珍しくありません。

つまり、PBRの数値だけを見て「割高だ」「割安だ」と判断してしまうと、見誤るリスクがあるのです。

その企業の業界やビジネスモデルを理解したうえで、PBRの水準を見ていくようにしましょう。

同業他社同士で比較する

PBRを効果的に活用するためには、同じ業界内で比較することが重要です。

前述の通り、業界によってPBRの水準は異なるからです。

たとえば、家電メーカーのA社とB社があるとして、どちらも売上や利益が似ているのにPBRに差があるとしたら、なぜこの差があるのか?を考えることで、より深い企業分析につながります。

比較する中で「ブランド力がある企業はPBRが高い」「業績が不安定な企業は低い」など、投資家の評価ポイントにも気づけるようになるでしょう。

PERやROEとセットで見る

PBRは単体でも参考になりますが、他の指標と一緒に見ることで、より確かな投資判断ができるようになります。

ここでは、代表的な2つの指標「PER」と「ROE」を取り上げて解説します。

3-3-1. PER(株価収益率)とは?

PERは「Price Earnings Ratio」の略で、「株価 ÷ 1株あたり利益(EPS)」で計算されます。

企業が稼ぐ力に対して、どれだけ株価が割高または割安に見えるかを示す指標です。

たとえば、PERが10倍であれば、「もしも現在の利益が今後も変わらないと仮定した場合、およそ10年分の利益に相当する価格水準である」と考えられます。

PERは収益面の割安度を見るのに便利なので、PBRとセットで確認することで、企業の全体像がより立体的に見えてきますよ。

3-3-2. ROE(自己資本利益率)とは?

ROEは「Return on Equity」の略で、自己資本に対してどれだけ効率よく利益を出しているかを表す指標です。

計算式は「当期純利益 ÷ 自己資本 × 100%」です。

たとえば、ROEが15%であれば、自己資本100万円あたり15万円の利益を生んでいるということ。

この数値が高い企業ほど、資本を効率的に活用していると評価されやすく、PBRが高くても納得感があるケースもあります。

逆に、ROEが低い企業がPBRも高いと「ちょっと過剰評価かも?」と疑ってみる視点も必要です。

PBR・PER・ROEは、それぞれ違う角度から企業を見ているので、セットで分析することでより深い企業分析ができるでしょう。

安さには理由がある!PBRの注意点

ここでは、PBRが低い=お得、という思い込みに注意してほしい理由を解説します。

業績悪化で資産が目減りする場合もある

PBRが1倍未満だと、ついお得に見えてしまうかもしれません。

しかし、その裏には「今後、業績が悪化して純資産が減るかもしれない」という市場の警戒感が含まれているケースもあるんです。

たとえば、赤字が続いている企業は、純資産の中から毎年赤字分が減っていくことになります。

また、将来的なリストラや不採算事業の整理などで、資産価値が帳簿よりも実際には下がっている可能性もあります。

とくに、売上や利益が急激に落ち込んでいる企業や、時代遅れになったビジネスモデルを抱えている企業などは、「今ある資産が本当に価値を持っているのか?」という視点で冷静に見直す必要があります。

ROEが低い場合がある

もうひとつの注意点は、「ROEが低い企業は、たとえPBRが低くても投資妙味が薄い」ことです。

たとえば、現金や不動産などの資産を多く保有していても、それを十分に活かして稼げていない企業の場合、ROEは低くなります。

こうした企業は、帳簿上の資産価値が高くても、株主にとってのリターンを生む力が弱いと判断され、結果的に株価が上がりにくくなるのです。

そのため、PBRだけを見て判断してしまうと、資産はあるけど活用できていない企業に投資してしまうリスクがあります。

だからこそ、ROEや収益性とセットで見ることが、PBRを正しく使いこなすためには欠かせません。

PBRのよくある質問

ここでは、投資初心者の方がPBRについて疑問に思いやすいポイントをQ&A形式で解説します。

Q1. どのタイミングでPBRを参考にすればいい?

特に有効なのは、割安な株を探したいときです。

たとえば、「成長株よりも安定した企業に投資したい」「今の株価が企業の資産価値に見合っているのか知りたい」というときに、PBRは役立ちます。

また、株価が急落したときに「これはチャンスなのか、リスクなのか」を見極める判断材料としても使えます。

ただし、PBRの数字だけで判断せず、必ず業績やROEなど他の情報もあわせて確認するようにしましょう。

Q2. PBRがマイナスになることはありますか?

基本的に、PBRはプラスの値になりますが、まれにマイナスになるケースもあります。

それは純資産がマイナスの企業、つまり債務超過の状態になっている場合です。

債務超過とは、企業の総資産よりも負債の方が多く、帳簿上の純資産がマイナスになってしまっている状況です。

このような企業は、財務的に非常に厳しい状態にあると考えられますので、PBRの数値以前に、投資そのものを慎重に検討すべきです。

まとめ

PBRとは、企業の純資産に対して株価がどれくらいの水準にあるかを示す指標です。

1倍を基準に割高・割安を判断できますが、数字の背景には業績や業界の特性、投資家の期待など、さまざまな要素が影響しています。

初心者の方は、PBRを「割安かどうか」を考える入口として活用しながら、PERやROEとあわせて総合的に判断する習慣を身につけていきましょう。

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。