「個別株式投資は危険だからやめとけ」という言葉を耳にしたことがあるかもしれません。

たしかにリスクはある一方で、ほかの金融商品に比べて大きなリターンを目指せる可能性も秘めています。

一方で、個別株で成功している投資家もおり、適切な知識と戦略があればチャンスがある分野でもあります。

この記事では、個別株式投資の基本から、なぜ「やめとけ」と言われるのか、そして成功のためのポイントまで詳しく解説します。

さらに、個別株式投資以外の選択肢もご紹介するので、あなたに合った投資方法を見つけ、賢く資産形成を進めるヒントがきっと見つかるでしょう。

個別株式投資とは?

まずは、個別株投資について解説します。

個別株式投資とは

個別株式投資とは、特定の企業の株式を購入し、その企業の株主となる投資方法です。

企業が発行する株式は市場で売買されており、投資家は証券会社を通じてこれらを購入できます。

株主になることで、企業が成長して株価が上昇すれば、購入時よりも高い価格で売却でき、キャピタルゲインとして売却益を得られます。

インカムゲインとしては、企業が利益の一部を株主に還元する配当金や、株主優待などがあります。

配当金は利益の一部を株主に還元するもので、多くの企業が実施しています。

一方、株主優待は企業によって有無が分かれ、その価値も受け取る人によって異なりますので、投資判断には注意が必要です。

株価は企業の業績や経済状況、市場の動向などさまざまな要因で変動するため、リスクを伴います。

一方で、企業の成長と共に資産を大きく増やせる可能性を秘めているのが特徴です。

自身で企業を選び、その成長を応援できるという点で、投資の醍醐味を感じやすい方法ともいえるでしょう。

日経平均と個別株価の関連性とは?市場全体との関係を正しく理解しよう

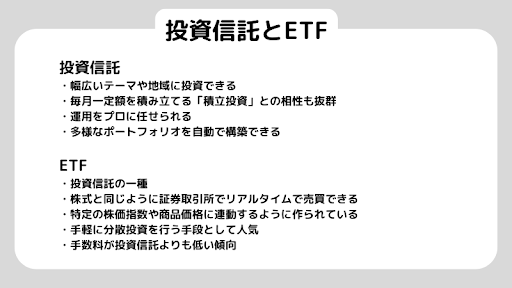

投資信託やETFとの違い

個別株式投資とよく比較されるのが、投資信託やETFです。

これらの主な違いは、投資対象の「集中度」と「運用主体」にあります。

個別株式投資は、特定の単一企業に直接投資します。

投資判断はすべて自分自身で行い、企業の業績や将来性、市場の動向などを詳細に分析することが必要です。

成功すれば大きなリターンが期待できる一方で、その企業に何か問題が起きた際のリスクも大きくなります。

投資信託は、多数の投資家から集めた資金を、ファンドマネージャーが複数の株式や債券などに分散投資する金融商品です。

投資家は運用をプロに任せられ、少額からでも分散投資できるメリットがあります。

証券取引所に上場しているわけではないため、基準価額は1日1回算出されます。

多様な投資テーマや地域に手軽に投資できるメリットがある反面、運用手数料(信託報酬)がかかります。

ETFは、上場投資信託という投資信託の一種です。

証券取引所に上場しており、株式と同様にリアルタイムで売買できます。

日経平均株価やS&P500などの株価指数や、金や原油などの商品に連動するように設計されており、手軽に分散投資が可能です。

投資信託よりも手数料が低い傾向ですが、個別銘柄のように特定の企業の高い成長を直接享受する形ではありません。

個別株式投資は、集中投資による大きなリターンとリスクが特徴である一方、投資信託やETFは分散投資によるリスク軽減と手軽さが魅力でしょう。

個別株式投資がやめとけと言われる理由とは?

よく「個別株式投資はやめとけ」と言われますが、それはなぜか理由を解説します。

値動きが大きい

個別株式投資が「やめとけ」と言われる大きな理由の一つは、値動きが大きいことです。

特定の企業の株価は、日々のニュース、経済指標、企業の決算発表、業界の動向、さらには社会情勢や投資家の心理など、非常に多くの要因によって細かく変動し、時には暴落・急騰することもあります。

例えば、ある企業の不祥事が報じられれば株価は大きく下落する可能性がありますし、新技術の開発発表があれば急騰することもあります。

予想に反して株価が下落すると、投資した資金が大きく減少し時には元本割れすることもあるため、リスクが非常に大きいです。

大きな値動きに冷静に対応して適切な売買判断を下すことが非常に難しく、損失を拡大させるというのが初心者の典型的な失敗パターンです。

このボラティリティの高さが、「個別株式投資はリスクが高い」と指摘される大きな要因となっています。

分散投資が難しい

個別株式投資が「やめとけ」と言われるもう一つの理由は、分散投資が難しいことです。

リスクを軽減するためには複数の資産や銘柄に資金を分散することが重要ですが、個別株式投資の場合、一社ずつ銘柄を選定してまとまった資金を投じる必要があるため、多くの銘柄に分散させるには相当な資金と手間がかかります。

例えば、数百万円の投資資金で個別株を運用する場合、数社に分散するのが一般的です。

しかし、その数社が全て同じ業界に属していたり、特定の経済動向に弱い性質を持っていたりすると、実質的な分散効果はあまり得られません。

もし投資した数社のうちの1社でも経営危機に陥ったり不祥事が発覚したりすれば、その影響を直接受けてしまい、資産全体が大きく減少するリスクが高まります。

この分散の難しさが個別株式投資の大きなリスク要因となっており、うまく分散できず一つのトピックで大きな損失が出るというのが初心者のよくある失敗パターンです。

情報収集に時間がかかる

個別株式投資を成功させるためには徹底した情報収集が不可欠ですが、これに膨大な時間がかかることも「やめとけ」と言われる理由の一つです。

投資する企業を選ぶ際、投資家は、売上や利益、キャッシュフローといった企業の業績や財務状況、将来性、競合他社との比較を調べなくてはなりません。

また、業界全体のトレンドや経営者についてリサーチし、経済指標や政策、国際情勢などの外部環境まで、多岐にわたり情報を収集・分析する必要があります。

これらの情報は、企業のIR情報、証券会社のレポート、経済ニュース、業界誌などの媒体から得られますが、その量は非常に膨大です。

特に専業の投資家ではない方にとって、本業や生活と並行してこれだけの情報収集と分析を行うのは現実的ではありません。

初心者の方は、情報収集を怠り適切に銘柄を選べず失敗するというのが典型的なパターンです。

こういった手間を減らしたい方は、インデックス投資など自身が労力をかける必要の薄い投資を選びましょう。

個別株式投資を成功させるためのポイント

難しい面もある個別株式投資を成功させるためには、以下のポイントが重要です。

情報収集を徹底する

個別株式投資を成功させるためには、情報収集を徹底することが重要です。

名前を聞いたことがあるという理由で有名企業の株を買ったり、人からいいと聞いて調べたことのない銘柄に飛びついたりするだけでは、安定した利益を期待できません。

投資先の企業について深く理解するために、まずは企業の決算書を読み解く習慣をつけましょう。

損益計算書で収益性、貸借対照表で財務の健全性、キャッシュフロー計算書で資金の流れを確認し、企業のWebサイトで公開されているIR情報や、有価証券報告書から、事業内容、リスク要因、経営戦略などを確認します。

その企業が属する業界の動向や競合他社の状況、さらには経済全体のトレンドも把握することで、より多角的な視点から企業を評価できるでしょう。

経済ニュースや専門誌、アナリストのレポートなども参考になります。

分散投資する

個別株式投資におけるリスクを軽減し成功確率を高めるために、分散投資をしましょう。

特定の銘柄に資金を集中させると、当たれば大きなリターンを得られますが、外れた時の損失も甚大です。

そのため、銘柄を分散させるよう複数の異なる企業の株式を購入します。

例えば、自動車メーカーだけでなく、IT企業、小売り企業、医薬品企業など、業種やセクターの異なる企業に投資することで、特定の業界の不振が全体のパフォーマンスに与える影響を小さくできます。

時間の分散として、一度にまとまった資金を投入するのではなく、数回に分けて購入することも重要です。

これにより、ドルコスト平均法が働き、平均購入単価を平準化できます。

地域の分散として、国内だけでなく海外の株式にも投資するのも一手です。

異なる経済圏に投資することで、特定の国の景気変動リスクを分散できます。

長期投資する

個別株式投資を成功させる上で、長期投資の視点を持つことは非常に重要です。

短期的な株価の変動で利益を生み出すデイトレードなどのスタイルは、専門的な知識や高度な分析能力、瞬発的な判断力が求められ初心者にとって簡単ではありません。

企業の成長と共に時間をかけて資産を育てる長期投資の法が、まだ難易度は下がるといえます。

長期投資の最大のメリットは、複利効果を最大限に享受できることです。

企業が利益を出し、株価が上昇したり、配当金を再投資したりすることで、時間の経過と共に雪だるま式に資産が増えていきます。

また、短期的な市場のノイズに惑わされず、企業の本来の価値や成長性をじっくりと見極められる点もポイントです。

企業の業績が一時的に悪化しても、将来的な回復を見込んで保有し続けることで、結果的に大きなリターンを得られる可能性が高まります。

個別株式投資以外の投資手段とは

個別株投資は難易度が高いため、ほかの投資方法もあわせて検討しましょう。

投資信託やETF

手軽に分散投資を行うには、投資信託やETFが有効です。

これらの金融商品は複数の株式や債券などにまとめて投資するため、少額からでも分散投資ができます。

プロのファンドマネージャーが運用を行うため、企業分析ができない初心者の方も始めやすいでしょう。

どちらも個別株式投資に比べてリスクが分散されており、時間や知識がない人でも効率的に資産形成を進められるため、最初の投資として検討する価値があるでしょう。

債券投資

個別株式投資よりもリスクを抑えたい場合、債券投資が有力な選択肢となります。

債券とは、国や企業、地方公共団体などが、資金を借り入れる際に発行されるものです。

債券を購入すると発行団体にお金を貸すこととなり、投資家は定期的に利子を受け取れ、満期には元本が返済されます。

日本国債や、米国債などの外国債券、事業会社が発行する社債、地方公共団体が発行する地方債など、さまざまな種類がある点が特徴です。

株式投資に比べて価格変動が穏やかで、信用力の高い国が発行する債券はデフォルト(債務不履行)のリスクが極めて低いとされ、保守的な運用を目指す投資家に選ばれています。

メリットは、定期的な利子収入が期待でき、満期償還まで保有すれば発行体が破綻しない限り元本が保証されることです。

株式との値動きの相関性が低いことが多く、ポートフォリオのリスク分散にも役立ちます。

一方で、株式のような大きな売却益は期待しにくく、インフレが進行すると実質的な価値が目減りするリスクがあることはデメリットです。

また、金利の変動によって債券価格が変動する金利リスクも存在します。

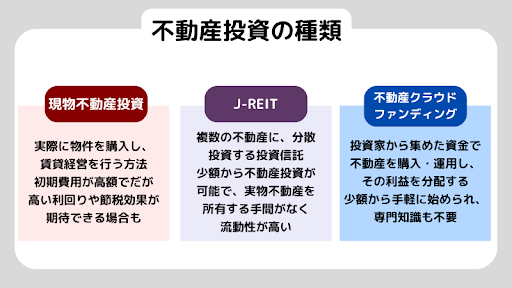

不動産投資

長期的な視点で安定した収入源や資産形成を目指すなら、不動産投資も選択肢の一つです。

個別株に関するよくある質問

個別株に関するよくある質問に回答します。

Q.個別株式投資はやめた方がいいですか?

リスクの性質や情報収集の重要性を理解した上で取り組むことが、個別株式投資を成功させる第一歩です。

個別株にチャレンジしたい方は、値動きが大きく元本割れがあること、分散投資の難易度が高く、情報収集に時間がかかることを理解したうえでスタートしてください。

Q.個別株式投資で何に気を付けたらいいですか?

各企業の情報を、徹底的にリサーチすることです。

信頼できる複数の情報を集め、多角的に研究してください。

また、投資する銘柄を分散させること、長期的な視点で投資することもポイントです。

まとめ

個別株式投資は、高いリターンを期待できる反面、大きなリスクも伴います。

値動きの大きさ、分散の難しさ、情報収集の手間など、「やめとけ」と言われる理由を理解することが重要です。

しかし、徹底した情報収集、分散投資、そして長期投資を心がければ、成功に近づけます。

自身の投資目標やリスク許容度に応じて、投資信託や債券、不動産投資といった他の手段も視野に入れ、最適な資産形成を目指しましょう。

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。