「老後2,000万円問題」などがニュースとなり、自分の貯金は足りているのか、将来に向けて資産形成をしなくてはならないのではと不安を感じている方は多いのではないでしょうか。

そんな時、税制優遇を受けながら賢く資産を増やせる制度が、iDeCoとNISAです。

それぞれ異なる特性を持つこれらの制度を理解し、上手に活用することで、資産形成は大きく加速します。

どちらを選ぶべきか、どう組み合わせるべきか、具体的な仕組みから活用事例まで解説します。

iDeCoとは

まずは、iDeCoについて解説します。

iDeCoの仕組み

iDeCoとは、個人型確定拠出年金のことです。

国民年金や厚生年金といった公的年金とは別に、自分自身で掛金を拠出し運用します。

iDeCoの特徴は、加入者自身が投資信託や保険など運用商品を選び、運用成果によって将来受け取れる年金額が決まることです。

掛金は毎月5,000円から拠出でき、年間の上限額は職業などによって異なります。

積み立てた資産は原則60歳まで引き出すことができませんが、税制上の優遇措置が非常に手厚く、老後資金形成に特化した制度です。

iDeCoのメリット

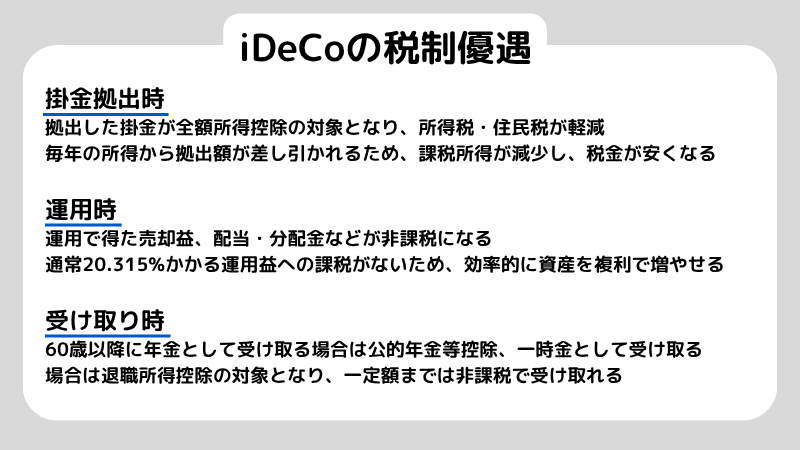

iDeCoの最大のメリットは、税制優遇があることです。

年収や課税所得により異なりますが、年収500万円で税率が20%の場合、年間2万4,000円ほど節税になることもあります。

例えば、年収500万円の会社員が毎月1万円を拠出すると、住民税と所得税がそれぞれ年間1万2,000円ずつ軽減されます。

また、運用益が非課税になる点もiDeCoのメリットです。

通常、投資信託などの運用益には20.315%の税金がかかりますが、iDeCoではこの運用益が非課税となるため、効率的に資産を増やせます。

さらに、受け取り時にも税制優遇があります。

年金として受け取る場合は公的年金等控除、一時金として受け取る場合は退職所得控除の対象となり、一定額を非課税で受け取ることが可能です。

iDeCoのデメリット

iDeCoは原則として、60歳まで資産を引き出せません。

そもそも老後資金形成に特化した制度であるため、急な出費が必要になった場合でも途中で引き出せない仕組みになっています。

そのため、iDeCoに拠出する資金は、当面使う予定のない余裕資金に限定しなくてはなりません。

また、運用商品として投資信託などを選んだ場合、市場の変動によっては元本を下回るケースもあります。

リスクを避けたい場合は定期預金などを選ぶことも可能ですが、その分大きなリターンは期待できません。

さらに、iDeCoには各種手数料が発生します。

加入時手数料や口座管理手数料、運営管理機関手数料などが毎月かかり、運用益が少なかったり、元本割れしたりした場合には、これらの手数料が負担となるでしょう。

金融機関によって手数料は異なるため、口座開設前に比較検討が重要です。

NISAとは

次に、NISAについて解説します。

NISAの仕組み

NISAとは、少額投資非課税制度を指し、株式や投資信託などから得られる利益が非課税になる制度です。

2024年からは新NISAとして制度が拡充され、年間投資上限額が120万円の「つみたて投資枠」と、年間投資上限額が240万円の「成長投資枠」の2種類をあわせて年間最大360万円まで投資できるようになりました。

非課税保有限度額が生涯で1,800万円、うち成長投資枠が1,200万円までに拡大され、一度売却した非課税枠は翌年以降に再利用できます。

運用益が非課税になる期間も無期限となり、非課税投資を長期にわたって継続できるようになった点が大きな特徴です。

NISAのメリット

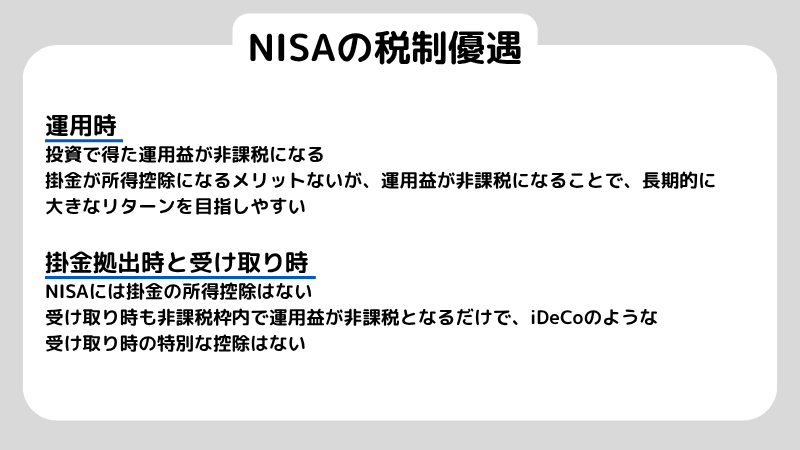

新NISAの最大のメリットは、投資から得られる利益が非課税になることです。

株式の売却益や投資信託の分配金、配当金など、通常であれば20.315%の税金がかかる運用益が、NISA口座で運用することで全額非課税になります。

非課税効果が複利で大きく影響するため、長期で運用すればするほど効率的な資産形成を可能にします。

また、非課税保有限度額が生涯で1,800万円と大きく、一度利用した非課税枠は売却すれば翌年以降に再利用できるため、柔軟な資産運用ができます。

非課税期間も無期限化されたことで焦って売却する必要がなくなり、腰を据えて長期投資に取り組むことができるようになりました。

さらに、NISAは投資対象の選択肢が広いです。

つみたて投資枠では投資信託、成長投資枠では個別株式や投資信託など、多様な金融商品から選べる点も魅力でしょう。

NISAのデメリット

NISAは損益通算ができないというデメリットがあります。

NISA口座で損失が出た場合、特定口座や一般口座で得た利益と相殺して税金を計算する「損益通算」ができませんし、損失を翌年以降に繰り越す「繰越控除」も適用されません。

また、元本保証がないというデメリットもあります。

投資商品を選ぶ以上、価格変動リスクにより元本割れする可能性があります。

さらに、金融機関の変更は年1回までです。

口座開設前に、手数料体系や取扱商品などを十分に比較検討しましょう。

最後に、外国株式などの配当金は現地で課税される場合があります。

二重課税を調整する外国税額控除はNISA口座では適用されないため、米国株などの配当金には現地での税金がかかる可能性があります。

iDeCoとNISAの比較

iDeCoとNISAを様々な面から比較します。

税制の違い

iDeCoとNISAは、それぞれ以下のタイミングで税制優遇を享受できます。

一方、NISAの税制優遇は、主に「運用時」に焦点を当てています。

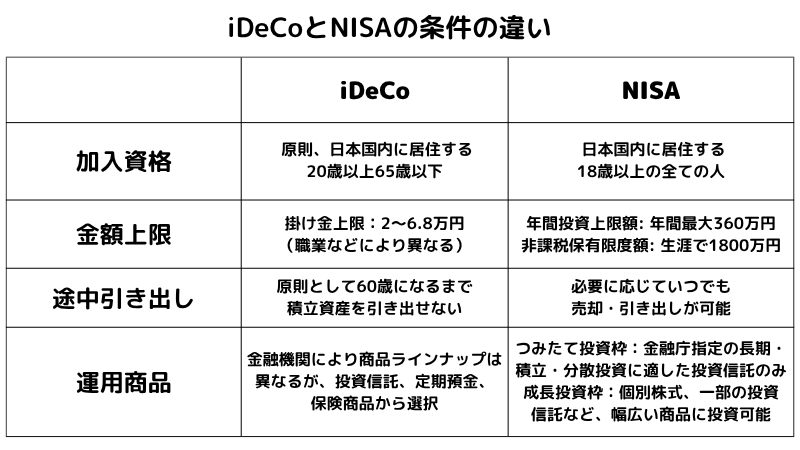

利用条件の違い

iDeCoとNISAでは、利用条件に違いがあります。

併用パターン

iDeCoとNISAは併用も可能です。

iDeCoで老後資金をじっくり形成し、NISAで中長期の資金を作るといった投資ができるでしょう。

いくつかのパターンが考えられますが、ここでは3つのパターンを例に解説します。

1つ目は、iDeCoで最大限の節税効果を狙いながら、NISAで成長投資を加速するパターンです。

まずはiDeCoで自身の拠出限度額まで積み立て、所得控除による税軽減効果を最大限に享受します。

同時に、新NISAの年間360万円の非課税枠を最大限に活用し、つみたて投資枠で長期的な分散投資を実践。

成長投資枠で個別株やアクティブファンドなどにも投資して、さらなる資産の拡大を目指します。

2つ目は、NISAで投資に慣れてからiDeCoを始めるパターンです。

投資初心者で資金の流動性を重視したい場合は、まずNISAのつみたて投資枠から始めます。

投資に慣れてきて将来の老後資金の重要性を認識したら、iDeCoの強力な税制優遇を活用し始めて将来に備えます。

3つ目は、両方を無理のない範囲でコツコツ積み立てるパターンです。

iDeCoもNISAも、長期間積み立てることが大切なため、それぞれ少額でコツコツと積み立てます。

例えば、iDeCoを月5,000円、NISAのつみたて投資枠を月1万円など、無理のない範囲で両方を継続することで、時間を味方につけた複利効果と税制優遇の恩恵を最大限に享受できます。

iDeCoとNISAの活用事例

iDeCoとNISAを利用した事例を、属性の違う2パターンで解説します。

20代会社員の場合

20代の強みは、時間があることです。

長期的な視点で、複利効果と税制優遇を最大限に活用できます。

iDeCoは限度額まで拠出し、約40年もの間、掛金の全額所得控除による節税メリットと運用益非課税の恩恵を享受します。

また、若いうちはリスクを取りやすいため、リターンが期待できるバランス型の投資信託や株式型投資信託を選んでもよいでしょう。

NISAはつみたて投資枠で全世界株式やS&P500などのインデックスファンドに毎月コツコツ積立投資を行い、長期的な資産の成長を目指します。

成長投資枠では、興味のある個別株や高配当株、あるいはより成長が見込めるテーマ型投資信託などに投資し、資産の多様化とリターン追求を両立させましょう。

50代自営業の場合

自営業だとiDeCoの年間拠出限度額が最大81.6万円と高くなるため、この非課税枠を最大限に活用するとよいでしょう。

リタイアまで残された期間が短いため、運用期間は限られますが、それでも非課税での運用益と、受取時の控除は大きなメリットです。

運用商品としては、残り期間を考慮して保守的になりすぎず、安定性と成長性をバランスよく兼ね備えたバランス型ファンドや、ややリスクを抑えた債券組み入れ型の投資信託などを検討すると良いでしょう。

NISAも併用し、特に成長投資枠を有効活用し、年間360万円の非課税枠を使い切ることを目指します。

つみたて投資枠で安定的な資産形成を継続しつつ、成長投資枠では、個別株や高配当株投資に力を入れることも考えられます。

50代であれば、これまでの経験や知識を活かして、企業分析に基づいた個別株投資でリターンを狙うことも選択肢となるでしょう。

ただし、リタイアが近いことを考慮し、リスクの高い銘柄への集中投資は避けてある程度の分散を意識することが重要です。

iDeCoとNISAに関するよくある質問

iDeCoとNISAに関するよくある質問に回答します。

Q.iDeCoとNISAはどう違いますか?

iDeCoとは個人型確定拠出年金で、主に老後資金の準備に特化した私的年金制度です。

老後の資産形成が目的で、掛金が全額所得控除となり、所得税・住民税が軽減されます。

運用益が非課税、受け取り時も「公的年金等控除」や「退職所得控除」の対象となります。

NISAは少額投資非課税制度で、幅広い目的で利用できる非課税投資制度です。

老後資金だけでなく、住宅購入資金、教育資金など、様々なライフイベントに向けた資産形成を目的としています。

売却益や配当金などの運用益は非課税です。

Q.iDeCoとNISAはどちらを選べばいいですか?

iDeCoとNISAは、あえてどちらかだけを選ぶメリットはないため、両方を併用することでそれぞれの制度の長所を活かせますが、資金や目的に応じて優先順位をつけることが大切です。

老後資金形成が最優先の方はiDeCoから、投資初心者でまずは気軽に始めたい方はNISAから始めると、目的にあわせた資産形成が実現できます。

まとめ

今回は、iDeCoとNISAについて解説しました。

iDeCoは老後資金に特化した節税メリットが魅力で、NISAは幅広い目的に対応し柔軟な運用が可能です。

自身の状況に合わせ、両制度を併用することで、税制優遇を最大限に活かし、効率的に資産を増やせるでしょう。

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。