2022年4月から始まった東京証券取引所の新市場区分。

「プライム市場って結局何?」と疑問に思う投資初心者の方も多いはずです。

かつての東証一部から何が変わったのか、投資判断にどう影響するのか。

本記事では、プライム市場の定義や上場基準、投資家が注意すべきリスクを専門用語を抑えて分かりやすく解説します。

2022年の再編で誕生した「プライム市場」とは?東京証券取引所の新たな市場区分

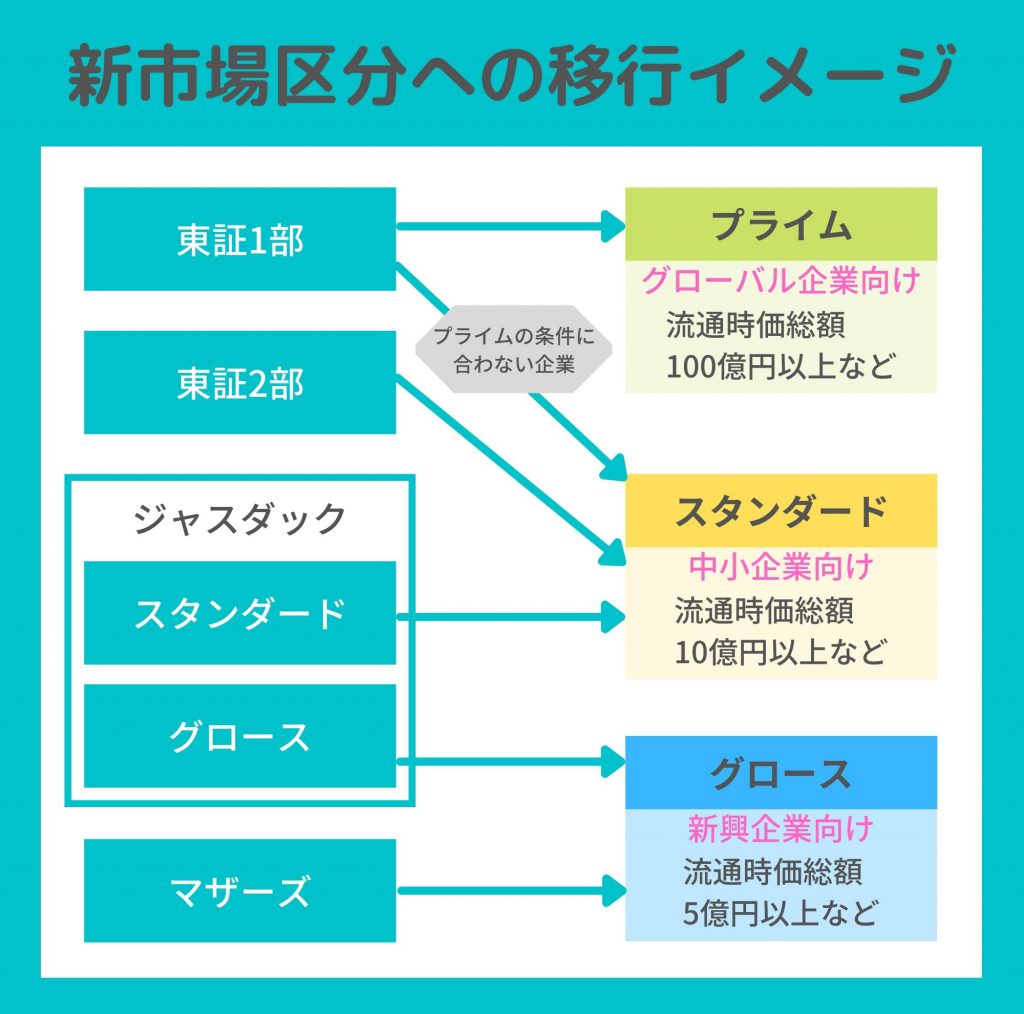

現在の東京証券取引所は、東証一部、東証二部、マザーズ、JASDAQ(スタンダード、グロース)の4区分があります。

2022年4月から4区分を再編成し、「プライム市場」「スタンダード市場」「グロース市場」(現時点では仮名)の3区分となります。

まずは、それぞれの市場がどのような内容になっているのかを見ていきましょう。

分かりやすく簡単に図にしたものと、その下に市場区分ごとに詳しく記しています。

プライム市場

新たに再編される最上位の市場がプライム市場です。

新規上場基準(上場維持基準 ※記載がないものは新規上場基準と同一)

- 株主数:800人以上

- 流通株式数:20,000単位以上

- 流通株式時価総額:100億円以上

- 売買代金:250億円以上(上場維持基準:1日平均売買代金0.2億円以上)

- 流通株式比率:35%以上

- 収益基盤:直近2年間の利益合計が25億円以上(上場維持基準:売上高100億円以上かつ時価総額1,000億円以上)

- 財政状態:純資産50億円以上

プライム市場は、現在の東証1部に上場する企業が対象となります。

全ての東証一部企業が新たなプライム市場の条件を満たしているわけではなく、2021年8月現在では3割近くの企業がプライム市場への移行基準を満たしていないと東京証券取引所が発表しています。

しかし、上場基準を満たしていなくとも東京証券取引所に改善計画を提出すれば、当面の間は上場できる経過措置を設けるそうです。

スタンダード市場とグロース市場

プライム市場に次ぐ市場として、スタンダード市場とグロース市場が再編されます。

スタンダード市場(上場維持基準と同一)

- 株主数:400人以上

- 流通株式数:2,000単位以上

- 流通株式時価総額:10億円以上

- 流通株式比率:25%以上

- 収益基盤(不受理基準):1年間の利益が1億円以上

- 財政状態(不受理基準):純資産が正であること

グロース市場

- 事業計画が合理的に策定されていること

- 高い成長可能性を有しているとの判断根拠に関する主幹事証券会社の見解が提出されていること

- 事業計画及び成長可能性に関する事項(ビジネスモデル、市場規模、競争力の源泉、事業場のリスクなど)が適切に開示され、上場後も継続的に進捗状況が開示される見込みがあること

- 上記に加えて上場維持基準として時価総額が10年経過後に40億円以上

- 株主数:150人以上

- 流通株式数:1,000単位以上

- 流通株式時価総額:5億円以上

- 売買高:月平均10単位以上(上場維持基準)

- 流通株式比率:25%以上

スタンダード市場は東証二部とJASDAQ(スタンダード)、グロース市場はマザーズとJASDAQ(グロース)に上場する企業が対象となります。

これまで4つの区分で運用されていましたが、これからは基準が分かりやすい3区分に再編されるため、国内および海外の投資家から見ても分かりやすい市場となります。

なぜ市場区分の再編成を行うのか

東京証券取引所の再編が行われることによって、それぞれの市場のコンセプトが明確になると言われています。

プライム市場は多くの機関投資家が安心して投資対象とすることができる銘柄、

スタンダード市場は一般投資家が円滑に売買を行うことができる適切な流動性を持つ銘柄、

グロース市場は高い成長可能性を実現するための事業計画を有し、適切な投資判断が行なえる銘柄、といったコンセプトを持ちます。

これは、現在の4区分の市場では東証一部の銘柄数が多く、各区分で明確なコンセプトが無かったためです。

ここからは、日本の株式市場の現状について解説していきます。

東証一部の銘柄数は多く、特徴が明確ではない

現在の東証一部には約2,000社以上の企業が上場しており、東証二部に関しては473社上場しています。

世界的に見ても東証一部の上場数は増えすぎており、日本の最上位市場としての質の低下が問題となっています。

その理由の一つとして、東証一部企業の中で現在の上場基準である時価総額250億円を下回る企業が3割近くもいるためです。

JASDAQやマザーズに関しても、新興企業の市場として似たイメージがあり、この2つの市場の明確な違いがありません。

市場ごとに明確な基準やイメージが無いことで、海外投資家が投資を行いにくく、新規で投資をはじめる人にとっても投資が行いにくい現状がありました。

そこで、今よりも日本の株式市場にお金を集めて流動性を上げるため、今回の3区分への市場再編成が計画されたのです。

プライム市場の上場基準と「質の向上」

プライム市場に上場・維持するためには、極めて高いハードルをクリアしなければなりません。

これは、投資家にとって「プライム市場にいること自体が信頼の証」となるように設計されているためです。

投資家が注目すべき主要な数値基準

プライム市場では、単なる会社の規模だけでなく「株の買いやすさ(流動性)」が重視されます。

-

流通株式時価総額:100億円以上

-

流通株式比率:35%以上

-

株主数:800人以上

-

最近2年間の利益合計:25億円以上(または売上高100億円以上かつ時価総額1,000億円以上)

特に「流通株式比率35%以上」という基準は重要です。

大株主が株を抱え込むのではなく、市場で活発に売買される環境を作ることが求められています。

ガバナンス(企業統治)への厳しい要求

数値面だけでなく、企業経営の「質」も問われます。

プライム市場上場企業には、独立社外取締役を3分の1以上選任することや、英文での情報開示など、国際基準のガバナンスが求められます。

これにより、投資家はより透明性の高い情報を得られるようになり、不透明な経営による暴落リスクを抑えることが期待されています。

基準を満たせない企業の「経過措置」

再編時、旧東証一部企業の中にはプライム市場の基準を満たしていない企業も存在しました。

これらの企業は「改善計画書」を提出することで、当面の間はプライム市場に留まれる「経過措置」が適用されていました

しかし、この措置も順次終了に向かっており、基準を達成できない企業はスタンダード市場へ移行するなど、市場の適正化が進んでいます。

投資初心者が知っておくべきメリットとリスク

プライム市場への理解を深めることは、失敗しない投資への第一歩です。

市場区分が変わることで、私たちの保有している株や、これから買おうとしている銘柄にどのような影響があるのでしょうか。

プライム市場銘柄へ投資するメリット

最大のメリットは「安心感と流動性」です。

厳しい基準をクリアしているため、倒産リスクが相対的に低く、売買が活発なため「売りたい時に売れない」という事態が起きにくいです。

また、海外の年金基金や投資信託などの巨額の資金が流入しやすいため、長期的な株価の安定が期待できます。

注意すべき「市場の降格」リスク

初心者が最も損をしやすいポイントは、基準未達による「市場の降格」です。

プライム市場の基準を維持できず、スタンダード市場へ移行することになった銘柄は、機関投資家の投資対象から外れる可能性があります。

これにより、大きな売り注文が出て株価が急落する恐れがあるため注意が必要です。

指数(TOPIX)との関係性の変化

日本株の代表的な指標である「TOPIX(東証株価指数)」も、この市場再編に伴い見直しが進んでいます。

以前は東証一部全銘柄が対象でしたが、現在は市場区分に関わらず「流通株式時価総額」に基づいた選定に移行しています。

自分が持っている銘柄がTOPIXから除外される動きがないか、定期的にチェックする習慣をつけましょう。

株式投資で勝ち続けるために必要な視点

市場区分を理解することは、いわば「土俵のルール」を知ることです。

しかし、それだけで利益を出せるわけではありません。

どの市場で戦うかを決める

「安定した配当や優待が欲しいならプライム市場」「リスクを取って大きな利益を狙うならグロース市場」といったように、自分の投資目的に合わせて市場を使い分けることが大切です。

プライム市場の銘柄は、日本経済を支える屋台骨であるため、まずはここから投資を始めるのが王道と言えるでしょう。

プロの視点を取り入れる

「上場基準を見ても、どの株を買えばいいか判断できない」という方は、プロの技術や考え方を学ぶことも検討すべきです。

市場の仕組みを理解した上で、チャートの動きや相場の地合いを読む力を養えば、再編のような大きな変化もチャンスに変えることができます。

例えば、投資歴43年の「相場師朗(あいばしろう)」先生が主宰する「株塾」では、こうした本質的な技術を磨く環境が整っています。

よくある質問Q&A

Q1:旧東証一部の株はすべてプライム市場になったのですか?

A:いいえ、すべてではありません。

多くの企業がプライム市場に移行しましたが、中には自らスタンダード市場を選択した企業や、プライム市場の基準を満たせずに改善計画を提出した企業、あるいは後にスタンダード市場へ移行した企業も存在します。

Q2:投資初心者はプライム市場の銘柄だけを買えばいいですか?

A:初心者の場合、まずは倒産リスクが低く流動性が高いプライム市場の銘柄から検討するのが安心です。

ただし、プライム銘柄であっても業績悪化による株価下落はあります。

市場区分を「信頼の目安」としつつ、個別の業績もしっかり確認しましょう。

Q3:市場区分が変わると配当金や株主優待はどうなりますか?

A:市場区分が変わること自体で、直接的に配当金や優待がなくなるわけではありません。

しかし、プライム市場の上場維持費用が増大したり、ガバナンスの観点から「公平な利益還元」を優先して優待を廃止し配当に集約する企業も増えています。

保有銘柄のIRニュースを注視することが重要です。

まとめ

今回の市場再編によって、東京証券取引所は「プライム」「スタンダード」「グロース」の3つに生まれ変わりました。

プライム市場は、グローバル基準を満たした日本最高峰の市場であり、投資家にとっては「質の高い銘柄を選別しやすくなった」という大きなメリットがあります。

本記事のポイント

-

プライム市場は、旧東証一部を厳格化した「最上位市場」

-

上場維持には「流通株式比率35%以上」などの厳しい数値基準がある

-

投資家にとっては「流動性が高く、安心感がある」のが魅力

-

注意点として、基準未達による「市場降格」時の株価下落リスクがある

市場再編は、日本の株式市場がより透明性を高め、活性化するための前向きなステップです。

この変化を正しく理解し、企業の適格性を見極める目を持つことが、将来の資産形成に直結します。

まずは気になる銘柄がどの市場に属し、基準をしっかり満たしているかを確認するところから始めてみましょう。

さらに深い投資知識を身につけ、自信を持ってトレードを行いたい方は、無料のメルマガなどで最新の相場観を学んでみるのも一つの手です。

このサイトを監修している、投資歴43年の「相場師朗(あいばしろう)」先生が主催している「株塾」でも、株式投資の技を磨くことが出来ます。

興味がある方は、ぜひメルマガ登録から行ってみてください。

著者プロフィール

根本 卓(株塾・インテク運営責任者)

1年間勉強・練習後に2013年から株式投資を運用資金30万円から開始。

地道に続け、7年後に月500万円の利益を出せるように。

その経験を活かし、株塾サービスに反映・インテク記事を書いています。