債券型投資信託に興味があっても、「いったいどういう仕組みなのか」「どんなメリットやデメリットがあるのか」と、疑問が多く購入に踏み切れない方は多いです。

そこで今回は、債券型投資信託について仕組みや資産を増やすコツなどについて解説します。

債券型投資信託とは

まずは、債券型投資信託の定義などについて解説します。

債券型投資信託の定義

債券とは、国や企業がお金を借りる目的で発行する有価証券です。

国が発行するものを国債、企業が発行するものを社債と呼びます。

社債と株式は混同されることもありますが、社債は企業側に返済義務があり、返済時期と利率が決まっている点が株式と異なります。

債券型投資信託は、国債や社債など債券を主要投資対象とするファンドです。

各債券のクーポン利率(額面利率)は固定ですが、ファンドは償還を迎えた債券を随時組み替えるため、ファンド全体の利回りや価格(基準価額)は市場金利に応じて変動します。

基本的には不動産や株式などをほとんど含まず、含んでいても少数であり、メインとなる投資対象は債券です。

株式型投資信託との違い

株式型投資信託は、企業側に返済義務はなく、利率も決まっていません。

債券型投資信託よりも高い利率を狙うことができ、企業が成長すれば数十倍の価値を持つこともあります。

債券型投資信託が安定しているのに対し、株式型投資信託の方がハイリスク・ハイリターンだと言えるでしょう。

【2025年最新】株初心者必見!株式投資の方法とおすすめ銘柄を解説!

債券型投資信託の種類

債券型投資信託で扱う債券には、おもに3種類あります。

リスク許容度は国債、ソブリン債、社債の順に高いです。

国債

国債とは、政府が発行する有価証券です。

投資家がお金を貸し付け、国が資金を調達します。

税金だけでは福祉や年金、公共事業などが賄いきれないため、各国で国債が発行されています。

投資家からすると、貸付先が国なので信頼性が高い点が特徴です。

安定した利回りができる一方で、利率は低めというデメリットがあります。

また、日本やアメリカなどの先進国は信用力が高いですが、アフリカなどの新興国債券は利回りは高いものの信頼性は低いです。

国債には、インフレが進み利子や元本の価値が実質的に目減りするインフレリスクがあります。

また、保有中に金利が上昇すると、新しく発行される国債の利回りが高くなるため、保有している国債の市場価値は下落する金利リスクもあります。

社債(投資適格社債・ハイイールド債)

社債とは、企業が発行する有価証券です。

社債の中には、投資適格社債、ハイイールド社債、その他の社債があります。

投資適格社債は、信用格付けの高い企業が発行する社債です。

格付機関によって「BBB-」以上と評価されており、財務状況が健全で、利子や元本を滞りなく支払う能力が高いと判断されています。

投資適格社債には、可能性は低いもののデフォルトリスクがあります。

また、金利リスクやインフレリスクも含まれます。

ハイイールド債は、信用格付けの低い企業が発行する社債です。

信用格付けが「BB+」以下と評価されており、元本や利子の支払いが滞るデフォルトリスクが高いと見なされています。

高いリスクを補うため、投資家を引き付けるために高い利回りが設定されています。

投資適格社債に比べてデフォルトリスクが高く、金利リスクのほか、取引量が少ない場合、売りたい時にすぐに売れなかったり、想定外の価格でしか売れなかったりする流動性リスクもあります。

転換社債は、発行した企業が定める条件に基づき、株式に転換できる権利が付与された社債です。

投資家は、債券として利子を受け取りながら満期まで保有することもできますし、もし株価が上昇すれば、あらかじめ定められた価格(転換価格)で株式に転換して売却益を得ることもできます。

転換社債には、株価変動リスクをはじめ、信用リスクがあります。

また、転換価格が市場価格に対して不利に設定されている場合、株式に転換するメリットが薄れ、投資の魅力が減少という転換価格設定リスクもあります。

劣後債は、発行企業の経営破綻時に、銀行借入金や通常の社債などよりも弁済順位が低い債券です。

企業の清算時には、まず銀行借入金などの上位債務が弁済され、その後に劣後債が弁済されます。

順位が低い特性から、英語では「Subordinated」(劣位の、下位の)と呼ばれており、通常の社債よりもリスクが高い分、高い利回りが設定されています。

利回りが高いものの、デフォルトリスク、金利リスク、流動性リスクをはらんでいます。

ソブリン債

ソブリン債とは、政府や政府機関が発行・保証している債券の総称で、ソブリン債の一部が国債です。

「国債」の項目でも説明した通り、欧米などの先進国の債券は信頼性が高い分利率が低く、発展途上国の債券はリスクが高いものの利率が良い傾向にあります。

ソブリン債の投資信託を購入する際は、どの国の債券が含まれているかを確認することが重要です。

リスクを取ってハイリターンを狙うか、信頼性の高いものを選びコツコツ安定的に利益を伸ばすか、自分の希望する投資スタイルにあったものを選びましょう。

なお、ソブリン債には発行国が債務不履行に陥るデフォルトリスクがあります。

また、政治や経済の不安定さ、内乱、政策変更などが、債券の価値に悪影響を及ぼすカントリーリスクもあります。

債券型投資信託のメリット

債券型投資信託のメリットについて解説します。

自分で運用しなくてよい

投資は、本来であれば銘柄の選定や売買のタイミング、リスク管理などが必要です。

しかし、投資信託の場合、運用会社が銘柄の調査や利回り管理、為替ヘッジの判断、分配方針などを加味した商品を設計してくれています。

購入者は、それぞれのリスクとリターンを総合的に判断して、購入することになるのです。

そのため、まだ投資経験が浅い方や本業などが忙しくリサーチの時間が取れない方、他の投資商品の運用に時間をかけたい方も無理なく運用可能です。

また、投資をしていると「これ以上下落したらどうしよう」「今購入すべきか、もっと待つべきか」など悩む瞬間が多く、心理的負担も多いものです。

そういった点もプロに任せられるのは、大きなメリットだと言えるでしょう。

投資家は運用報告書を見て、どのような資産に投資されているか、過去の成績はどうか、今後はどのような方針で運用されるかを確認できます。

投資信託で大損する7つの理由とは?失敗を避けるためのポイントを解説

少額から始められる

投資経験がない方は「多額の元手が必要だろう」と考えていることもありますが、実際には投資信託は少額から始められます。

一般的には1万円から始めるものが多いですが、金融機関によっては100円から始められるサービスもあります。

初期投資が少額で済むためスタートのハードルが低く、元本割れしたとしてもダメージは最小限で済みます。

もちろん、ある程度の資金を用意した方が高い利益を得やすいですが、「まずは試してみたい」「経験が浅いから少しずつ勉強したい」という方には非常におすすめです。

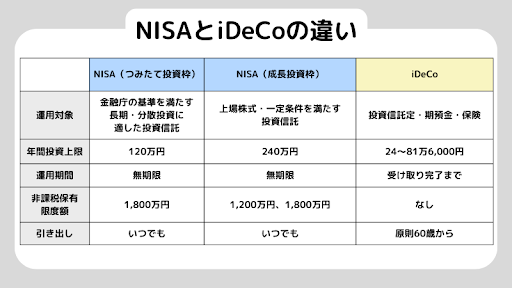

NISAやiDeCoを利用できる

債券型投資信託では、NISAやiDeCoを利用できます。

債券型投資信託で利益を得た場合、20.315%の税金がかかりますが、NISAやiDeCoを活用することで0%となり、大きな節税効果を得られます。

どちらも税金を抑えられるという共通点はありますが、異なる点も多々あるので下記のポイントを知っておきましょう。

新NISA(ニーサ)とは? 従来NISAとの違いから始め方まで徹底解説

債券型投資信託のデメリット

債券型投資信託には、メリットだけではなくデメリットもあります。

手数料がかかる

債券型投資信託は、購入時に手数料がかかります。

売却する際は信託財産留保額が必要となり、保有中は信託報酬が発生し続けます。

プロに運用を任せられる分こういった手数料がかかるので、商品を選ぶ際にどの金融機関の手数料が安いかをしっかり調べましょう。

元本割れの可能性がある

債券型投資信託は、株式に比べてリスクが低いとされていますが、元本割れのリスクが全くないわけではありません。

主に3つの要因によって、投資元本を下回る可能性があります。

1つ目が、金利変動リスクです。

一般的に、市場金利が上昇すると、既に発行されている低い利回りの債券の価格は下落します。

これは、投資家はより高い利回りを得られる新しい債券に魅力を感じるため、古い債券の需要が減り、その価格が下がるからです。

債券型投資信託は、様々な債券を組み入れて運用しているため、金利が上昇すると、ファンドが保有する債券全体の価格が下落し、結果として基準価額が下がり、元本割れにつながります。

特に、長期債券を多く組み入れているファンドほど、金利変動の影響を受けやすくなります。

2つ目が、債券の信用低下リスクです。

債券は、発行体の経営状況や財政状況が悪化すると、利子や元本の支払いが滞るデフォルト(債務不履行)のリスクが高まります。

投資信託が保有する債券の発行体の信用力が低下すると、その債券の価値は下落します。

例えば、ファンドが投資していた企業が倒産すると債券が無価値になる可能性があり、ファンド全体の資産価値が下がり、基準価額の低下を通じて元本割れが発生します。

3つ目が、為替変動リスクです。

海外の債券を組み入れている債券型投資信託には、為替変動リスクが伴います。

たとえば、ファンドが米ドルの債券に投資していたとします。

投資当時は1ドル=150円だった為替レートが、運用中に1ドル=140円の円高に振れた場合、債券自体の価値が同じでも、円に換算した際の資産価値は減少します。

この為替差損が、投資信託の基準価額を押し下げ、元本割れの原因となることがあります。

特に、多くの海外債券に投資するグローバル債券ファンドなどは、為替変動の影響を大きく受けます。

為替リスクがある

外国債に投資する場合、為替リスクがあります。

為替リスクとは、外国の通貨と日本の通貨(円)との交換レートが変動することによって、資産の円換算価値が変動するリスクのことです。

外国債券型投資信託は、海外の債券に投資するため、このリスクを常に抱えることになります。

円高の場合、投資時よりも円の価値が上がり、保有しているドル建て資産を円に換算し直すと、その価値が目減りします。

債券自体の価格が変動していなくても、円ベースでの評価額が下がり、基準価額が低下して元本割れの原因となります。

外貨投資ってリスクはある?為替変動リスクや関係の深い金融商品を解説

債券型投資信託で利益を出すコツ

債券型投資信託で利益を出すには、どうすればよいのかコツを解説します。

発行元と債券の格付けをチェックする

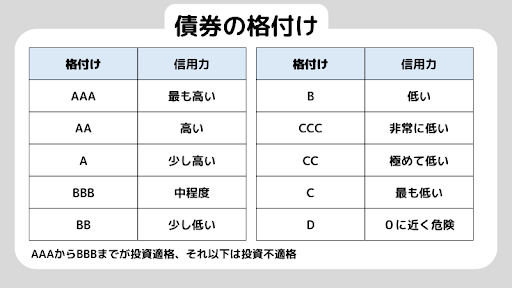

銘柄を選ぶ時には、発行元と債券の格付けをチェックしましょう。

債券発行元が日本や国際機関などであれば、信頼度が高いと言えます。

格付けは、以下の10種類に分かれています。

購入タイミングをつかむ

債券型投資信託で利益を出すために、購入タイミングをつかむ方法として為替ヘッジの有無を使い分けることが大切です。

為替ヘッジとは、海外の資産に投資する際に、為替の変動による損失を防ぐための手法です。

これにより、債券自体の価格変動や利子による収益を、為替リスクから切り離して考えることができます。

円高方向への為替ヘッジコストは、基本的に日本と投資対象国の金利差から生じます。

日本の金利が低く、投資対象国の金利が高い場合、円高ヘッジにはコストがかかります。

このような状況では、「ヘッジなし」を選択することで、ヘッジコストを支払わずに済み、投資対象国の高い金利収入をそのまま享受できます。

日本と主要な投資対象国の政策金利や長期金利を比較すると、金利差が大きいほど、為替ヘッジコストは高くなる傾向です。

コストが高い場合は、ヘッジなしを検討する一つのサインです。

また、専門家の分析や、自身の為替に関する見通しを基に、円高・円安の方向性を予測します。

円高が見込まれる場合はヘッジあり、円安が見込まれる場合はヘッジなしがセオリーですが、投資家自身で最終的な判断をくだしましょう。

市中金利との兼ね合いを考える

債券型投資信託で利益を出すためには、市中金利との兼ね合いを考えることが非常に重要です。

債券の価格は、市場の金利と逆相関の関係にあります。

市中金利が上昇すると、新しく発行される債券の利回りが高くなるため、すでに発行されている低い利回りの債券の魅力が薄れ、価格が下落します。

市中金利が下落すると、既存の債券の利回りが相対的に高く見え、価格が上昇します。

債券型投資信託は、多数の債券を保有しているため、市中金利が上昇すると基準価額が下落し、下落すると基準価額が上昇する傾向です。

金利がこれ以上上がりにくいと判断できる時期は、債券価格が底値に近いと考えられます。

このタイミングで購入することで、将来的な金利下落による債券価格の上昇(キャピタルゲイン)を狙うことができます。

金利がこれ以上下がりにくいと判断できる時期は、債券価格が高値にあると考えられます。

この時期に購入すると、将来の金利上昇による価格下落リスクを負うことになります。

いずれにせよ、投資に「絶対」はありません。

あくまで上記のような傾向があるというだけなので、最終的な判断は投資家自身で行いましょう。

まとめ

今回は、債券型投資信託について解説しました。

国債や社債を扱う債券型投資信託は、利率が決まっており、株式より比較的安定しています。

自分で運用せずプロに任せられ、少額から始められるためスタートのハードルは非常に低いです。

一方、元本割れの可能性がゼロではないということは念頭に置かなくてはなりません。

信頼性の高い債券を選び、満期まで保有することでしっかり利益を出していきましょう。

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。