新NISAの普及に伴い、投資信託の「オルカン」こと「eMAXIS Slim 全世界株式(オール・カントリー)」に注目が集まっています。

低コストで世界中に分散投資ができる点が魅力ですが、実際に投資を検討する際に最も気になるのが「結局、年利は何パーセントくらい期待できるのか」という点ではないでしょうか。

結論からお伝えすると、オルカンのベンチマークである全世界株式インデックスの過去データに基づけば、長期的な平均年利は7〜10%程度に収束する傾向があります。

しかし、直近数年のハイパフォーマンスだけを見て過度な期待を抱くのは禁物です。

この記事では、オルカンの最新の年利実績から、S&P500とのリターン・リスクの比較、そして初心者が陥りがちな「暴落時の狼狽売り」を防ぐための考え方まで詳しく解説します。

この記事を読めば、オルカンの実力を正しく理解でき、自信を持って長期投資を続けられるようになるはずです。

オルカンの年利はどれくらい?

まずは、オルカンの年利について、最新のデータをもとにざっくりと把握しておきましょう。

最新の平均年利は約8.27%

オルカンは、世界中の株式市場に投資するインデックスファンドです。

新興国から先進国まで幅広い企業に分散投資できるのが特徴で、長期投資との相性も良いとされています。

では、実際にどれくらいのリターンが期待できるのでしょうか。

「eMAXIS Slim 全世界株式(オール・カントリー)」のベンチマークである「MSCI オール・カントリー・ワールド・インデックス(日本含む、配当込み)」であり、直近15年間の平均年率リターンはおおよそ7〜8%程度とされています。

この数字は、過去約15年間のデータをもとに計算されたもので、リーマンショック後の回復やコロナ後の急上昇など、さまざまな経済状況を含んだ平均的なリターンです。

ただし、この数値はあくまで平均値であり、毎年必ず同じだけ増えるわけではありません。

年によってはマイナスリターンになることもあるため、平均8%くらいの上下にブレながら増えていくと理解しておくとよいでしょう。

オルカンの過去実績を紹介

ここでは、オルカンの過去1年・3年・5年といった短中期の成績に加えて、20年・30年といった長期投資の視点でどれくらいのリターンが出ているかを具体的に見ていきましょう。

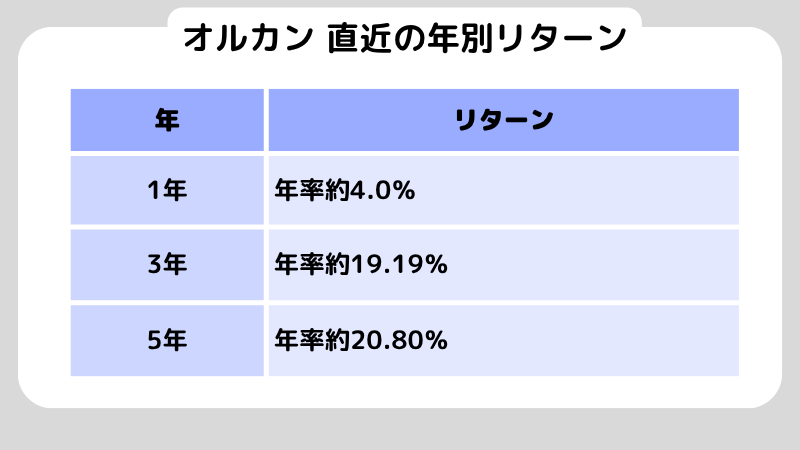

直近の年別リターン(1〜5年)

まずは、直近の運用実績を確認してみましょう。

2025年6月末時点での、オルカンの直近1~5年のリターンは以下の通りです。

このように、直近の成績は非常に好調で、特に5年平均で年率20%という数値はかなり魅力的に見えるかもしれません。

ただし、この背景にはコロナショック後の急回復や米国市場の好調といった一時的な要因も含まれており、毎年この成績が続くとは限りません。

高い利回りが出た年もあれば、値動きが小さかった年や下落した年もあるという点は必ず覚えておきましょう。

長期保有で見た年利の推移(20年・30年)

ここでは、長期的な視点で見た場合に、オルカンがどれくらいの年利で成長してきたのかを確認してみましょう。

myINDEXが公表している「MSCI オール・カントリー・ワールド・インデックス(円ベース・配当込み)」のデータによれば、以下の通りです。

20年保有時の年率リターン:約10.2%(標準偏差:約18.5%)

30年保有時の年率リターン:約10.2%(標準偏差:約18%)

このように、20年・30年という長期で見ても年利はおよそ10%前後となっており、非常に安定した実績があることがわかります。

ここで出てくる「標準偏差」とは、リターンの値動きの幅を表す指標です。

たとえば「年利10%、標準偏差18%」という場合、「おおよそプラス28%〜マイナス8%の範囲で変動する可能性がある」と理解するとわかりやすいでしょう。

S&P500との違いは?リターンとリスクを比較

オルカンを選ぶか、S&P500に投資するかで迷っている方も多いのではないでしょうか。

ここでは、オルカンとS&P500のリターン・リスク・投資効率を比較してみましょう。

リターンの比較

S&P500は、米国の代表的な大型株500銘柄で構成された指数で、過去数年間は特に高いリターンを出しています。

2025年6月末時点での、S&P500の直近1~5年のリターンは以下の通りです。

1年:年率約2.32%

3年:年率約21.23%

5年:年率約23.65%

このように、過去数年間はオルカンよりもやや高い成績を残しています。

オルカンは全世界の株式に投資しており、米国だけでなく欧州や新興国も含んでいます。

そのため、短期的な上昇幅ではS&P500に劣ることもありますが、S&P500よりも相対的には地域分散がなされていると言えます。

将来的に米国以外の地域が成長していく可能性を考慮するなら、全世界株式に投資するオルカンは、バランスの取れた選択肢と言えるでしょう。

リスク・標準偏差の比較

リターンが高いということは、当然その分リスクも大きくなります。

ここ数年のS&P500の標準偏差はおおよそ16~20%程度であり、上下に大きく動きやすい特性があります。

一方、オルカンのリスクはそれよりやや低く、標準偏差は14〜18%前後にとどまっています。

つまり、値動きの激しさを抑えながらも、ある程度のリターンを期待したいという方にとって、オルカンの方が心理的に続けやすい面もあると言えるでしょう。

シャープレシオの比較

投資の効率性を見るうえで役立つのがシャープレシオという指標です。

これは「リスク1単位あたりのリターン」を示すもので、数字が高いほど効率よく利益を出せていると判断されます。

過去のデータでは、オルカンとS&P500のシャープレシオはどちらも0.2~1.4程度で、ほぼ同水準となっています。

リターン重視のS&P500か、バランス重視のオルカンか。

どちらが正解というよりも、ご自身の投資スタイルや精神的な安定感に合った選択をすることが大切です。

「S&P500」への投資法とは?複利効果を活用して効率的に資産を増やす方法

オルカンの年利を見るときの注意点

ここではオルカンの年利について、以下の3つの注意点をご紹介します。

あくまで過去の実績であり、未来の保証ではない

まず大前提として知っておきたいのは、過去の年利は、将来の成果を保証するものではないということです。

投資信託に限らず、金融商品はすべて「将来どうなるかは誰にも分からない」という不確実性を伴っています。

オルカンの平均年利が8.27%だったとしても、それが今後も同じ水準で推移するとは限りません。

市場の成長率や金利、地政学リスクなど、さまざまな要因によって上下するため、「過去の数字は参考程度」と割り切っておくことが、冷静な投資判断につながります。

マイナスになる年もある

オルカンは長期的には安定した成長が期待できるファンドですが、短期的にはマイナスリターンになる年もあるという点は必ず押さえておきましょう。

たとえば、コロナショックが起きた2020年初頭は世界中の株価が大きく下落し、オルカンも一時は大きく値下がりしました。

また、インフレや金利上昇、地政学的な緊張などの影響で、将来的にも一時的に下落する場面は必ずやってきます。

そのようなタイミングで売却してしまうと、長期的な回復の恩恵を受けられなくなってしまいます。

マイナスの年があることを前提にしておけば、想定外の値動きに動揺せず、落ち着いて対応できますよ。

長期運用の視点で積立を続けることが重要

オルカンに限らず、インデックス投資の本質は長期で続けることにあります。

短期での利益を狙うのではなく、10年、20年と時間をかけて資産を育てていくスタンスが、もっとも成果を出しやすい方法です。

目先の数字に一喜一憂せず、月に1回、口座を見て確認する程度で十分です。

日々の値動きよりも、数年後・数十年後の結果が大切だという意識を持っておくと、安心して投資を続けられるはずです。

オルカンに関するよくある質問

ここでは、オルカンに関心のある方からよく聞かれる質問にお答えします。

新NISAにオルカンは向いていますか?

はい、新NISAとの相性は非常に良いとされています。

なぜなら、新NISAは非課税で運用益を受け取れる制度であり、長期・分散・積立に向いたファンドほど効果が発揮されやすいからです。

オルカンは全世界の株式に分散投資しており、短期の値動きに左右されにくい構成になっています。

そのため、新NISAでコツコツ積み立てていくスタイルにぴったりです。

今から買っても遅くないですか?

オルカンを買うにあたって、遅すぎるということはありません。

投資で大切なのは「いつ始めるか」ではなく、「どれだけ続けるか」です。

将来どのような相場になるか誰にもわからないからこそ、できるだけ早く始めて、長く続けることが重要と言えます。

毎月いくら積み立てれば良いですか?

毎月の積立額は、ご自身の目標や家計の余裕に合わせて決めるのがベストです。

たとえば、月3万円を年利7%で20年間積み立てた場合、将来の資産は約1,500万円になります。

もし月1万円であれば約500万円、5万円なら約2,500万円程度が目安になります。

無理をして続けられなくなってしまっては意味がないので、まずは少額から始めて、慣れてきたら金額を増やすというのも良い方法です。

まとめ

オルカンは、長期的に見ると年利6〜8%程度のリターンが期待できる投資信託です。

直近の成績が良好な一方で、年によってはマイナスになることもあるため、短期的な動きに惑わされず、長期での積立を意識することが大切です。

S&P500と比較してもオルカンはリスク・リターンのバランスに優れており、新NISAとの相性も良好です。

これから投資を始めたい方や、不安を感じている方でも、少額から無理なく始めることで、未来の資産形成につなげることができますよ。

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。