株式ニュースなどでよく耳にする「日柄調整が続いている」「値幅調整が完了したようだ」――。

しかし、この2つの「調整」は、日常の意味とはまったく異なります。

どちらも“株価が一方向に動き続けることができず、バランスを取り戻す期間”を指しますが、注目すべきは時間(日柄)と価格(値幅)どちらで調整しているかという点です。

本記事では、日柄調整と値幅調整の基本的な違いや、日数や見分け方の実例などを初心者にもわかりやすく解説します。

日柄調整・値幅調整とは?

「日柄調整」「値幅調整」の“調整”とは、人為的な調整ではなく、市場が自然と熱を冷ます過程を意味します。

株価が上昇し続けると、どこかで必ず“買われすぎ”の状態になります。

多くの投資家が利益確定の売りを出す一方で、押し目を狙う投資家も現れます。

こうして買いと売りのバランスが取れず、一方向のトレンドが一旦止まるのです。

このときの状態を次の2つに分けて表現します。

-

日柄調整:株価が大きく下がらず、横ばいのまま日数をかけてエネルギーをため直す動き

-

値幅調整:株価が実際に下落して、価格のギャップを埋めていく動き

どちらも「相場の一休み」であり、上昇トレンドの中で健全な過程といえます。

「日柄調整」とは?

日柄調整は、株価が下がりそうで下がらない“もみ合い”の局面を指します。

たとえば上昇トレンドの途中で、急上昇後に株価が横ばいになることがあります。

これは「一部の投資家が売る → 新しい買い手が押し目で買う」という構図が繰り返されている状態です。

この“売りと買いの拮抗”によって、価格は大きく動かずに時間だけが経過します。

市場が落ち着きを取り戻すこの期間が、日柄調整です。

日柄調整が長く続くほど、次の上昇のためのエネルギーが蓄積されていることも多く、“次の波”への準備段階と見ることができます。

「値幅調整」とは?

値幅調整は、株価が実際に下落してバランスを取り戻す動きです。

上昇の勢いが強すぎると、利益確定の売りが一気に出て株価が下がり始めます。

また、高値で買ってしまった投資家が「損を広げる前に売ろう」と手放すことで、さらに下落が加速します。

こうして株価が一定の水準まで下がり、「もう売り切っただろう」と市場が判断する段階を「値幅調整の完了」と呼びます。

このタイミングが、次の上昇の“起点”になることも多いのです。

| 比較項目 | 日柄調整 | 値幅調整 |

|---|---|---|

| 主な動き | 横ばい・もみ合い | 下落 |

| 原因 | 買いと売りが拮抗 | 利益確定・損切りの売りが集中 |

| 調整の軸 | 時間(日数) | 価格(下落幅) |

| 投資家心理 | 様子見・押し目待ち | 弱気・利益確定ムード |

| 次の展開 | 上昇再開しやすい | 下落後の反発が期待される |

つまり、どれだけ時間を使って調整するか(日柄)と、どれだけ価格が下がって調整するか(値幅)の違いです。

多くの場合、日柄調整 → 値幅調整 → 上昇再開という順序で相場は動いていきます。

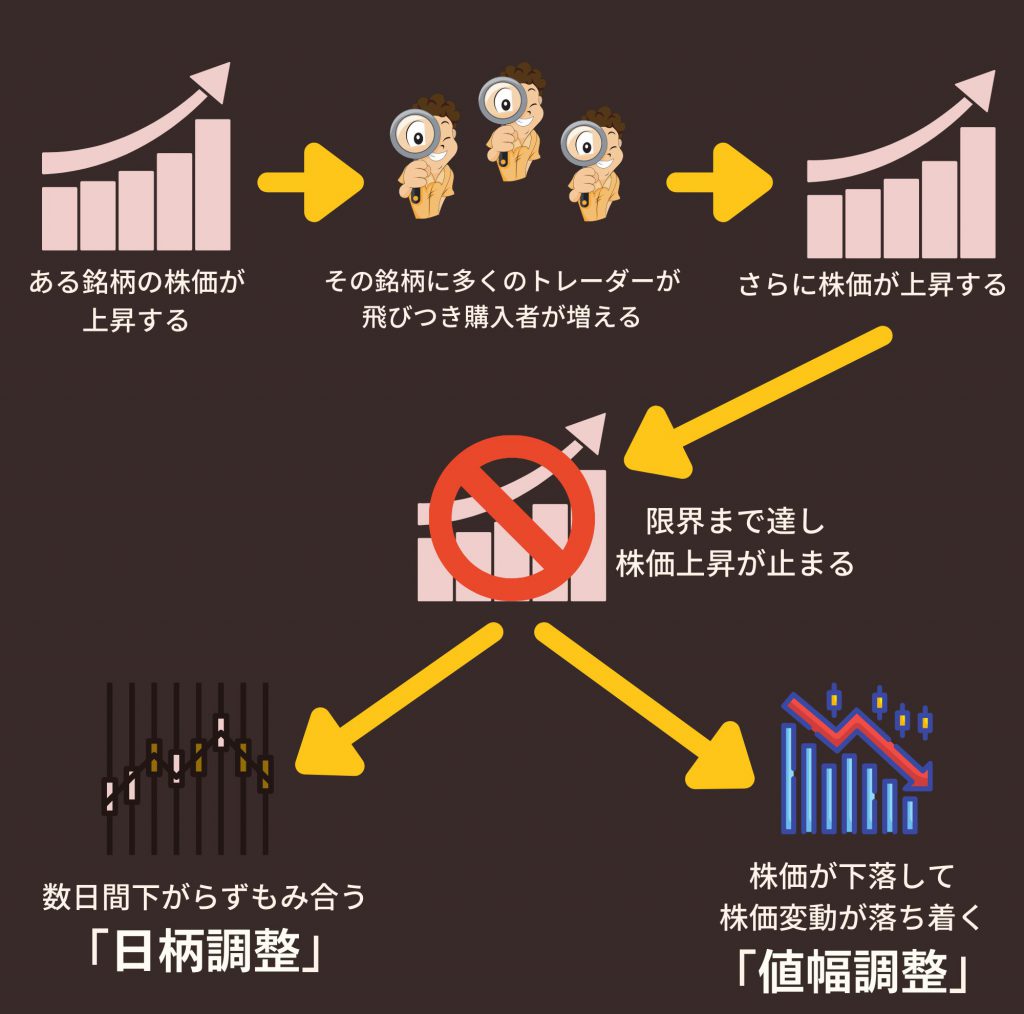

調整が起こるメカニズム

では、株式市場では一体どのようなメカニズムで「調整」が起きるのでしょうか?

なかなかイメージしにくい方もいらっしゃると思いますので、ご説明していきます。

株式売買によってキャピタルゲイン(売買差益)を得ようとするトレーダーは、ある程度株を買い集めると、次は売る側に回る傾向があります。

つまり、買った株の株価上昇が見えてくるとその分売りたいトレーダーが増加してくるので、株価は下落トレンドに転じる可能性が出てきます。

まず「日柄調整」は、初期のころの株価上昇に乗り遅れたトレーダーやまだまだ株価上昇を狙っているトレーダーが存在していることから、少し株価が下落しただけで買いが入ることが要因です。

つまり、売りたいトレーダーがいる一方で買いたいトレーダーもいることから売りと買いが拮抗し、株価は下がりそうで下がらずもみ合い状態になるというメカニズムです。

ちなみに、日柄調整が数日間かけて続くと、「売りたいトレーダーがそろそろ株を売り切っただろうから調整は終了しただろう」という合意が市場で生じます。

次に「値幅調整」は、上昇トレンドの最後の方で株を購入したトレーダーが「これではあんまり儲からなさそうだな…。下落する前に売ってしまおう!」と、高値で購入したことにリスクを感じて株を売り始めたり、早い段階で購入していたトレーダーの利益確定のための売りが生じることが要因として考えられるでしょう。

これによって株価の下落に拍車がかかり、損切りのための売りの動きも巻き込みながら株価は下落していきます。

こういったメカニズムでどんどん株価は下落していき、株を売りたいと思っているトレーダーがある程度売り切ったところで株価の下落は一旦ストップし「値幅調整の完了」と見なします。

ここまでの説明から言えることは、「日柄調整」「値幅調整」は、どちらも株を売りたいトレーダーがいなくなったら調整完了のタイミングということです。

そして、調整が完了すればまた株価は上昇を始めます。

調整には「小」と「大」2パターンある

実は調整には、2パターンあります。

それぞれのメカニズムや違いを1つずつ紹介していきます。

1.短期的で小さい調整

株価が上昇すると、安値のうちにその銘柄を購入していたトレーダーは「そろそろ利益を確定させておこう」と株を売り始めます。

これは、株価下落の要因になりますよね。

ただし、この下落は1~3週間ほどで落ち着き、再び株価は上昇し始めます。

これが、短期的で小さい調整です。

もしこの銘柄の株価上昇エネルギーが強い場合には調整が3回ほど繰り返し起こることもあり、回数を重ねるほどに上昇率は高くなるといわれています。

2.中期的で大きい調整

1.の短期的で小さい調整が繰り返し起こると、上昇率はどんどん増していきます。

よってこのあとは、本格的な調整が起こりやすいのです。

繰り返し起こった調整によって大きく株価が上昇したあとなので、1~3カ月ほどの日数をかけて株価が大きく下落します。

そして、この中期的で大きい調整が完了した瞬間こそが、株を買うべきタイミングです。

というのも、株価はすでに大きく下落していて、これ以上下落する可能性はあまり考えられないからです。

しかも、大きく下落した反動で今後さらに大きく上昇する可能性もあるため、買いのベストタイミングだと考えられます。

よって、なかなか見極めることは難しいですが大きな調整が起こったあとは買いの絶好のチャンスと知っておけば、大きな利益を望める可能性があります。

カップウィズハンドルとは?株価上昇を見極めて買いを入れる方法

日柄調整の日数の目安と判断方法

日柄調整の期間は明確に決まっていませんが、目安として数日〜数週間程度続くことが多いです。

判断の手がかりになるのが「移動平均線との乖離(かいり)」です。

上昇時には、株価は移動平均線から離れていきます。

横ばいが続くと、平均線が追いついて乖離が小さくなります。

この乖離が縮まる過程こそが、日柄調整のサインです。

完全に終わったかどうかを正確に見極めるのは難しいですが、移動平均線と株価の距離を意識することで、相場の「休息」から「再始動」への転換をつかみやすくなります。

日柄調整・値幅調整をどう活かすか

投資家にとって重要なのは、調整局面を“恐れる”のではなく“利用する”ことです。

-

日柄調整中は、買いのエネルギーをためる期間。出来高の推移やレンジの上抜けを注視しましょう。

-

値幅調整後は、売りが一巡し反発が起こりやすい局面。移動平均線との位置関係を確認し、エントリーのタイミングを探ります。

上昇トレンドの中での調整は、“相場のリズム”の一部です。

時間と価格、両方の軸で調整を読み取ることが、再現性あるトレード判断につながります。

よくある質問(Q&A)

Q1. 「日柄調整」と「値幅調整」はどちらが強いサインですか?

A. 一般的に値幅調整のほうがインパクトが大きいサインです。

日柄調整は時間をかけて市場のエネルギーを溜め直す“休息期間”ですが、値幅調整は価格を実際に下げて熱を冷ます“リセット期間”です。

ただし、どちらが「強い」と一概に決めることはできません。

重要なのは、どのタイミングで出現しているか(トレンドの位置)です。

上昇初動での日柄調整は健全な押し目、終盤での値幅調整はトレンド転換の前兆となる場合もあります。

Q2. 日柄調整の「日柄」はどれくらいの日数を指しますか?

A. 日柄調整は、数日〜数週間程度の横ばい相場を指すことが多いです。

明確な基準はありませんが、一般的には移動平均線との乖離が縮まり、株価が平均線に接近してくる期間を目安とします。

数日間で終わる短期調整もあれば、3週間〜1か月以上続くこともあります。

重要なのは「価格が下がらず、時間をかけて調整しているかどうか」です。

まとめ

「日柄」と「値幅」は、テクニカル分析における“時間と価格の両輪です。

どちらか一方に偏ると誤読のリスクが高まり、相場の呼吸を見失います。

-

日柄調整=横ばいで時間を使う

-

値幅調整=価格を下げてリセットする

この両者をバランスよく観察し、移動平均線や出来高とあわせて読むことで、「調整完了から再上昇へ」というタイミングを再現性高く捉えられるようになります。

チャートの日足・週足・月足ってどうやって使い分けるの?初心者向けに解説します

著者プロフィール

根本 卓(株塾・インテク運営責任者)

1年間勉強・練習後に2013年から株式投資を運用資金30万円から開始。

地道に続け、7年後に月500万円の利益を出せるように。

その経験を活かし、株塾サービスに反映・インテク記事を書いています。