「アルティメットオシレーターってどんなツール?」と疑問に思っていませんか?

アルティメットオシレーターはあまり有名ではないため、具体的にどのような仕組みなのかわからないという方が多いようです。

そこで今回は、アルティメットオシレーターの基本的な概要や計算方法について詳しく解説します。

本記事を読むと、初心者の方でもアルティメットオシレーターとはどんな指標なのか理解できるようになります。

また、アルティメットオシレーターの使い方についても紹介しました。

ぜひ本記事の内容を参考に、アルティメットオシレーターの活用を検討してみてください。

オシレーターとはどんな指標?オシレーター系のツールを5つ紹介

アルティメットオシレーターとは

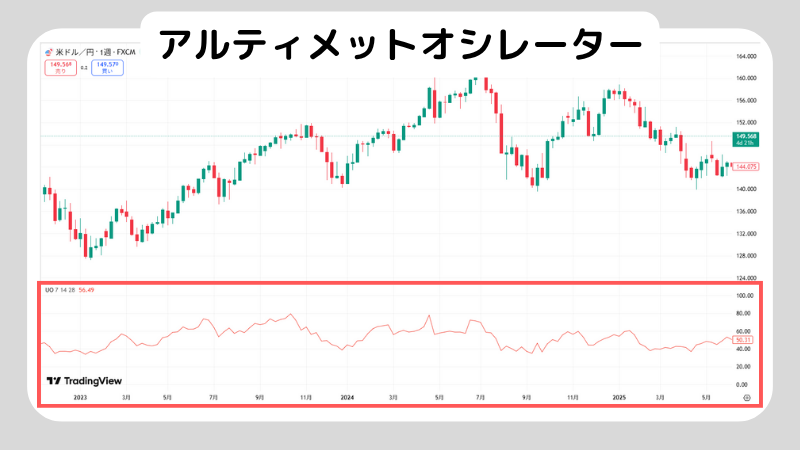

アルティメットオシレーターは、相場の買われすぎや売られすぎを判断するためのテクニカル指標です。

ラリー・ウィリアムズ氏によって開発されたツールで、短期・中期・長期の3つの異なる時間軸を組み合わせて相場の勢いを数値化します。

一般的なオシレーター系指標は単一の期間だけをみるため、急激な価格変動により誤ったシグナルを出しやすい弱点があります。

ですが、アルティメットオシレーターは複数の期間を加重平均するため、ダマシのシグナルを減らし、より信頼性の高い売買シグナルを発することが可能です。

チャート内では、赤枠の中のような線グラフで可視化されます。

0%から100%の範囲で表示され、30%以下なら売られすぎ、70%以上なら買われすぎと判断されるのが基本ですが、30%以下や70%以上に到達しただけでは売買シグナルになりません。

その後、アルティメットオシレーターが反転する・価格と逆行する(ダイバージェンス)などの確認を行ってから判断するのが重要です。

なお、名前に「アルティメット(究極)」とついていますが、万能な指標ではない点は理解しておきましょう。

アルティメットオシレーターの計算式

アルティメットオシレーターの計算手順は、以下のとおりです。

1.買い圧力と変動幅を求める

- 買い圧力=終値 − 最小値(当日安値または前日終値のうち小さい方)

- 変動幅=最大値(当日高値または前日終値のうち大きい方)− 最小値(当日安値または前日終値のうち小さい方)

2.各期間のアベレージを計算する

本章では、発案者であるラリー・ウィリアムズ氏が提案している短期7日・中期14日・長期28日を例にみていきます。

- アベレージ7=過去7期間の買い圧力の合計÷過去7期間の変動幅の合計

- アベレージ14=過去14期間の買い圧力の合計÷過去14期間の変動幅の合計

- アベレージ28=過去28期間の買い圧力の合計÷過去28期間の変動幅の合計

3.計算

- UO= 100×{(4×アベレージ7)+(2×アベレージ14)+アベレージ28}÷(4+2+1)

アルティメットオシレーターは、各期間の買い圧力の合計を変動幅の合計で割って比率を求め、それぞれに重みをつけたものとなります。

短期には4倍、中期には2倍、長期には1倍の重みづけを行い、短い期間ほど相場への影響度を高く設定する仕組みです。

このように、3つの期間を組み合わせているため、一般的なオシレーター系指標と比べて一時的な価格変動に惑わされにくい特徴があります。

なお、実際にアルティメットオシレーターを使う際は自動で計算されるので、計算式を細部まで覚えておく必要はありません。

テクニカル分析とファンダメンタルズ分析の違いは?初心者におすすめの活用法を解説

アルティメットオシレーターの使い方

アルティメットオシレーターの使い方は以下のとおりです。

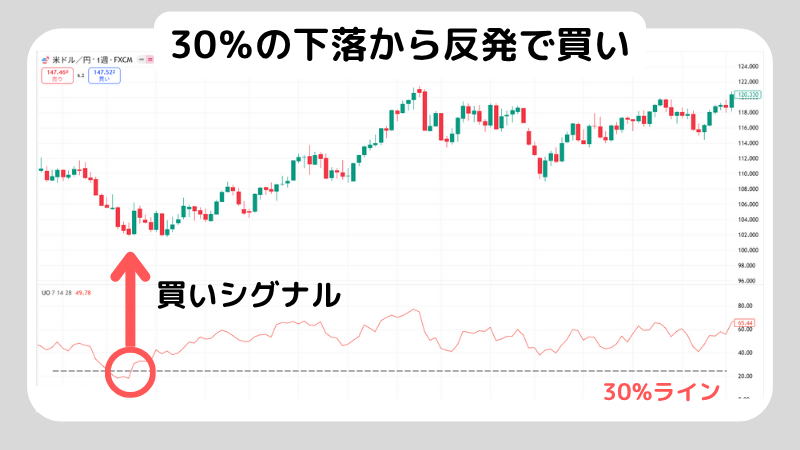

- 30%の下落から反発で買い

- 70%上昇からの反落で売り

- ダイバージェンス

それぞれ解説します。

30%の下落から反発で買い

アルティメットオシレーターが30%を下回り、その後上昇に転じた場面は買いのタイミングとされます。

30%以下は相場が過度に売り込まれた状態を示しており、多くの投資家が割安だと判断して買いを入れはじめる水準だからです。

ただし、30%を下回ったからといってすぐに反発するとは限らず、下降トレンドが強い相場では20%以下まで下がり続けるケースもあります。

そのため、成功確率を上げるには、オシレーターが底を打って上向きに転じたことを確認してからエントリーする方法が有効です。

70%上昇からの反落で売り

アルティメットオシレーターが70%以上の水準に達した後、下降に転じると売りシグナルとなります。

オシレーターが70%以上は「買われすぎ」の状態を示し、相場の過熱感が高まっているサインとなるからです。

アルティメットオシレーターが70%以上から反落した局面は、リスク管理をしつつ売りポジションを検討したり、ポジションを手仕舞ったりするのが望ましいといえます。

ダイバージェンス

ダイバージェンスには、以下の2種類があります。

- 強気のダイバージェンス

- 弱気のダイバージェンス

それぞれみていきましょう。

強気のダイバージェンス

強気のダイバージェンスは、価格が安値を更新しているのにアルティメットオシレーターが上昇している状態を指します。

価格は下がっているものの、売り圧力が弱まり買いの勢いが徐々に強まっている状況を示す重要なサインです。

ただし、ダイバージェンスが出たからといって必ず反転するわけではなく、そのまま下落トレンドが継続するケースもあるため注意が必要です。

ダイバージェンス発生後に価格が実際に上昇しはじめたことを確認してからエントリーすると、より失敗する確率を下げられるでしょう。

弱気のダイバージェンス

弱気のダイバージェンスとは、価格が高値を更新するのにアルティメットオシレーターは下げていて、相場の勢いが低下をしている状況を示すサインです。

上昇トレンドが継続していても、アルティメットオシレーターが強さを支持しなくなった場合、買いの圧力が弱まっている証拠とみなされます。

ダイバージェンスが発生すると、上昇トレンドが終わりに近づき、下降トレンドへ転換する可能性が高まります。

ただし、ダイバージェンスが確認されたからといって即座に反転が起こるわけではありません。

トレンドがそのまま継続するケースも十分にあり得るため、慎重にオシレーターと値動きを観察しましょう。

株初心者向けテクニカル分析とは?使いやすいおすすめの指標を紹介!

アルティメットオシレーターを使うときの注意点

アルティメットオシレーターは有用な指標ですが、使用する際にはいくつかの重要な注意点があります。

本章で紹介する注意点は、以下の3つです。

- 必ず損切りをする

- 分散投資を徹底する

- 単独での使用はなるべく避ける

それぞれみていきましょう。

必ず損切りをする

アルティメットオシレーターのシグナルに従って取引を行う場合でも、損切りラインを事前に設定するようにしましょう。

なぜなら、どんなテクニカル指標も100%正確ではなく、ダマシのシグナルが発生する可能性があるからです。

たとえば、買いシグナルが出て買いポジションを持った直後に、予想外の悪材料や急激な市場の変動によって価格が大きく下落することがあります。

このような場合、損切りをしないと損失が拡大し続けるリスクがあります。

そのため、エントリー時点で撤退ポイントを必ず決めておき、損失が許容範囲を超えた場合は機械的に損切りを実行するのが重要です。

分散投資を徹底する

アルティメットオシレーターで売買シグナルが出たとしても、全資金を1回の取引に集中させるのは極めて危険です。

なぜなら、価格は需要と供給で決まるので、確実に将来の値動きを当てるのは不可能だからです。

そのため、資金を複数の銘柄に分散させて、1つの取引が失敗しても全体への影響を最小限に抑えられるようにしましょう。

たとえば、投資資金が100万円あるなら、5銘柄に20万円ずつ分散させる方法が考えられます。

また、特定の通貨ペアだけでなく株式や債券など異なる種類の資産に分けることで、さらにリスクを下げる効果があります。

分散投資は大きな利益を狙いにくくなる面もありますが、安定的に資産を増やしていく上で欠かせない基本戦略です。

特に投資初心者の方は、1つの取引で一攫千金を狙うのではなく、着実に経験を積みながら資産を守る姿勢を優先しましょう。

単独での使用はなるべく避ける

アルティメットオシレーターは優れた指標ですが、単独で使用すると誤ったシグナルに惑わされるリスクが高まります。

なぜなら、相場は複雑な要因が絡み合って動いており、単一の視点では判断材料として不十分な場合があるからです。

そのため、値動きを推測するためには、多角的な分析をするとさらにシグナルの精度を上げられます。

たとえば、MACDとアルティメットオシレーターをセットで使えばより効果的です。

MACDとは、2本の移動平均線の差を利用してトレンドの強さや転換点を分析するテクニカル指標です。

このように、アルティメットオシレーターの買われすぎのシグナルとMACDが示すトレンド転換のタイミングが一致したときにエントリーすると信頼性を高められます。

なお、MACDについては以下の記事で詳しく解説しています。

アルティメットオシレーターについて知りたい人によくある質問

アルティメットオシレーターについて知りたい人によくある質問は、以下のとおりです。

- アルティメットオシレーターはどんな相場で有効?

- アルティメットオシレーターはRSIとどう違うの?

それぞれ解説していきます。

アルティメットオシレーターはどんな相場で有効?

アルティメットオシレーターは、特にレンジ相場で有効です。

価格が一定の範囲内で上下する相場では、買われすぎ・売られすぎのシグナルが有効に働き、反転のタイミングを捉えやすくなるからです。

一方で、強いトレンドが一方向に続く相場では、買われすぎや売られすぎの水準が長期間継続するため、シグナルが機能しにくくなります。

そのため、相場環境を見極めて、レンジ相場での局面で活用するのが基本です。

なお、期間設定を調整すれば短期売買から中長期投資まで幅広く応用できる柔軟性も持っています。

アルティメットオシレーターはRSIとどう違うの?

アルティメットオシレーターとRSIは、いずれも買われすぎ・売られすぎを判断するオシレーター系指標ですが特徴が少し違います。

RSIは基本的に14日間という単一期間の価格変動に着目し、値動きの強弱を数値化する指標です。

シンプルで使いやすい反面、急激な価格変動でダマシのシグナルが出やすい弱点があります。

一方、アルティメットオシレーターは短期・中期・長期の3つの期間を加重平均するため、短期的なノイズをならしやすい特徴があります。

複数期間を組み合わせることで、単一期間の指標よりもダマシのシグナルを減らし、より信頼性の高い売買タイミングを提供できる仕組みです。

ただし、強いトレンドではオシレーター全般が機能しにくい点には注意が必要です。

また、計算が複雑で初心者には理解しにくい面もあるため、まずはRSIから学びはじめて徐々にステップアップしていくとより理解が深まります。

RSIについては以下の記事で詳しく解説しています。

RSIの見方をわかりやすく解説!RSIでエントリーする方法も紹介

まとめ

今回は、アルティメットオシレーターの概要や使い方について解説しました。

アルティメットオシレーターは短期・中期・長期の3つの時間軸を組み合わせて、ダマシのシグナルを減らし信頼性の高い売買判断を可能にする優れた指標です。

ただし、どんなテクニカル指標も万能ではありません。

そのため、損切りや分散投資といったリスク管理を徹底するのが重要です。

また、ほかの指標と組み合わせてアルティメットオシレーターを使うとより精度の高い取引ができます。

ぜひこの記事を参考に、アルティメットオシレーターを効果的に活用してみてください。

株価チャートの見方とは?初心者向けにテクニカル分析の基本を解説</

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。