デリバティブ取引は、成功すれば少ない資金で大きな利益を得られます。

しかし、実際にどのような内容なのか、どんな特徴があるのかわからない方も多いでしょう。

そこで今回は、デリバティブのメリットやリスク、取引のポイントについて解説します。

デリバティブとは

まずは、デリバティブの定義やコストなどについて解説します。

デリバティブの定義と決済方法

デリバティブとは、株式や債券、為替、コモディティなどの原資産から派生した金融商品です。

派生商品とも呼ばれ、原資産そのものの取引ではなく、原資産の価格や金利の変動に基づき、価値が決定します。

デリバティブ取引の代表例は、先物取引、オプション取引、スワップ取引などです。

デリバティブの取引単位は原資産の種類や取引所によって異なり、例えばFXの場合は1ロット単位で取引します。

デリバティブ取引は証拠金取引で、売買する金額の全額を用意する必要はなく、一部を証拠金として預け入れることで実際に手元にある資金より大きな取引を行えます。

これをレバレッジと呼び、例えばレバレッジを10倍に設定すると、10万円の証拠金を用意すれば100万円分の取引が可能です。

取引所取引(先物・オプションなど)には清算機関が介在しますが、店頭取引(OTC FX, 店頭通貨オプション, CDS等)では当事者間契約が原則となります。

清算機関は、どちらか一方が債務不履行に陥った時にもう一方の取引を保証するほか、証拠金の管理なども行い、市場の信頼性を保つ上で重要な機関です。

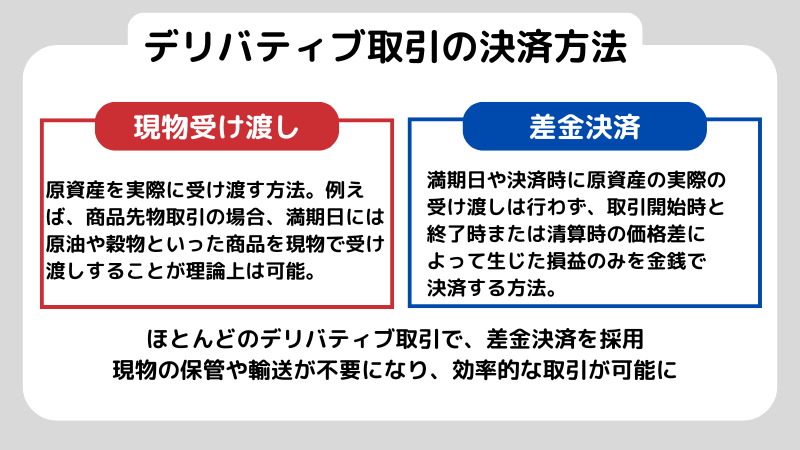

決済方法については、現物受け渡しと差金決済の2種類があります。

先物取引で大儲けは可能か?成功するための長期戦略とリスク管理

取引コスト

デリバティブ取引には、主に3つのコストが発生します。

1つ目が、スプレッドです。

これは売値と買値の差額のことで、主にFXで用いられます。

取引の度にスプレッド分だけコストが発生し、例えば買値が100円で売値が99.98円であれば、スプレッドは0.02円でこの分だけ不利な価格で約定します。

2つ目が、手数料です。

これは証券会社や取引所に支払う費用で、先物取引やオプション取引では、1枚あたりの金額や、取引金額に対する料率が設定されています。

FXは手数料無料のケースが多いものの、そういった業者ではスプレッドが広めに設定されているでしょう。

3つ目は、金利調整です。

デリバティブ取引において、ポジションを翌日に持ち越すと金利調整が発生します。

FXでは、金利が低い通貨を買い、金利が高い通貨を売ると、スワップポイントを支払うことになります。

また、オプション取引では金利変動によって間接的なコストがかかるでしょう。

デリバティブ取引の税務

デリバティブ取引で得た利益は課税対象となり、税率は所得税15.315%と住民税5%の合計20.315%です。

利益は「先物取引に係る雑所得等」に適用され、他のデリバティブ取引と損益通算が可能です。

また、繰越控除も適用されるため、損失を最大3年間繰り越せます。

注意点として、現物取引や信用取引で得た利益は「先物取引に係る雑所得等」に区分されないため、損益通算ができません。

また、原則として確定申告が必要となるので早めに準備しておきましょう。

デリバティブ価格が決まる要因

デリバティブ価格は、主に以下の要素で決定します。

原資産価格

デリバティブの価値は、原資産から派生しています。

原資産価格の変動と先物価格は連動しているため、例えば原油価格が上がると原油先物価格も上がります。

オプション取引では、原資産価格が上昇するとコールオプション(買う権利)の価値が高まり、原資産価格が下落するとプットオプション(売る権利)の価値が高まります。

金利

先物価格は、満期までの期間の金利コストの影響を受けます。

金利が高いと将来現物を受け渡す時のコストが高くなり、先物価格が現物価格より高くなります。

オプション取引においては、金利が上昇するとコールオプションの価値が高まる傾向です。

反対に、金利が上がるとプットオプションの価値は下がります。

時間

オプション価格を決定するのは、本質的価値と時間的価値の2つです。

時間的価値は、満期までの期間が長いほど大きく、満期日が近づくにつれてどんどん減少します。

これは時間減価と呼ばれ、満期直前のタイミングでは急速に価値が減ります。

先物取引では、直接的な時間的価値はありません。

しかし、限月間の価格差には時間の要素が関係します。

ボラティリティ

ボラティリティとは、価格の変動率や度合いを表す指標です。

オプション取引では、ボラティリティが上昇するとコールオプションとプットオプションの価値が高まり、買い手にとって有利になります。

ボラティリティが低下すると、オプションの価値は減少します。

先物取引においては、ボラティリティが高いと大きな価格変動が予想され、リスクとリターンが大きくなるでしょう。

デリバティブ取引の参加者

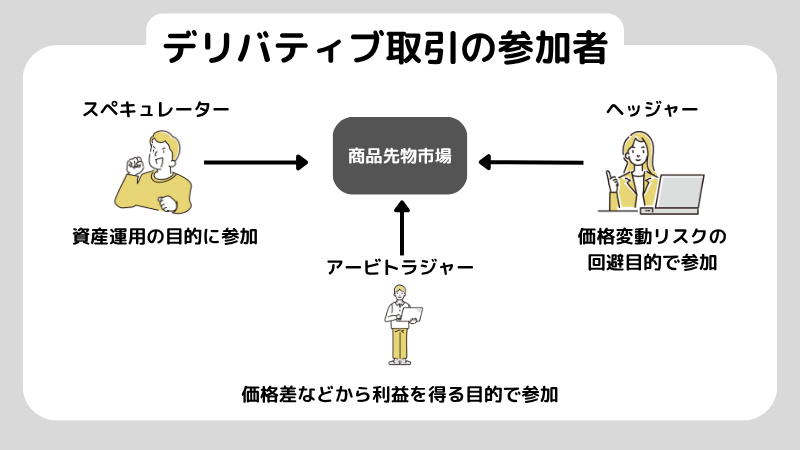

デリバティブ取引の参加者は、以下の種類に大別できます。

ヘッジャー

ヘッジャーとは、生産者や流通業者、加工業者などです。

既存のリスクを回避するためにデリバティブ取引を利用し、将来的な価格変動による損失を避けることを目的としています。

例えば、原油輸入企業が将来原油の価格が上がるケースに備えて、原油先物を買います。

また、投資信託では保有するポートフォリオ全体の価値が下がるリスクに備え、株価指数先物を売るといったこともあるでしょう。

スペキュレーター

スペキュレーターとは、投資家やトレーダー、ヘッジファンドなどです。

将来どのように価格が変動するかを予想し、リスクをとっても高いリターンを得ることを目的としています。

例えば、株価指数が上昇すると予測して株価指数先物を買ったり、株価が上がると予測した銘柄を購入するといったケースがあります。

アービトラジャー

アービトラジャーとは、投資家やトレーダー、ヘッジファンドなどです。

異なる市場や金融商品間で生まれる一時的な価格の歪みを利用して、きわめて低いリスクで利益を得ることを目的としています。

例えば、理論価格から乖離したオプションを発見し、買いと売りを組み合わせてリスクはほとんどゼロで利益を得ます。

デリバティブのメリット

デリバティブ取引には、以下のようなメリットがあります。

株式や為替のリスクヘッジになる

株式投資をする際、将来的に株価が下落した場合に備えて株価指数先物を売ることで、その利益によってポートフォリオの損失を相殺できます。

現物株を売却せずにリスク管理できる点が、大きなメリットです。

輸出入企業においては、将来の決済通貨の為替リスクに備えるため、為替先物や通貨オプションを利用して将来の為替レートを固定できます。

また、プットオプションを購入して将来の株価が下落した場合の損失を抑えることから、オプション取引は保険に例えられることもあります。

資金効率が良い投資ができる

デリバティブ取引はレバレッジ効果を得られるため、資金効率が高いです。

手元の資金を複数の市場や商品に分散し、他の投資機会に回すことができます。

資金不足によって取引機会を逃すことなく、着実に取引を実行可能です。

また、現物よりも簡単に売りから入ることができ、下落局面でも利益を狙えます。

デリバティブのリスク

デリバティブ取引には、特定のリスクがあるので注意しましょう。

元本以上の損失が発生しうる

デリバティブ取引はレバレッジをかけられるため、手持ちの資金に対して大きな損失が出る可能性があります。

例えば、10万円の証拠金を入れて100万円分の取引を行った際、原資産の価格が10%不利に動けば10万円の損失が生まれ、それ以上の損失が出ると元本を超えてしまいます。

証拠金維持率を割り込むと追証が求められ、入金が間に合わなければロスカットとなります。

これは、現物投資では発生しないリスクです。

流動性が悪い

満期までの期間が短いものやマイナーな先物契約などは、取引量が少なく流動性が低いため希望する価格での取引が成立しない可能性があります。

また、流動性が低いとスプレッドが広がりやすくなり、取引コストが高くつくでしょう。

ポジションを解消したくても買い手・売り手が見つからず、決済に時間がかかったり、不利な価格でしか取引が成立しなかったりといったことも考えられます。

カウンターパーティーのリスクがある

取引所を介さない店頭取引のデリバティブでは、相手が破綻すると契約が履行されないこともあります。

清算機関が存在しないため、相手の信用力の低さがそのままリスクとなるでしょう。

そのため、店頭取引を行う場合は相手の信用力を慎重に評価する必要があります。

デリバティブで資産を増やすための注意点

デリバティブ取引で資産を増やすため、注意点を解説します。

規制とコンプライアンスに注意する

金融商品取引法では、不公正取引の禁止などいくつかのルールが定められています。

特に、レバレッジを伴うため証拠金に関する規制は複数あり、例えば各デリバティブ商品のリスクに応じて証拠金率が定められています。

FXでは、個人がかけられる最大レバレッジは25倍です。

また、多くの証券会社でロスカットルールが設けられ、損失拡大を防ぐために強制的にポジションが決済されます。

コンプライアンスにも注意が必要で、見せ玉や仮装売買は不公正取引とみなされるリスクがあるため避けましょう。

レバレッジを過剰にしない

レバレッジは少ない資金で大きな利益を得られる仕組みですが、失敗すると大きな損失が発生します。

わずかな値動きで証拠金の大半を失うケースもあるため、初心者の方は3~5倍程度にしましょう。

取引を始める前に、自分の資金力やリスク許容度をもとに、適切なレバレッジ倍率を設定してください。

また、常に証拠金維持率を意識し、低下したらポジションの一部を決済するか、資金を追加するなどの対応が必要です。

時間価値を無駄にしない

オプション取引において、買い手は長期保有するほどコストが増大するため、満期までの期間と価格変動のタイミングを意識しなくてはなりません。

売り手にとっては、時間減価が利益につながることもありえますが、市場が予想と反対に動いた場合の損失リスクも大きいです。

そのため、より高度なリスク管理が求められるでしょう。

デリバティブの具体例

デリバティブ取引には様々な種類がありますが、2つの実例を解説します。

株価指数先物を使ったヘッジの実例

日本株で個別銘柄を多数保有し、合計評価額が1億円のポートフォリオを持っている場合の実例です。

現在の市場は過熱気味で、近々株価指数が下落する可能性があると予測している一方、保有している銘柄をすぐに売却したくないという状況を仮定します。

この場合、株価指数先物を売るという動きが考えられるでしょう。

日経225先物取引における「ラージ」サイズの取引単位の場合、日経225先物の価格が3万5,000円で、1枚あたりの取引単位が1,000倍としたとき、ポートフォリオの1億円に対して必要なヘッジ量は「1億円 ÷ (35,000円 × 1,000)= 約3」となるため、約3枚を売ります。

この時、もし予想通りの動きとなり日経平均株価が10%下落すると、ポートフォリオも連動して10%の含み損が出ます。

ポートフォリオの評価額は1億円のため、1,000万円の損失です。

しかし、同時に売っていた日経225先物も10%下落しているため、先物取引で約1,000万円の利益が発生します。

これにより、損失は相殺されることになります。

FXオプションを使った保険的運用の実例

FXオプションは、将来の為替レートの変動リスクに対する保険となります。

例えば数か月後にアメリカ旅行を予定している場合、出発までに円安が進むと実質的な損失が出ます。

旅行には1,000ドルほど必要で、現在のレートが1ドル150円だった場合、円安になり1ドル160円になると損をしますが、円高になり1ドル140円になると得になります。

そこで、1ドル155円とするコールオプションを1,000ドル分購入し、いわば保険料としてオプションプレミアムを支払います。

もし1ドル160円になった場合、コールオプションの権利を行使すれば1ドル155円で1,000ドルを手に入れられるため、市場価格よりもお得にドルを調達できます。

もし1ドル140円になった場合、コールオプションは価値がないので権利を放棄します。

この時、オプションプレミアムは無駄になりますが、円高になったため安いコストでドルを調達することは可能です。

デリバティブに関するよくある質問

デリバティブに関するよくある質問に回答します。

デリバティブとは何ですか?

デリバティブとは、原資産から派生した金融商品の総称です。

将来の価格変動に備えてリスクヘッジしたり、投機目的で利益を追求したりするために利用されます。

レバレッジを利かせる点が特徴で、少ない資金で大きな利益を得られる可能性があります。

デリバティブの注意点は?

レバレッジが利かせられるため、元本以上の損失が発生する可能性があります。

追証が間に合わずロスカットされたり、ロスカットが間に合わず借金を背負うといったケースも実在します。

また、流動性リスクが高い場合もあり、希望する金額での取引が成立しないこともあるでしょう。

まとめ

今回は、デリバティブについて解説しました。

資金が少なくてもレバレッジ効果で大きな利益を出せる点や、株式や為替などのリスクヘッジに使える点は大きなメリットです。

一方で、リスク許容度の範囲内で取引をしなければ、レバレッジ効果によって大きな損失が生まれる可能性もあります。

デリバティブはボラティリティーが高いため、商品理解が重要です。

ヘッジ目的で使うのか、トレードとして使うのかを明確にして、取引戦略を持った行動を取ってください。

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。