自分の保有株を貸す「貸株」というキーワードを聞いたことがありますか?

貸株とは、証券会社を通じてあなたの株を他の投資家に貸し出すことで、金利収入を得られる制度です。

株を持ち続けながら収益を得られるという点で、魅力的に感じる方も多いのではないでしょうか。

しかし、仕組みを正しく理解しておかないと、思わぬリスクを背負うことにもつながります。

この記事では、投資初心者の方にもわかりやすく「貸株金利とは何か?」を解説していきます。

貸株金利とは?仕組みと利益の得られ方

まずは、「貸株金利とは何か?」を理解するために、仕組みと利益が発生する流れについて解説します。

誰に貸して、どうやって金利が入るの?貸株のしくみ

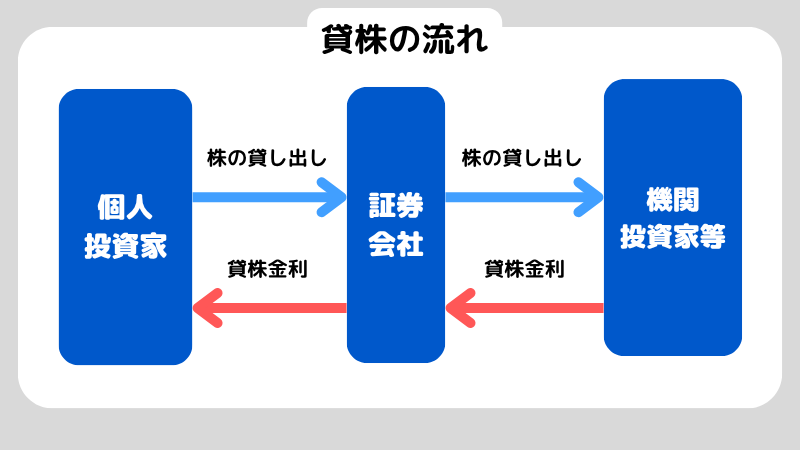

貸株とは、保有している株式を証券会社を通じて第三者に貸し出し、その対価として金利を受け取る仕組みのことです。

証券会社に預けている株式の中から、貸株サービスの対象となっている銘柄を選び、貸株設定をすることで運用がスタートします。

貸し出された株式は、空売り目的の投資家に使われることが多いですが、信用取引や市場流動性確保のために証券会社が保有する場合もあります。

空売りとは、株価が下がると利益が出る取引手法です。

実際に株を持っていない投資家が、証券会社から一時的に株を借りて売却し、後に買い戻して返却します。

このとき、貸した株主であるあなたには、貸している期間に応じた「貸株金利」が支払われます。

毎日金利が発生するため、長く貸すほど金利収入は積み上がります。

保有している株式を売却せずに持ち続けたまま、追加の収益を得られるのが貸株の魅力です。

株の空売りとは?初心者でもわかる仕組みとメリット・デメリットを解説

誰が金利を払っているの?貸株の裏側

貸株による金利は、一体誰が支払っているのでしょうか?

実は、金利の出どころは、株式を借りて取引する投資家です。

特に空売りを行う投資家が、証券会社を介して株式を借りる際に、コストとして金利を負担しています。

証券会社はこの金利の一部を「貸株金利」として株主に還元しているのです。

金利の水準は、市場での需給バランスに応じて変動します。

人気銘柄や空売りが活発な銘柄ほど借り手が多いため、金利も高くなる傾向があります。

逆に、貸したい人が多く借り手が少ない場合は、金利が低くなるか、ゼロになることもあるのです。

貸株金利の相場とよくある銘柄タイプ

ここでは、「実際どれくらいの金利がもらえるのか?」「どんな株が高金利になりやすいのか?」といった疑問にお答えします。

一般的な金利水準の目安

貸株金利の水準は、銘柄やタイミング、証券会社によって大きく異なります。

証券会社ごとに下限の金利が年0.1%〜0.2%程度で定められており、銘柄によっては年1%を大きく上回ります。

たとえば、日経225などに採用されている大型株の場合、金利は年率0.1%〜0.5%程度にとどまるケースが多いです。

これは、流通量が多く、貸し出しやすいことから、需給が落ち着いているためです。

一方で、流通株式数が少ない銘柄や、短期的に注目を集めているテーマ株などは、貸し出し需要が高まり、年率5%以上の高金利になることもあります。

日経225とは?株初心者でもわかる日本の代表株価指数の仕組みと重要性

高金利になりやすい銘柄の特徴

高金利になる銘柄には、いくつかの共通点があります。

まずひとつめは、空売りの対象になりやすい銘柄です。

決算発表を控えていて業績が懸念されている企業や、短期的に株価が急騰した銘柄などは、空売りが入りやすく、貸株金利が高騰しやすい傾向にあります。

ふたつめは、流通株式数が少ない銘柄です。

株を借りたくても市場に出回っている株数が少ないと、貸し出しの希少性が上がり、金利も高めに設定されやすくなります。

最後に、イベント性のある銘柄も注目です。

株式分割や新製品発表、M&Aなどの材料が出たときに一時的に話題になると、貸株需要が高まり、短期間で高金利になるケースがあります。

知っておきたい配当金・株主優待との関係性

貸株サービスを利用する際に、特に気をつけたいのが配当金や株主優待との関係です。

配当金は「配当金相当額」に変わる

通常、株式を保有していれば、企業の決算期に応じて配当金が支払われますよね。

しかし、貸株に出している株は、あなたの名義から外れ、証券会社の名義に変わった状態になります。

そのため、本来の配当金は受け取れず、代わりに証券会社から「配当金相当額」が支払われる仕組みになります。

この配当金相当額は、通常の配当金と同額ですが、税制上の扱いが異なります。

通常の配当金は「配当所得」として20.315%の源泉徴収税がかかりますが、配当金相当額は「雑所得」として計上され、他の収入と合算されて課税対象になります。

そのため、年収や副収入の状況によっては、かえって税負担が重くなる可能性もあるのです。

また、配当金控除の対象外になることも覚えておきましょう。

初心者でもわかる!株の配当金の仕組みと高配当銘柄を選ぶポイント

株主優待の権利が失われる場合もある

貸株を利用すると、株主優待が受け取れなくなる可能性もあります。

貸株をしている期間は名義が証券会社に変わっているため、優待の権利を失ってしまうことがあるのです。

対策として、多くの証券会社では「株主優待自動取得設定」や「自動返却機能」を提供しています。

この設定をオンにしておけば、権利確定日には自動的に株が返却され、優待の権利を維持できる仕組みになっています。

ただし、長期保有が条件になっている株主優待の場合、保有期間が切れて権利がなくなることもあります。

また、返却のタイミングや対象銘柄には制限がある場合もありますので、必ず証券会社のサービス詳細を確認してください。

貸株金利運用の注意点とリスク

この章では、貸株の見落としがちな注意点とリスクをお伝えします。

金利は変動する

貸株金利は、常に一定ではありません。

証券会社が設定する金利は、市場での需給バランスや信用取引の動向などに応じて日々変動します。

また、証券会社によっても金利の設定基準が異なるため、同じ銘柄でも他社ではもっと低金利という場合もあります。

収益シミュレーションをする際も、変動する可能性があることを織り込んでおくと、より現実的な判断ができますよ。

強制返却リスクがある

貸株のもう一つの重要なリスクが強制返却です。

これは、貸していた株式が証券会社の判断で突然返却され、貸株が終了してしまうことです。

たとえば、企業の株式分割などが予定されている場合、その前に証券会社が一括で貸株を返却することがあります。

また、貸出先の投資家が返却を求めた場合などにも、貸株が突然終了することがあります。

強制返却されると、それまで受け取っていた金利が得られなくなる上、株主優待や配当の権利も逃す可能性があります。

対策としては、事前に「自動返却設定」を活用したり、証券会社からのアラート通知を受け取れるようにしておくと安心です。

高金利銘柄に集中しすぎるリスクがある

高金利になる銘柄は、一般的に「流通量が少ない」「空売りが多い」「短期的に注目されている」など、値動きが激しい傾向にあります。

そのため、保有している間に株価が大きく下落し、金利収入以上の損失が出てしまうケースもあるのです。

たとえば、年率5%の貸株金利を得られたとしても、株価が10%下がればトータルではマイナスになりますよね。

長期保有のつもりが、いつの間にかリスクの高い短期トレードのような状態になってしまう可能性もあるのです。

貸株金利に関するよくある質問

ここでは、貸株金利に関して初心者の方がよく聞かれる質問にお答えします。

貸株金利でどれくらい儲かりますか?

貸株金利による収益は、保有株数や金利水準、貸し出している期間によって大きく変わります。

たとえば、100万円分の株を年率0.5%の金利で1年間貸し出した場合、受け取れる金利収入は約5,000円です。

一方で、年率5%の高金利銘柄を同様に貸した場合、約5万円の収益になる可能性もあります。

ただし、金利は常に変動しますし、貸出中に株価が下落すればトータルで損をする場合もあるため、必ず儲かるとは言い切れません。

収益の目安はあくまで参考程度とし、リスクも含めた総合的な判断をしましょう。

貸株に設定したら、売却はいつでもできますか?

基本的に貸株設定中でも株式の売却はいつでも可能です。

ただし、売却が成立した時点でその株は貸し出し状態から自動的に解除されるため、その日以降は金利がつきません。

また、証券会社によっては、売却予約の段階で貸株が返却状態になる場合もありますので、細かなルールは事前に確認しておくことをおすすめします。

税金はどう扱われますか?

貸株金利で得られた収益は「雑所得」として扱われます。

そのため、他の給与所得や副収入と合算して、確定申告が必要になる可能性があります。

特に、年間の雑所得の合計が20万円を超える場合は、原則として確定申告が必要になりますので注意しましょう。

まとめ

貸株金利とは、保有している株式を証券会社に貸し出すことで、金利収入を得られる仕組みです。

株を持ち続けながら追加の利益が得られる一方で、配当金や株主優待の扱い、金利変動、強制返却などの注意点もあります。

「貸株はお得」と思って始める前に、仕組みをしっかり理解しておくことがとても大切です。

自分の投資スタイルに合っているかをよく見極め、リスクも踏まえたうえで活用していきましょう。

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。