投資の世界では、利益だけを得続けることはできず、必ず損失が発生します。

もし複数の投資で利益と損失が出た場合、損益通算という制度を利用することで、支払う税金を大きく減らすことができます。

この手続きには確定申告が必要となりますが、その方法やメリットを知ることで、投資の税金対策につながるでしょう。

自分は損益通算ができるのか、どのように手続きすればよいかなどが初心者の方にもわかるよう解説します。

確定申告における損益通算の基本

まずは、確定申告における損益通算について解説します。

損益通算で税金を減らす仕組み

損益通算とは、同じ課税区分内で出た利益と損失を相殺して、課税額を減らす仕組みです。

例えば、ある投資で50万円の利益が出た場合、本来であれば50万円に対して課税されます。

しかし、損益通算をすることで、別の投資で出た30万円の損失を差し引きし、差額の20万円が課税対象となります。

損益通算の対象となる所得の種類

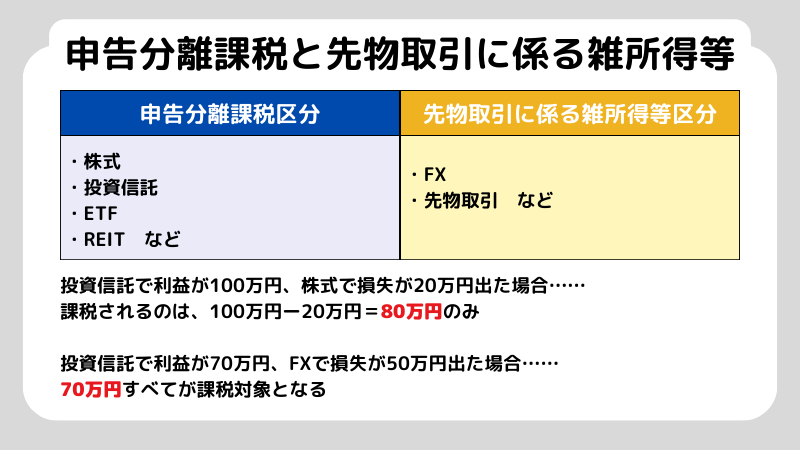

損益通算できるのは、同じ所得区分内のみです。

一般的な金融商品として、株、投資信託、ETF、REITは同じ「申告分離課税」区分となるので、損益通算できます。

しかし、FXや先物取引については「先物取引に係る雑所得等」区分となるため、株やETFなどと通算できません。

上場株式等の配当・分配金を申告分離課税で申告すれば、株式の譲渡損と通算(いわゆる損益通算+配当との相殺)が可能です。

FXのスキャルピングを徹底解説!利益を出すために必要な知識はコレ!

確定申告が必要なケースと不要なケース

複数の口座で損益通算する場合、確定申告が必要です。

A証券の口座で出た利益と、B証券の口座で出た損失は、自動的に相殺されません。

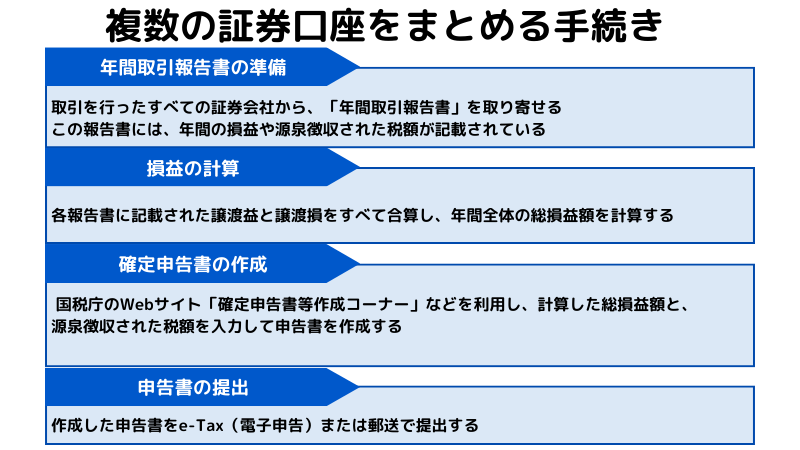

両方について、年間取引報告書を使って確定申告が必要です。

年間取引報告書とは、証券会社が特定口座を開設している顧客向けに、1年間の取引の損益をまとめた書類です。

また、単年で控除しきれなかった損失を繰越控除する際にも、確定申告が必要です。

繰越控除の詳細は、「損失を翌年以降に持ち越す仕組み(繰越控除)」を参考にしてください。

一方で、同じ口座内での利益と損失は証券会社が自動的に計算し相殺してくれるため、確定申告が不要です。

ただし、その年が損失のみでも、翌年以降に繰越控除を使いたい場合は、その損失が出た年から必ず申告してください。

申告しない場合、繰越の権利が失われます。

損益通算の具体的な活用法と確定申告の流れ

株式と投資信託の取引をした場合、具体的にどのように活用できるか解説します。

A社の株式売却で100万円の利益が出て、B社の投資信託売却で30万円の損失が出た場合、確定申告を行うことで、利益と損失を合算できます。

課税対象所得は 100万円(利益)−30万円(損失)=70万円 となり、税金はこの70万円に対して課税されます。

もし通算しなければ、100万円の利益に対して課税され、税金を多く支払うことになります。

複数の証券口座をまとめるには、以下の手順に従ってください。

損益通算と繰越控除

損益通算と繰越控除の仕組みについて解説します。

損失を翌年以降に持ち越す仕組み(繰越控除)

繰越控除とは、損失を単年の利益と相殺しきれなかった場合、残った損失を翌年から3年間にわたって繰り越す仕組みです。

将来得る利益から損失分を控除できるため、課税額が小さくなります。

例えば、今年は株式で40万円の利益、REITで100万円の損失が出た場合、まず今年の利益分を引き、所得が0円となります。

翌年、投資信託で80万円の利益が出たとき、昨年分の損失60万円を相殺できるため、課税対象は20万円となります。

繰越控除は長期的な視点で節税するために重要な制度ですが、NISA口座には適用されないため注意してください。

繰越控除を適用するための確定申告

まずは、証券会社が発行する年間取引報告書を準備します。

確定申告書に必要な情報を記入し、「所得税及び復興特別所得税の確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)」に、繰り越したい損失額を入力してください。

翌年以降、繰り越された損失額を第三表の所得金額にある「上場株式等に係る譲渡所得等の金額」の行に記載します。

なお、繰越控除を使うには、損失が出た年から3年連続で申告が必要です。

損失が出た年は、「申告書B・第三表(分離課税用)+上場株式等に係る譲渡損失の繰越控除等の明細書(付表)」で行います。

翌年以降は、前年繰越額を第三表の「上場株式等に係る譲渡所得等」へ反映し、同時に付表も作成して更新します。

損失の繰越控除を最大限に活かすポイント

1年目に損失を出し、2年目に確定申告をしなかった場合、3年目に繰り越せなくなります。

もし取引がなかったとしても、繰り越し分が生まれたら継続して確定申告してください。

また、源泉徴収ありの特定口座の場合、証券会社が自動的に納税します。

しかし、自分で確定申告をしなければ繰越控除ができないため、翌年以降に繰り越したい場合は確定申告をしましょう。

損益通算の注意点

損益通算をする際、以下のポイントに注意してください。

NISA口座が損益通算の対象外である理由

NISAは、投資を通じて得た利益や配当金が非課税になる制度です。

本来であれば約20%の税金がかかりますが、全額免除となるため、投資家にとって非常にメリットの大きな手段となっています。

しかし、利益が出たときは非課税になるものの、損失が出たときに損益通算をすることはできません。

もしNISA口座も損益通算の対象となると、投資家は利益が出た取引をNISA口座で、損失が出た取引は課税口座で行うといった使い分けができてしまいます。

これは公平性の観点から問題があるため、NISA口座は損益通算の対象外となっています。

特定口座(源泉徴収あり)の扱い

特定口座(源泉徴収あり)とは、証券会社が投資家の代わりに損益の計算と納税を行う口座です。

約20%の税金が自動で差し引かれるため、投資家は書類の準備や計算といった手間がかかりません。

また、原則として投資家自身が確定申告をする必要もありません。

同一の口座内であれば、損益通算もすべて証券会社が計算してくれます。

ただし、複数の証券会社にまたがる損益通算を通算する場合は、投資家が自分で確定申告しなくてはなりません。

両方の証券会社から年間取引報告書を準備し、申請します。

また、源泉徴収ありの特定口座であっても、繰越控除をする際は確定申告が必要です。

海外口座・暗号資産の扱い

損益通算は、国内の金融機関における所得に適用される仕組みです。

海外の証券口座を利用している場合も、国内の口座同様に損益通算は可能です。

しかし、国内の資産で株式とFXなどの損益通算ができないのと同様に、海外の証券口座を利用している場合も区分の異なる資産の損益通算はできません。

暗号資産同士であれば可能で、例えば海外の証券口座で、ビットコインで出た利益とイーサリアムで発生した損失を合算することはできます。

確定申告に関するよくある質問

確定申告に関するよくある質問に回答します。

Q.確定申告が不要なケースはありますか?

基本的に、特定口座(源泉徴収あり)だけであれば申告は不要です。

ただし、損益通算や繰越控除を活用するのであれば、確定申告が必要となります。

Q.確定申告をすれば節税できますか?

確定申告をしたからといって、必ず節税できるわけではありません。

取引でどの程度の利益と損失が出ているかなど、状況によって異なります。

ただし、損益通算を通じて税制上有利になるケースはあります。

まとめ

せっかく投資で利益を得ても、税金の知識がなければ課税金額がより大きくなってしまいます。

損益通算の仕組みを理解し、確定申告を正しく行うことで、利益と損失を相殺し実質的な税負担を軽減できます。

確定申告が必要か不要かを見極め、賢く投資を管理しましょう。

株の利益に税金はかかるの?【確定申告が必要な人について解説!】

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。