エントリーをして、価格が逆に動いた時に、できるだけ損を薄めようとするのがナンピンと言われる手法です。

ナンピンは「難平」とも書き、厳しい状況をできるだけ緩和しようとする人間の本能的行動です。

それに対して、「売りあがり」「買い下がり」は価格の上下をあらかじめ予測した上で、長期で、できるだけ有利な建玉を組んでいく手法です。

両者は見た目は同じように見えて、中身は大きく異なります。

安易なナンピンを避けて、計画的な「ピラミティング」を実行できるトレーダーを目指しましょう。

テクニカル分析と感情のコントロール

株式やFX、仮想通貨などのトレードを行ううえで、「テクニカル分析」は多くのトレーダーが取り入れる手法です。

移動平均線やボリンジャーバンド、RSIなど、さまざまな指標を駆使してエントリー・エグジットのタイミングを探ることが一般的となっています。

しかし、どれだけテクニカル分析に長けていても、実際のトレードでは「人間の感情」が大きく左右します。

恐怖や欲望に負けてしまうと、計画性のない売買を繰り返してしまい、取り返しのつかない損失を被ることも珍しくありません。

その中で、「ナンピン」は、価格が想定と反対に動いて含み損を抱えてしまったときに、“なんとか損失を取り戻そう”という感情的な思惑で実行されるケースが多い手法です。

一方、「売りあがり」や「買い下がり」は、あらかじめ計画を立て、「ピラミッティング」(段階的にポジションを増やす)を戦略的に活用することが多いとされています。

この記事では、これらの手法の違いと、それぞれを実践する際に忘れてはならない“感情のコントロール”の重要性について掘り下げていきます。

ナンピンとは何か? 感情が先行しやすい理由

定義と基本の仕組み

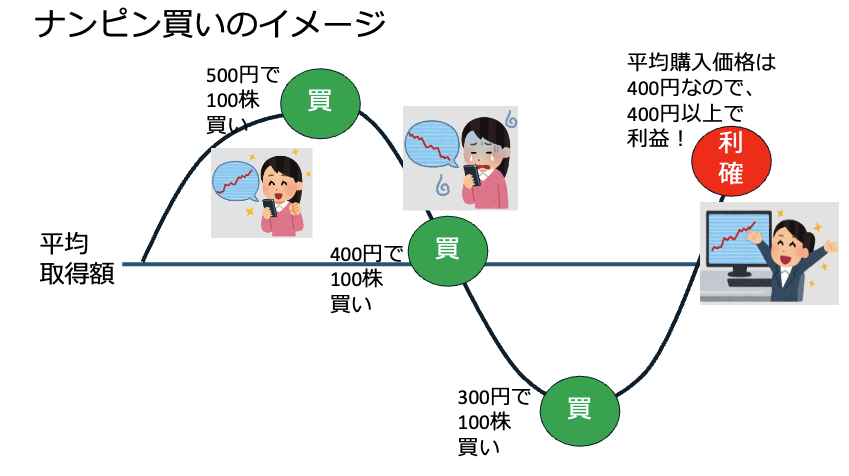

一番一般的な「ナンピン買い」を例に説明していきましょう。

「ナンピン買い」はすでに保有しているポジションが下落

して含み損が生じているときに、追加で買い増して平均取得単価を下げる行為を指します。

相場が大きく下落してしまった場合に、「平均買付価格が下がれば、少し戻すだけでも損失が回収しやすくなる」という発想から、ついつい実行してしまいがちです。

「感情」に押されるナンピンの実態

恐怖心・焦り

含み損が拡大していく局面では、多くのトレーダーが「なんとか取り戻したい」「ここから下がるわけがない」といった思い込みや願望を抱きます。

こうした感情が先行すると、テクニカル分析やファンダメンタルズを冷静に確認する前に追加買いを決めてしまうことが多いのです。

損を早く回復したい一心

強い下落によって想定外のマイナスが膨らむと、「こんなに下がったんだからそろそろ反発するはず」という期待を持ちやすくなります。

結果として、計画的というよりは「なんとか早く損を減らそう」とする衝動的なナンピン買いが発動しがちです。

被害を拡大させる可能性

下落が止まらない局面でさらに買い増すと、ポジション自体がどんどん大きくなるため、思った以上に下落が続いた場合の被害が大きくなるリスクがあります。

まさに“感情に押されたトレード”の典型例と言えます。

【初心者向け】ボリンジャーバンドとは?相場の勢いや転換点を視覚的にとらえるテクニカル指標を解説

売りあがり・買い下がりとの違い

買い下がりとは

「買い下がり」とは、相場が下落している最中に、意図的に段階的に買い増しをしていく手法です。

一見、ナンピン買いに近い行為ですが、必ずしも含み損が発生している状態だけをターゲットにしているわけではありません。

たとえば、長期的な上昇トレンドの押し目を狙って、ある程度下がるたびに計画的に買い増すことなども「買い下がり」と呼べます。

- 計画性のある買い下がり

- たとえば「移動平均線まで落ちたら一定数を買う」「ボリンジャーバンド−2σを割ったら追加で買う」など、明確なルールに基づいて行う。

- シナリオが外れたときの損切りラインや、買い増しの回数・資金上限などをあらかじめ設定している。

- ナンピン買いとの違い

- ナンピンは保有ポジションが下落して含み損になったときに買い増すケースが多いため、「感情的に底を願う」要素が強め。

- 計画的な買い下がりは、「シナリオ」「資金配分」「損切りライン」が明確なので、感情に左右されにくい。

売り上がりとは

「売りあがり」とは、価格が上昇するほど、複数回に分けて売り(空売り)ポジションを追加していく手法です。

つまり、下落を見込んでいるトレーダーが、相場が上がっていくタイミングを逆手に取りながら少しずつ売り建てを増やしていくイメージです。

- 戦略的売り上がり

- 株価がレジスタンスラインを上抜けるか、あるいは移動平均線を上回り始めたところで少しずつ売り増す。

- 相場がまだ上がり続ける可能性があるときは、次の上値メド(フィボナッチの61.8%戻しなど)まで待って追加するなど、明確な計画を立てやすい。

- ナンピンとは全く別の考え方

- ナンピンや買い下がりが「下落時の買い増し」なら、売りあがりは「上昇時の売り増し」であり、トレーダーの相場観は真逆。

- いずれも“段階的にポジションを増やす”点は共通しているが、感情に流されるのではなく、事前にルールを決めて戦略を練るところが肝要となる。

ナンピンが感情的になりやすい理由と対処法

感情が先行するメカニズム

ナンピンは、損失が出始めると焦りや恐怖、あるいは根拠のない希望が入り混じりやすく、“客観的な判断を失いやすい”状態で行われることが多いです。

特に投資経験が浅い人ほど「戻るかもしれない」という根拠のない期待にすがり、下落するたびに買い増してしまうのが実情です。

対処法1:計画的なピラミッディングに切り替える

- 事前に買い増しルールを設定

- たとえば「20日移動平均線を割れたら小規模に買い」「さらに−2σまで来たら次の買い」とあらかじめ決めておく。

- その際、損失許容額や損切りラインも明記し、どこまで下がったら撤退するかを明確化する。

- 資金を一括投入しない

- ナンピンをせざるを得ない状況が生まれるのは、最初のエントリーで資金を大きく投下しすぎるケースが多い。

- 分割エントリーを前提とし、常に“次の手”のための余力を残しておく。

4-3. 対処法2:感情をコントロールするためのセルフモニタリング

- 定期的に自分の心理状態を振り返る

- 「今、焦っていないか?」「早く損を取り戻そうとしていないか?」など、日々自分に問いかける習慣をつける。

- トレードノートをつけ、エントリーや買い増しを行った理由・感情を書き留めることで客観視ができる。

- 損失を“戻す”という発想を捨てる

- ナンピンは“負けを取り返そう”とする気持ちが強いほど暴走しやすい。

- いったん「負けるときは負ける」と受け入れ、損切りも含めたシナリオを組み立てておくと、感情的な行動に流されにくくなる。

テクニカル分析を活かした、戦略的な買い下がり・売りあがり

テクニカル指標との組み合わせ例

- 移動平均線+ボリンジャーバンド

- 相場の方向性(移動平均線の向き)を確認しつつ、ボリンジャーバンドの外側に出たときにポジションを増やす。

- 強いトレンドが続いていれば、+2σ・−2σを“ブレイク”する可能性もあるため、資金管理と損切り設定が重要。

- RSIやストキャスティクスでの極端な値

- RSIが30を下回ったからといって、すぐに反転するわけではないが、段階的に買いを入れる目安にはなる。

- 感情的な買い増しではなく、「RSIがさらに20を切ったらもう一単位」といった形で分散して狙う。

- チャートパターンのサポート・レジスタンス

- ダブルボトムやトリプルボトムになりそうな位置など、チャートパターン上の反発ポイントで買い下がる。

- 高値圏でヘッドアンドショルダー形成が見え始めたら売りあがりを考える――というように、客観的な根拠を持つ。

感情を抑えるための“シナリオづくり”

- 買い下がりと売りあがりの統合的な視点

- トレンドが上向きならば押し目を拾う買い下がり、トレンドが下向きならば戻りを叩く売りあがり。

- 相場環境に合わせて、どちらも使い分けられるように準備しておくのが理想。

- シナリオを持たないナンピンは危険

- ナンピンは「ここまで下がったら損切り」といった最終ラインを決めていないと、ズルズルと含み損が拡大する。

- 対して、戦略的な買い下がり・売りあがりは、下(または上)に行かれたときにどの時点で諦めるかまで含めて決まっている。

FXチャート分析とは?初心者でもできる読み方と基本指標を徹底解説

まとめ

「ナンピン」そのものは、含み損をカバーするための手段として存在しますが、多くの場合は「含み損をなんとかしたい」という焦りや恐怖心が先行し、ルール無用で買い増しを続ける」状態に陥りやすい手法です。

その結果、相場がさらに逆行した場合には、致命的なダメージを受けるリスクが高まります。

一方で「買い下がり」や「売りあがり」は、計画的なピラミッディングをベースとし、特定のテクニカル指標やチャートパターンをもとに、分散エントリーを狙う戦略的な手法です。

損切りラインや資金配分を明確にしておけば、感情に振り回されずに済むうえ、結果として“ナンピンに見える買い増し”をしても、リスクをコントロールできる利点があります。

感情コントロールの要点

- セルフモニタリング

- 「焦っている」「取り返したい」という心の動きに気づく。

- トレードノートや日誌をつけ、売買した理由と感情を書き留める。

- 事前のシナリオ設計

- “これ以上下がったら損切り”という明確なルールを設定。

- テクニカル指標を見ながら、分割買い・分割売りのタイミングを決めておく。

- 欲望と恐怖のバランスを取る

- 相場は常に予想を裏切る可能性がある。

- 大きく上振れ・下振れしたときのシナリオを「最初から」用意しておく。

ぜひ今回の記事をきっかけに、自分のトレード手法を振り返り、感情に支配されない計画的な売買を目指してみてください。

それこそが、長期的に安定した成果を上げるための近道となるでしょう。

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。