一括投資のシミュレーションを見ると、将来の資産が大きく増える数字に期待する一方で、「本当にこの通りになるのか」と不安になる人は多いでしょう。

年率や最終金額がはっきり出るものの、現実の値動きやリスクを忘れてしまいがちなのも事実です。

あなたが見ているその数字は、どのような根拠で計算されているのでしょうか。

本記事では、一括投資シミュレーションができること、できないことを整理し、数字の読み違いを防ぐためのチェックポイントを解説します。

積立投資との比較の仕方や判断に活かすコツまで分かるようになります。

一括投資のシミュレーションが不安になる理由

シミュレーションは便利ですが、数字が具体的な分だけ、あたかも約束されたかのように見えるかもしれません。

まずは不安と期待が同時に生まれる理由について見ていきましょう。

将来の数字が確定しているように見えてしまう

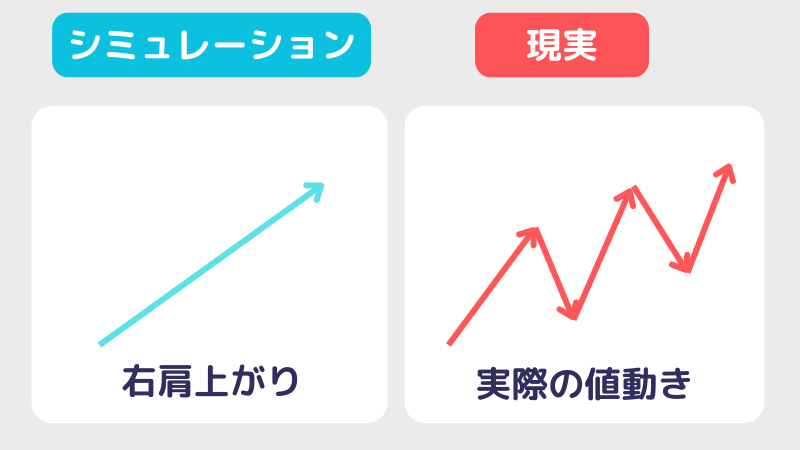

シミュレーションの数字は「仮定の計算結果」ですが、表やグラフで示されると決定している情報のように感じてしまいます。

理由は簡単で、私たちは「数字=客観的」と捉えやすいからです。ところが投資の世界で数字は、前提条件が変わると結果も変わる仮の姿にすぎません。

例えば「100万円を年率5%で20年運用」と表示されると、20年後の金額だけを見て安心してしまいがちです。

しかし、年率5%が毎年きれいに積み上がるわけではなく、途中で大きく下がる年もあります。

見えているのは、あくまでも波をならした平均的な線です。

だからこそ、数字を未来の確定ではなく「条件を置いた場合の目安」として扱う姿勢が重要になります。

良いケースだけが強調されやすい

多くのシミュレーションは、見栄えのよい条件で表示されがちです。

年率は高め、期間は長め、コストは簡略化される。そうすると結果は当然ですが良く見えます。

これはツールが悪いというより、「見せ方の都合」でそうなりやすいという話です。

例えば、年率7%と年率3%では、20年後の金額に大きな差が出ます。

初心者ほど「どれくらい増えるか」に目がいってしまい、利回り設定の妥当性を検討しないまま受け取ってしまいます。

その結果、「これくらい増えるなら一括でいける」と判断してしまい、現実の値動きに直面したときに心が折れるパターンがあります。

良いケースは上限の参考として見る。

これだけでも、数字の受け取り方が変わってくるでしょう。

自分の状況とのズレに気づきにくい

シミュレーションは一般化された前提で作られています。

ところが投資判断は、家計状況や目的、使う時期によって最適解が変わります。

このズレに気づかないと、他人の条件で出した数字を、自分の未来に当てはめてしまい、場合によってはリスクにつながることもあるのです。

例えば、数年以内に住宅頭金が必要な人と、20年以上使わない資金を運用する人では、取れるリスクが違います。

一括投資が向くかどうかは、利回りより先に「そのお金をいつ使うか」で決まる部分が大きいのです。

不安の正体は、数字が怖いのではなく「自分に当てはまるか分からない」ことです。

まずは前提条件を自分自身に見直してから、数字を見ることが大切です。

さらに初心者が見落としやすいのが、「平均」と「毎年」の違いです。

例えば、年率5%という数字があっても、毎年5%ずつ増えるわけではありません。

年率5%とは、毎年5%ずつ増えるという意味ではなく、上がる年や下がる年の変動を経たうえで、長期的に見た複利ベースの平均成長率が約5%になる、という意味です。

シミュレーションは、そのデコボコをならして一本の線にしているだけなのです。

つまり、「過去の平均を置く=安全」ではなく、「過去の平均を置いたときの参考となる線」と捉えるのが大切です。

シミュレーションは、基本的に「年率」と「期間」を置いた計算の結果です。

仕組みが分かれば、数字のどこを疑い、どこを参考にすべきかが見えてきます。

一括投資シミュレーションは年率と期間で作られている

一括投資のシミュレーションは、一定の利回りが続くと仮定し、複利計算によって将来の資産額を求めます。

したがって結果は、「年率×期間」ではなく、「年率が複利で積み重なった将来価値」を示す設計図と言えます。

この構造を知っておくと、「年率が1〜2%変わるだけで結果が変わる」という理由が理解しやすくなります。

例えば、100万円を20年で運用するとき、年率3%と5%では最終金額に差が出ます。

ここで重要なのは、最終金額だけを見ないことです。

年率を置く以上、その年率が妥当かどうかが最も重要なポイントとなります。

シミュレーションは「どの年率を置くかで結論が変わってくるツール」です。

ですので年率の扱いを理解することがシミュレーションの仕組みを理解するための第一歩になります。

投資におけるポートフォリオとはなに?ポートフォリオの作り方も解説

年率は過去データや仮定に基づく

年率は、過去の平均リターンを参考にしたり、仮定の値を置いたりして設定されます。

ただし過去が未来を保証しないのは、投資の大前提です。

途中の値動きや感情は反映されない

シミュレーションが示すのは計算結果であって、経験ではありません。

実際の投資では、途中で資産が減ったときに売ってしまう、怖くなって積立に切り替える、予定外の出費で取り崩すなど、人間の行動が結果に影響します。

例えば、一括で入れた直後に大きく下がると、「このまま続けていいのか」と不安になり、損失を確定させてしまうことがあります。

シミュレーション上は20年後に増えていても、途中で降りてしまえばシミュレーションの結果とは異なる結果となるでしょう。

「計算としての未来」と「実際に訪れる未来」は別物です。

この区別ができると、シミュレーションとの距離感がつかみやすくなるはずです。

シミュレーション結果を見るときの前提条件の確認点

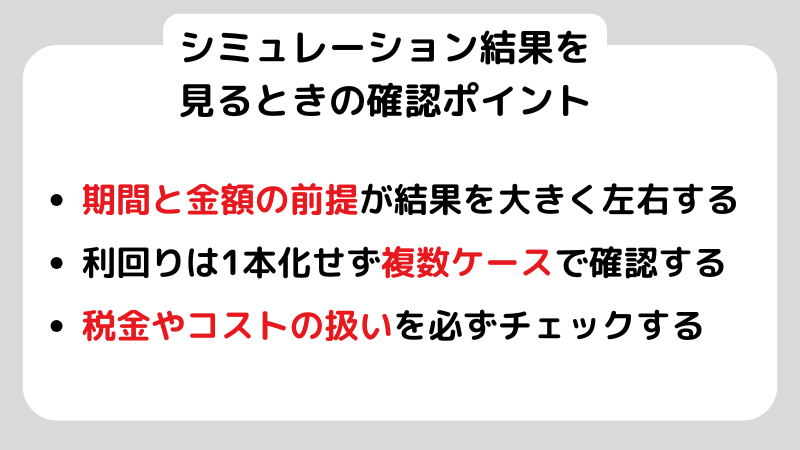

シミュレーションは条件次第で別の結論になります。

数字の読み違いを防ぐには、前提条件をきちんと分解してチェックすることが重要です。

投資金額と投資期間が結果に与える影響

一括投資は金額が大きいほど、変動額も大きくなります。

また、運用期間が長いほど複利の効果により、最終的な資産額は大きくなりやすくなります。

そのため、シミュレーションの結果は「投資額が大きい」「運用期間が長い」ほど、数値上は良く見えやすい傾向があるのです。

例えば、100万円を30年間運用するケースと、5年後に使う前提の資金では、結果の意味合いが異なります。

長期の試算で安心感を得られても、数年以内に使う予定の資金であれば、価格下落の影響はより重くなります。

まずは「その資金を何年間使わないのか」を決め、その期間に応じて数値を見る。

これが、一括投資を考える際の基本的な順序です。

利回りの設定が高すぎる場合のリスク

利回りを高く設定すると、最終的な資産額は魅力的に見えます。

しかしその分、想定した利回りと実際の運用結果に差が生じた場合の落差も大きくなります。

初心者に多いのは、高い利回りを前提に貯蓄計画や人生設計を組んでしまうことです。

このような設計では、将来の選択肢を狭めてしまう可能性があります。

例えば、年率7%で試算すると余裕があるように見えても、実際の運用が年率3%程度で推移すれば、目標に届かない可能性が生じます。

その際に、支出・投資額・運用期間のどこで調整するのかを事前に考えていなければ、後になって負担が大きくなります。

利回りは1つの前提に固定せず、複数のシナリオで確認する。

これが、シミュレーション結果の誤読を防ぐための基本的な考え方です。

手数料や税金が考慮されていないケース

シミュレーションの中には、税金や手数料を簡略化して計算しているものもあります。

制度や口座区分、商品特性によって取り扱いが異なるため、表示された最終金額がそのまま手元に残るとは限りません。

これは資産形成の判断に影響する重要なポイントであり、税制や優遇制度、手数料体系などは将来的に変更される可能性があることも含めて理解しておく必要があります。

例えば、運用商品によっては管理コストの差が長期的なリターンに影響します。

また、課税の扱いも制度や口座の種類によって変わります。

そのため、シミュレーションが「税引き前」か「税引き後」か、手数料や運用コストを含んでいるかどうかは、最低限確認したいポイントです。

数字そのものの精密さ以上に、「何が計算に含まれていて、何が含まれていないのか」を把握することが、結果として失敗しにくい読み方につながるのです。

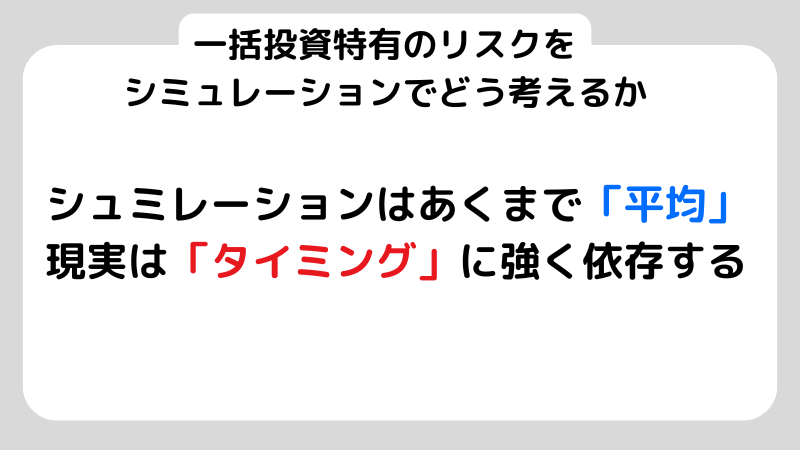

一括投資の最大の特徴は、タイミングの影響を強く受けることです。

シミュレーションでは平均的な利回りを前提に計算されることが多く、取得時点の価格変動リスクなどは十分に表れない場合があります。

こうした数値に現れにくいリスクを理解しておくことで、シミュレーション結果の読み取りは、より実用的なものになります。

購入直後の下落リスクは数字に表れにくい

一括投資は、投資開始直後に下がると心理的ダメージが大きくなりやすいです。

シミュレーションでは20年後がプラスでも、開始直後に20%程度下落する可能性がなくなるわけではありません。

ここを理解せずに始めると、「思っていたのと違う」と感じやすくなります。

例えば、100万円が短期間で80万円に下がって見える状況では、多くの人にとって冷静な判断が難しくなる場合があります。

その後に回復する可能性があっても、「今売っておいた方がいいのでは」と考えてしまいがちです。

見落とされやすいのは、最終的な金額ではなく、運用途中での下落幅です。

一括投資を検討する際は、最終結果だけでなく、「途中で何%下落しても保有を続けられるか」を事前に考えておくことが重要です。

同じ利回りでも結果が変わる理由

平均利回りが同じでも、値動きの順序によって人の受け止め方は大きく変わります。

一括投資では特に、運用初期の下落が心理的に重く感じられやすくなります。

こうした「値動きの順序による影響」は、多くの簡易シミュレーションでは十分に反映されない場合が多いです。

例えば、最初に下落してその後に上昇するケースと、最初に上昇して後から下落するケースでは、平均利回りが同じでも心理的な負担は大きく異なります。

シミュレーション上のなめらかな成長曲線に安心感を覚えても、現実の運用はその通りには進みません。

その前提を理解しておくことが重要なのです。

含み損に耐えられるかは別問題

投資の成功は、知識だけでなく「続けられる設計」によって大きく左右される面があります。

一括投資では、含み損が出たときに資金的・精神的に耐えられるかが重要です。

耐えられない設計の場合、途中で売却してしまい、シミュレーションで想定された長期的な結果に到達できない可能性があります。

例えば、生活費に近い資金を一括で投資すると、下落時に家計への不安が直接影響します。

一方、生活資金と切り分けた余裕資金であれば、価格変動にも向き合いやすくなるでしょう。

一括投資において重要なことは、期待リターンの大きさだけでなく、下落局面でも行動を誤らない資金設計にあります。

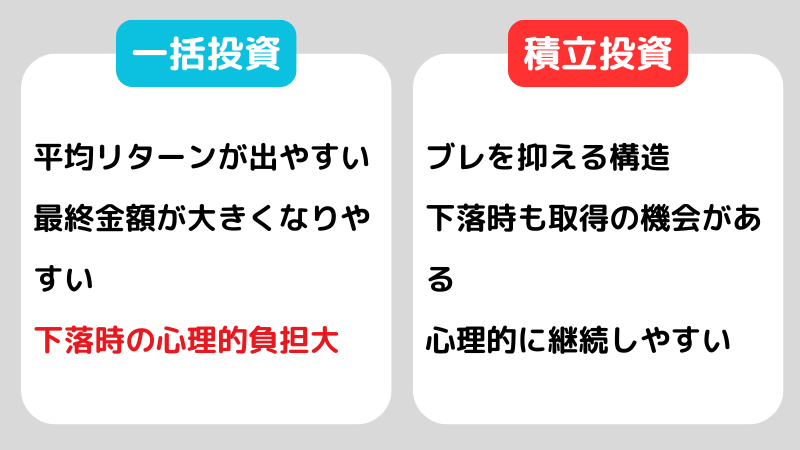

一括投資と積立投資のシミュレーション比較

一括投資と積立投資は、優劣で選ぶものではなく、「目的とリスク耐性」で選びます。

シミュレーションの比較も、その前提で読み取ることで、より納得感のある判断につながります。

一括投資は平均値が高く出やすい

一括投資は、早い段階から資金を市場に置くため、長期的には平均リターンが高くなる可能性があります。

その結果、シミュレーション上では一括投資の最終金額が大きく示されるケースも多く見られます。

ただし、これは保有を継続できた場合の前提です。

途中の下落局面で売却してしまえば、平均的に想定されるメリットは得られません。

数値上の優位性と、実際に続けられるかどうかという実行面の難易度は、別の問題として考えておきましょう。

積立投資はブレを抑える構造になっている

積立投資は購入のタイミングが分散されるため、価格が高いときも安いときも継続的に買う仕組みになります。

その結果、取得単価のばらつきが緩和されやすく、一括投資に比べて心理的に継続しやすい傾向になっているのです。

例えば、下落局面でも、積立投資は買い続ける設計になりやすく、「相対的に低い価格で購入できる」側面が生まれます。

一括投資では下落を損失として感じやすいのに対し、積立投資では将来の取得機会として捉えやすい点が特徴です。

シミュレーションでは最終金額だけを比較しがちですが、実際の投資判断では「続けやすさ」という観点も重要な比較軸になります。

シミュレーション結果だけで優劣を決めない

シミュレーション上の優劣だけで判断すると、前提条件が変わった瞬間に結論も変わってしまいます。

大切なのは、その資金が「いつ使う予定なのか」、そして「どの程度の下落に耐えられるのか」という点です。

例えば、まとまった資金があり長期間使う予定がない場合には、一括投資という選択肢が考えられます。

一方で、値動きに慣れていない場合は、積立投資で経験を重ねる方が継続しやすいこともあるでしょう。

どちらを選ぶ場合でも、シミュレーションの数値を適切に読み取ることができれば、大きな判断ミスを避けられる可能性が高まります。

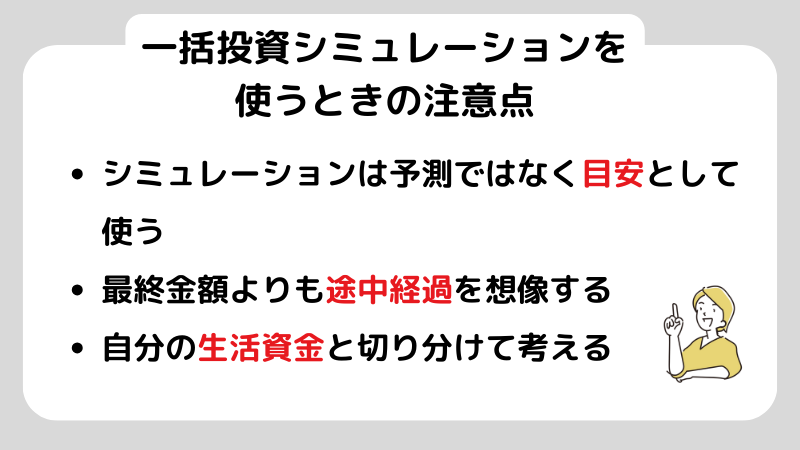

初心者が一括投資シミュレーションを使うときの注意点

シミュレーションは将来を当てるためのものではなく、条件の違いによって結果がどう変わるかを確かめるための道具です。

使い方を限定するだけでも、初心者の誤解は大きく減ります。

シミュレーションは予測ではなく目安として使う

シミュレーションは未来を正確に当てるためのものではありません。

目安として活用することで、過信による判断ミスを避けやすくなります。

その理由は、将来の市場環境や制度が変化する可能性があるからです。

例えば、同じ年率であっても、インフレ率や税制、手数料水準の違いによって、実質的な受取額の感覚は変わります。

重要なのは「この数字どおりになるか」ではなく、「この条件であれば、おおよそこの程度の水準になり得る」という目安として捉えることです。

最終金額よりも途中経過を想像する

最終的な金額だけに注目すると、運用途中での下落を軽視しがちです。

初心者が意識したいのは、「資産が一時的に減少したときに、どのように対応するか」という点です。

そこで役立つのが、複数の利回りシナリオや下落ケースを想定した比較です。

例えば、年率5%の想定だけでなく、年率0%やマイナス成長のケースも並べて確認することで、「増えない期間もある」という現実に沿った判断がしやすくなります。

いくら最終金額が魅力的に見えても、途中の変動に耐えられなければ、その結果を十分に活かせない可能性があります。

この視点を持つことが、シミュレーションを実践的に読み解くうえで重要です。

自分の生活資金と切り分けて考える

一括投資は投資額が大きくなりやすいため、生活資金と混在すると少し危険です。

生活費や近い将来に使う予定の資金と切り分けることで、価格変動への対応力が高まります。

例えば、生活防衛資金を確保したうえで、余裕資金のみを投資対象とする。それだけでも、下落局面における判断は安定しやすくなります。

「投資の前に家計の耐久力を整える」ことは、初心者にとって特に効果的なリスク管理の一つです。

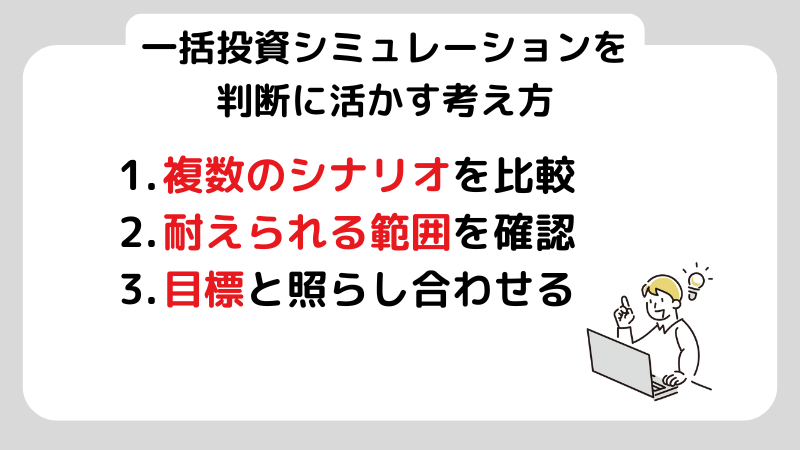

一括投資シミュレーションを判断に活かす考え方

シミュレーションは、恐れるべきものでも、過度に頼るものでもありません。

適切に活用すれば、感情に左右されるのではなく、客観的な基準に基づいた判断を助けるツールになります。

楽観シナリオと悲観シナリオを並べて見る

1つの年率だけで判断すると、結論が一方向に見えやすくなります。

複数のケースを並べて確認することで、現実に起こり得る結果の幅を把握しやすくなります。

例えば、年率5%だけでなく、年率3%や0%の想定も置き、さらに運用期間を10年と20年に分けて比較する。

こうした整理を行うだけでも、「どの条件に弱いか」が見えてきます。

投資判断では、良い結果の最大化だけでなく、悪い結果でも継続不能にならない設計が重要です。

シミュレーションは、その確認に適したツールといえます。

自分が耐えられる範囲を確認する

リスク許容度は、感覚だけで決めるとブレやすくなります。

家計の余裕や資金の目的に基づいて整理すると、判断は安定しやすくなります。

シミュレーションを活用する際は、「資産が途中で何%減少しても生活に影響しないか」を確認する視点が有効です。

例えば、仮に20%下落した場合でも生活防衛資金が確保されているか、予定している支出を圧迫しないかを確認します。

こうした点を事前に把握できれば、一括投資を検討する場合でも、より実行可能な判断につながります。

投資判断の補助資料として位置づける

シミュレーションは結論を出す道具ではなく、判断材料を整理するための補助的な資料です。

最後に必要となるのは「自分の目的」と「資金の使い道」に照らした選択です。

例えば、長期間使う予定のない資金であれば価格変動の幅を許容しやすくなります。

一方、数年以内に使う予定の資金は、値下がりの影響を受けやすくなります。

こうした目的整理ができていれば、シミュレーションの数値に過度に振り回されることを避けやすくなるでしょう。

よくある質問FAQ

一括投資のシミュレーションは当たりますか

当たり外れを示すものではなく、条件を置いた場合の目安を確認するためのものです。

前提条件が変われば結果も変わるため、確定した未来として扱わないことが重要です。

年率は何パーセントで設定すればよいですか

一つに決めるのではなく、複数のケースで確認する考え方が現実的です。

高い年率だけで判断すると、実際の結果との差が生じた際に計画が崩れやすくなります。

一括投資と積立投資はどちらが有利ですか

優劣ではなく、投資目的やリスク耐性に応じて選択することが重要です。

一括投資は結果が大きく出やすい一方で、開始直後の下落リスクの影響を受けやすくなります。

積立投資は取得時期が分散されるため、変動の受け止め方が比較的安定しやすい傾向があります。

シミュレーションの最終金額だけ見れば十分ですか

十分とは言えません。

運用途中で大きく下落する可能性があり、その局面での行動によって最終結果が変わることがあります。

途中経過の変動も想定しておく視点が重要です。

税金や制度はシミュレーションに含まれていますか

ツールによって取り扱いは異なります。

税引き前か税引き後か、手数料や運用コストが含まれているかを確認してください。

また、制度や税制は将来的に変更される可能性がある点も前提として理解しておく必要があります。

最終まとめ

一括投資シミュレーションは、未来を保証するものではなく、「前提条件を置いた場合の目安」を示すための道具です。

最終金額だけに注目すると、利回り設定や途中の下落、税金やコストの前提に気づかず、判断を誤る可能性があります。

次に確認したいポイントは明確です。まず、自分が置いているシミュレーション条件を紙に書き出し、金額・期間・年率・コストの前提を整理します。

そのうえで年率を複数パターンに変え、楽観的なケースと悲観的なケースの両方を並べて確認します。

最後に、その下落を受けても生活に影響しない範囲かを確かめることができれば、数値に過度に振り回されることなく判断しやすくなります。

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。