投資には、100%勝てる手法はありません。「ロスカット」(損切り)は必ず身につけなければ

ならない行動です。しかし、人間は「利益を得ること」よりも「損をした」方が強くダメージを感じます。

これがなかなか損切りをできない理由です。

戦略的な損切りの考え方を身につけることは、長期の利益を得るためにはとても重要です。

合理的な考え方や感情のコントロールを含めて、損切りの重要性を学びましょう。

はじめに:テクニカル分析とリスク管理の重要性

株式やFX、暗号資産(仮想通貨)などのトレードを行う際、多くの方がテクニカル分析を取り入れています。

移動平均線やボリンジャーバンド、MACDといった指標を使い、チャート上で相場の方向や売買ポイントを探ることで、より合理的なエントリー・エグジットを目指すわけです。

しかし、どれだけ優秀な分析手法を使っていても、相場が思惑どおりに動かないことは珍しくありません。

そのときに大切になるのが、「リスク管理」です。

特に、相場が反対方向に振れた場合に、どのように損失を限定するか(いわゆるロスカット=損切り)は、トレーダーとしての生存率を大きく左右します。

ロスカットを蔑ろにすると、一度の大損が致命傷となり、再起不能に陥るリスクもあります。

本記事では、テクニカル分析の概要を踏まえつつ、ロスカットをどう設定し、どのように使いこなすべきかを詳しく解説していきます。

ロスカット(損切り)とは?その基本概念

ロスカットの定義

ロスカット(損切り)とは、保有しているポジションが含み損になった状態で、さらなる損失拡大を防ぐために一定の基準でポジションを手仕舞う行為を指します。

たとえば、「このラインを割り込んだら予想が崩れたと判断し、機械的に売る/買い戻す」といった具体的なルールをあらかじめ設定し、それに従って「損失を確定させること(むやみに増やさないこと)」がロスカットの本質です。

なぜロスカットが重要か

マーケットでは誰もが

・「なるべく損を出したくない」

・「買った(売った)ポジションがいつか報われるはず」という思いを抱きがちです。

しかし、相場は自分の予想と反対の方向へ大きく動く可能性が常にあります。

ロスカットを設定しないまま含み損を抱え込むと、損失が膨らむ一方で、メンタル面にも大きなダメージが生じ、結果的にまともな断ができなくなるリスクが高まります。

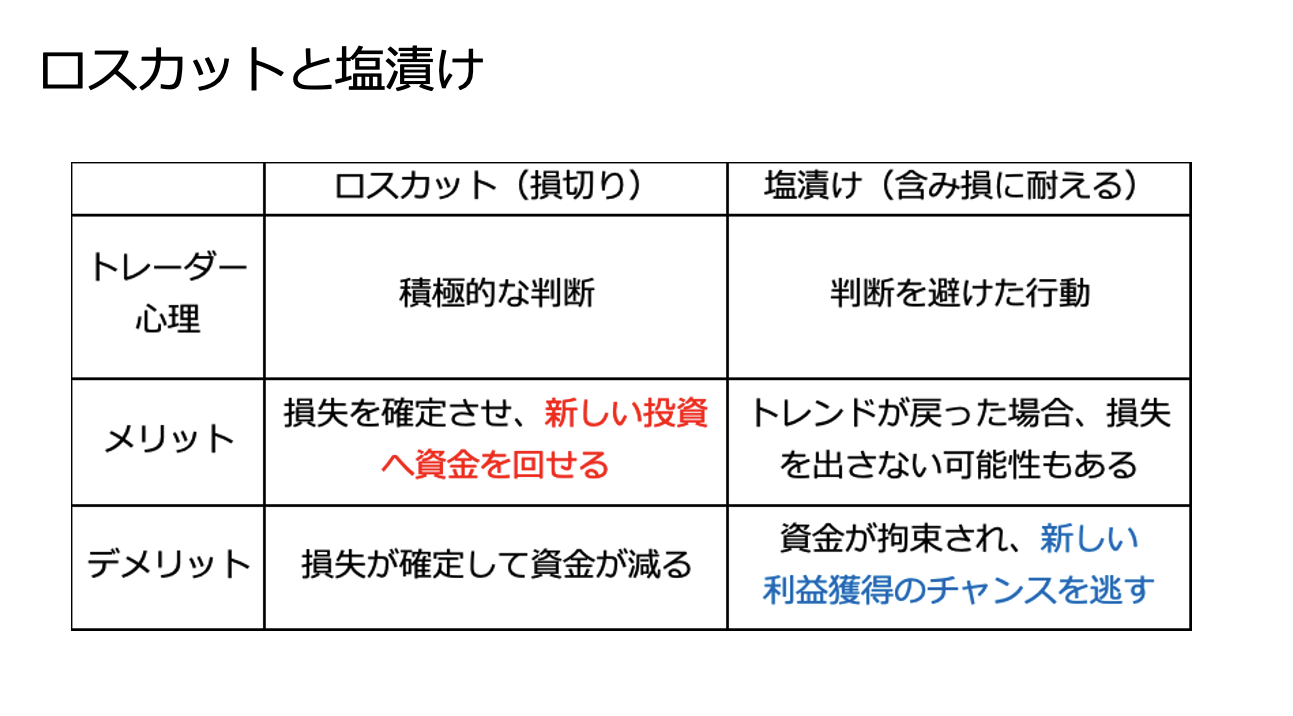

さらに、投資資金には限りがある中で、ロスカットを行わずに塩漬け(含み損に耐える)行動を取ると、資金が「儲からない投資」で拘束され、新しく利益を上げられそうな投資へ資金投入することができなくなるのです。

つまり「ロスカット」とは、「シナリオが外れたとき」に備えた“保険”のようなものです。

「何度か小さな損失を受け入れながら、効果的に資金を回して、トータルで勝ち越していく」のが現実的なトレードです。

これを徹底するためにも、ロスカットはあらかじめ決めたルールどおりに実行する、という姿勢が求められます。

テクニカル分析の視点:どのようにロスカットを決めるか

移動平均線やトレンドラインを活用

テクニカル分析では、移動平均線(MA)やトレンドラインが重要なサポート・レジスタンスとして機能することが多くあります。

たとえば、上昇トレンド中であれば、移動平均線の傾きが上向きかどうかをチェックしたり、ローソク足がその線を明確に下回るかどうかを注視します。

もし大きく下回ってしまった場合、「トレンドが崩れた」と見なしてロスカットする、といった手法が代表的です。

また、トレンドラインを引いて、そのラインを割った(もしくは上抜けた)時点で「自分のシナリオが否定された」と判断し、損切りする方法もあります。

いずれもチャートを一目見れば判断できるため、視覚的にも分かりやすいロスカット基準となるでしょう。

オシレーター系指標を用いた逆張りの失敗ライン

RSI(相対力指数)やストキャスティクスなど、買われすぎ・売られすぎを示す「オシレーター」系指標を根拠に逆張りを仕掛ける手法もよく使います。

しかし、相場が強いトレンドを伴っている場合「買われすぎが長く続く」「売られすぎが張り付く」という“ダマシ”が頻発します。

こうした状況下での逆張りが失敗したとき、どのタイミングで損切りするのかを明確にしておくことが重要です。

たとえば「RSIが30を下回ったから買ったが、さらにRSIが20近くまで落ち込み、その時点でもサポートラインを割れている」といったケースでは、追加の下落余地を警戒し、ロスカットを実行する、といったルールが考えられます。

ボリンジャーバンド・一目均衡表の利用

バンド系指標(ボリンジャーバンド、ケルトナーチャネルなど)では、価格がバンドの±2σや±3σの範囲を大きく超えると“行き過ぎ”と判断されがちです。

ただ、実際には“バンドウォーク”と呼ばれる現象で、強いトレンドが続くときはバンドの端を沿って価格が伸び続けることもあります。

そうしたケースで、一定ラインを超えたらロスカットするというのもよく用いられる手法です。

また、一目均衡表の雲を下抜けたらロスカット、といったように、チャート上で明確に「ここを抜けたら買い方不利(売り方不利)」というポイントを決定しておき、サポート割れや雲割れから判断する方法もあります。

スカット基準の具体的な計算法

パーセンテージ(%)によるシンプルな設定

もっとも分かりやすいのは、エントリー価格から一定%逆行したら損切りするというやり方です。

たとえば2%、3%、5%などの基準をあらかじめ決めておき、そこまで逆行したら自動的にロスカットするというものです。

初心者でも導入しやすい一方、相場のボラティリティが高いと細かい値動きで頻繁に損切りになってしまう可能性があるため、ケースバイケースで調整が必要です。

資金管理(リスク)ベースによる設定

ロスカットは、許容できる損失額(リスク)から逆算して決める方法がより合理的だとする考え方もあります。

たとえば、トータルの運用資金が100万円なら、1回のトレードで最大1万円(1%)の損失しか出したくないと決める。

エントリーする際の株数(FXの通貨数量など)を逆算し、1万円を超える損失が出る水準でロスカットラインを設定するのです。

こうすることで、どんなに失敗が続いても資金が一気に溶けるリスクを抑えられます。

テクニカル指標との組み合わせ

「直近の安値(高値)を割ったら損切り」「トレンドラインを何%超えて下回ったら損切り」など、テクニカルのサポート・レジスタンスを基準にロスカットラインを引く方法も人気です。

自分のシナリオが崩れたと判断するタイミングを価格水準に落とし込んでおき、そこに到達したら撤退するわけです。

ロスカットの効果的な使い方

「分割エントリー」&「ロスカットラインの階層化」

一度にフルポジションを取ってしまうと、少しの逆行で精神的なプレッシャーが高まり、冷静な判断が難しくなります。

そこで、最初は小さめのポジションで入り、相場が自分の思惑通りに動いたら追加ポジションを増やす「ピラミッディング」といった方法が有効です。

これに合わせて、ロスカットラインも段階的に設置することが考えられます。

たとえば、2%逆行で一部をロスカット、5%逆行で全てロスカット、といったように分割して設定しておくと、相場の振れ幅に合わせて損失をコントロールしやすくなります。

トレイリングストップ

含み益を抱えた状態で利益を伸ばしつつ、急な反転で利益を失わないようにする手法として「トレイリングストップ」があります。

これは、買い玉保有で、価格が上昇(下降)するたびにロスカットラインを少しずつ引き上げ(引き下げ)ていく手法です。

その上で、移動平均線を下回ったら利確を行うのが一般的です。

イベントリスクへの備え

決算発表や金融政策の発表など、大きく相場が動く可能性のあるイベント前には、ポジション量を調整したりロスカットラインを変更したりするのが有効です。

特にサプライズが起こりやすいシーンでは、予想外の値飛びが起こり、ロスカット注文すら滑ってしまう(スリッページ)可能性が高まります。

そのため、リスクを過度に取りすぎないことが大切です。

ロスカットできない心理と克服法

「いつか戻るはず」への囚われ

損切りを先延ばしにしてしまう心理として、「含み損を確定させることを避けたい」という人間の本能的な心情が挙げられます。

これはいわゆる“サンクコスト効果”とも呼ばれ、すでに投じたコストを無駄にしたくない気持ちが働いてしまうのです。

しかし、相場の動きは自分の都合とは無関係に進行します。

戻る保証がない以上、明確なルールを持って機械的に損切りする必要があります。

「損切り貧乏」を恐れるあまり刈られてしまう

ロスカットラインをあまりに近く設定すると、ちょっとしたノイズで刈られてしまい「損切り貧乏」になりかねません。

だからといって、広く取りすぎると今度は大損を招く恐れが増すので、程よいバランスが求められます。

ボラティリティやテクニカル指標のサポートラインを参考に、相場が揺れても耐えられるラインを見極める訓練が大切です。

損切りを“コスト”と割り切る

ロスカットはあくまで「シナリオが外れたときの調整作業」だと考えましょう。

1回1回の損切りを「負け」と捉えすぎると、心理的に耐えられなくなります。

トータルで利益を得ることがゴールであり、試行錯誤の一貫として「損切りというコスト」を支払うのは当たり前だ、と捉えると気持ちが楽になります。

具体例:ロスカット基準の設定シミュレーション

株式トレードの例

- 前提:総資金100万円、1回のトレードで許容できる損失は1万円(1%)。

- エントリー:ある銘柄を1,000円で100株買う(10万円分)。

この時点では最大1万円の損失が許容範囲となる。 - ロスカットライン:1株あたり100円下落(1,000円→900円)で1万円の損失になるので、

900円を割ったら撤退する。 - テクニカル調整:移動平均線や直近安値が920円付近なら、920円を明確に割り込む or

ローソク足が終値ベースで920円を下回ったらロスカットなど、細かい設定を加える。

まとめ:ロスカットをどう活かすか

テクニカル分析を駆使して相場の方向を見極めるだけでは、安定した成績を残すことは難しいでしょう。

“どのようにリスクを限定するか”、つまりロスカットラインの設定がトレード全体の鍵を握ります。

以下のポイントを押さえておきましょう。

- 自分の資金や相場のボラティリティに合った基準を決める

- %逆行による損切り、資金管理ベース(1トレードで失える金額を固定)、テクニカル指標のサポート割れなどさまざまなロスカットの決め方がある。

- 自分のスタイルにフィットする方法を見つけ、検証しよう。

- 感情を排し、機械的に実行する

- ロスカットを設定していても、「あと少し待てば戻るかも」という感情が邪魔をすることがある。

- エントリー前に決めたルールを厳守し、“負けを小さく抑える”ことが長期的な勝利につながる。

- 分割エントリーやトレイリングストップも活用

- いきなりフルポジションを取らず、小出しに売買することでリスクを軽減しやすい。

- 利益が乗ったらトレイリングストップで損切りラインを引き上げ、利益を最大化する工夫も重要。

- 損切りは決して“負け”ではない

- 一度の損切りを必要以上に大きく捉えず、全体の勝率やリスクリワードを意識する。

- 相場に絶対はなく、想定外の動きが起きる可能性を常に想定しておくことが大切。

ロスカットを嫌がって先延ばしにすると、深みにハマって取り返しのつかない損失を抱えるかもしれません。

逆に、適切なタイミングで損切りができるトレーダーは、資金を守りつつ次のチャンスを狙う余裕が生まれます。

テクニカル分析の上達と同様、ロスカットに関しても検証と学習を繰り返し、自分なりの最適解を探してみてください。

それこそが、相場で生き残り、成長を続けるための近道になるはずです。

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。