「そろそろ天井っぽいけど、下がる根拠がほしい」そんなときに役立つ代表的なチャートパターンが「ヘッドアンドショルダー」です。

ヘッドアンドショルダーは、上昇トレンドが終わり、下落トレンドへ転換しやすい局面で出やすい形。

多くの投資家が意識するため、売りが入りやすく、相場の転換点を判断する材料になります。

本記事では、ヘッドアンドショルダーの基本から応用まで、具体例を交えてわかりやすく解説していきます。

ヘッドアンドショルダーとは?

相場分析で最も有名なチャートパターンの1つであり、トレーダーなら必ず覚えておきたい形です。

3つの山で構成されるM字のような形

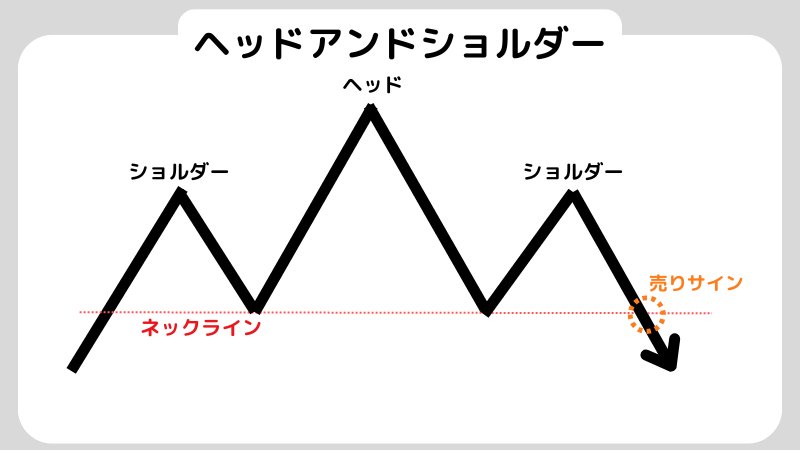

ヘッドアンドショルダーとは、チャート上に現れる「3つの山」のような形をしたパターンで、相場の反転を示すサインとして知られています。

真ん中の山(ヘッド)が一番高く、その左右にある山(ショルダー)はやや低いのが特徴です。

形としてはM字のように見え、上昇トレンドの終盤に出現することが多く、「そろそろ下落に転じるかもしれない」と判断される材料になります。

多くのトレーダーがこのパターンを意識しているため、実際に売りの動きにつながりやすい点も覚えておきましょう。

ネックラインの引き方と意味

ヘッドアンドショルダーを見極めるうえで重要なのが「ネックライン」です。

これは、左右の谷(安値)を結んで引く線で、価格がこのラインを下に割ると本格的な下落が始まる可能性が高いと判断されます。

特に、ネックラインを下抜けた直後の値動きと出来高の増加を確認することで、より確実な売りのタイミングを見極めることができます。

ネックラインがしっかり引けることで、売りエントリーの明確な目安になります。

斜めに引く場合もありますが、できるだけ自然な形で安値同士をつなげることが大切です。

このラインを割るかどうかが、パターン成立のカギとなる重要ポイントです。

また、ネックラインは単なる線引きではなく、買い手と売り手の勢力が拮抗する重要な価格帯を示していることにも注目しましょう。

トリプルトップとの違い

ヘッドアンドショルダーとトリプルトップは、見た目は似ているものの、それぞれ異なる特徴と意味を持つ重要なチャートパターンです。

トレーダーはこの2つのパターンの違いを正確に理解し、適切な判断を下すことが求められます。

形状の違い|中央の山の高さ

ヘッドアンドショルダーとトリプルトップは、どちらも3つの山で構成されるチャートパターンですが、中央の山の高さに違いがあります。

ヘッドアンドショルダーでは、中央の山(ヘッド)が最も高く、左右の山(ショルダー)はやや低い形になります。

これに対し、トリプルトップでは3つの山がほぼ同じ高さにそろっており、価格が同じ水準で3回止められたことを示します。

見た目が似ていても、山のバランスに注目することで、2つのパターンを見分けることができます。

また、両パターンの出現頻度にも特徴があり、ヘッドアンドショルダーの方が比較的多く見られます。

これは、相場が上昇トレンドの中で徐々に勢いを失っていく過程で自然に形成されやすいためです。

一方、トリプルトップは同じ価格帯で3回跳ね返される必要があるため、出現頻度はやや低くなります。

相場心理と売り圧力の違い

両パターンとも売り圧力の強まりを示しますが、その背景にある投資家心理には違いがあります。

ヘッドアンドショルダーでは、中央の山で一度高値を更新したものの、再び高値に届かずに下がったことで「上昇の勢いがなくなった」と判断され、失望売りが出やすくなります。

一方、トリプルトップでは、3回も同じ高値で跳ね返されたことで「この水準は超えられない」と多くの投資家が感じ、徐々に売りが優勢になるという流れです。

心理的な圧力のかかり方が異なります。

特に注目すべきは、売り圧力が強まるタイミングの違いです。

ヘッドアンドショルダーでは右肩が形成される過程で徐々に売りが強まるのに対し、トリプルトップでは3回目の高値形成を確認してから一気に売りが強まる傾向があります。

このタイミングの違いを理解することで、より的確な売り時を見極めることができるでしょう。

売りシグナルの信頼性

一般的に、ヘッドアンドショルダーの方がトリプルトップよりも「強い売りシグナル」として見られる傾向があります。

これは、一度高値を更新した後に右肩で勢いが失われ、明確に反転の流れが示されるためといえるでしょう。

トリプルトップも十分に反転のサインとなりますが、価格が同じ水準で止まっているだけなので、勢いの変化が視覚的にやや分かりにくい場合があります。

そのため、チャート分析に慣れていない人ほど、より形がはっきりしているヘッドアンドショルダーの方が判断しやすいのです。

ヘッドアンドショルダー発生時の売買タイミング

ヘッドアンドショルダーパターンが発生した際の売買判断は、トレーダーにとって重要な投資機会となります。

適切なタイミングでエントリーすることで、大きな利益を得られる可能性があります。

ネックライン割れが基本の売りエントリーポイント

ヘッドアンドショルダーの最も基本的な売買タイミングは、「ネックラインを下に割った瞬間」です。

ネックラインとは左右の谷(安値)を結んだラインで、ここを明確に下抜けることで「上昇トレンドが終わり、下落に転じた」と判断されます。

多くの投資家がこのラインを意識しているため、割れた瞬間に売りが加速することも少なくありません。

ただし、確実にブレイクしたことを確認するために、ローソク足の実体や出来高の増加も合わせて見ることが大切です。

特に、ネックラインを下抜けた際は、その後の値動きを慎重に観察する必要があります。

例えば、下抜け後に大きな実体の陰線(下落を示す赤いローソク足)が形成され、出来高が急増している場合は、本格的な下落相場に入った可能性が高いと判断できます。

逆に、小さな実体のローソク足で下抜けた場合や、出来高が伴わない場合は、一時的な下抜けの可能性もあるため、慎重な判断が求められます。

戻り売りを狙うタイミングも有効

ネックラインを割った後、価格がいったん下落してから再びネックライン付近まで戻る「戻り」の動きが出ることがあります。

このタイミングで「戻り売り」を狙う戦略も有効です。

特に、戻った価格がネックラインに届かずに再び下がり始めた場合は、売り圧力が強いと判断できます。

戻り売りのメリットは、だまし(フェイクアウト)に引っかかりにくく、落ち着いた状況でエントリーできる点です。

ただし、戻りが強すぎる場合は反転の可能性もあるため注意が必要です。

戻り売りとは?タイミング・戦略・注意点を初心者向けにカンタン解説

ストップロス(損切り)の置き方にも注意

どんなに信頼性の高いパターンでも、必ずしも思った通りに動くとは限りません。

そこで重要なのが「損切りライン(ストップロス)」の設定です。

ヘッドアンドショルダーで売りを仕掛ける場合は、右肩の高値より少し上に損切りを置くのが一般的です。

仮に相場が思惑と逆に動いても、ここで自動的に取引を終了できれば、大きな損失を防げます。

エントリーと同時に「どこでやめるか」を決めておくことが、安定したトレードには不可欠です。

失敗しないためのヘッドアンドショルダーの見分け方

ヘッドアンドショルダーは確実性の高いチャートパターンですが、誤認識を避けるためにいくつかの重要なポイントを押さえておく必要があります。

「3つの山」のバランスを確認する

ヘッドアンドショルダーを正確に見分けるためには、まず「3つの山」の形に注目する必要があります。

中央の山(ヘッド)がもっとも高く、左右の山(ショルダー)がそれより低く、かつ高さが近いことが理想的です。

右肩と左肩が極端にズレていたり、ヘッドとほぼ同じ高さになっている場合は、パターンとしての信頼性が低くなります。

バランスのとれた形であるかをチェックすることで、だましに引っかかるリスクを減らすことができます。

ネックラインが明確に引けるかを確認する

ヘッドアンドショルダーの見極めでは、「ネックライン」がしっかり引けるかも非常に重要なポイントです。

ネックラインとは、左右の谷(安値)を結んだラインのことで、ここを下回ることでパターンが完成します。

もしネックラインが斜めすぎたり、そもそも安値が安定していなかったりすると、判断があいまいになり、エントリータイミングを誤る原因になります。

形に頼るだけでなく、基準となるラインが明確に引けるかを確認することが大切です。

出来高の変化にも注目する

チャートの形だけでなく、出来高の変化にも目を向けることで、ヘッドアンドショルダーの信頼性をより高めることができます。

一般的には、中央の山(ヘッド)で出来高が多く、右肩では出来高が減少するパターンが理想です。

これは買いの勢いがピークを迎え、徐々に弱まってきていることを示しています。

逆に、右肩で出来高が増えていた場合は、まだ上昇の勢いが残っている可能性もあるため注意が必要です。形と一緒に出来高の流れも確認しましょう。

よくある質問Q&A

Q1. ヘッドアンドショルダーはどんな相場で出やすいですか?

A. 上昇トレンドの終盤(天井圏)で出やすいパターンです。

高値更新後に失速する形になりやすく、下落転換のサインとして使われます。

Q2. ヘッドアンドショルダーとトリプルトップの違いは何ですか?

A. 中央の山の高さが違います。

ヘッドアンドショルダーは中央(ヘッド)が最も高く、トリプルトップは3つの山がほぼ同じ高さです。

まとめ

ヘッドアンドショルダーは、上昇の終盤で出やすい下落転換の定番パターンです。

3つの山で構成される特徴的な形状と、ネックラインの明確な基準により、初心者でも比較的判断しやすいパターンといえます。

トリプルトップとの違いを理解し、出来高の変化にも注目することで、より精度の高い売買判断が可能になります。

特に重要なのは、ネックラインを割った時点での適切な売りエントリーと、リスク管理のためのストップロスの設定です。

また、戻り売りという選択肢があることも覚えておくと、より柔軟な取引戦略を立てることができます。

このパターンを活用する際は、形だけでなく、出来高や他の指標との組み合わせも考慮し、総合的な判断を心がけましょう。

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。