相場の動きを予測するには様々な指標が必要ですが、中でも注目したいのが移動平均乖離率です。

これは、移動平均線を活用して、買われすぎや売られすぎを判断するのに役立ちます。

そこで今回は、移動平均乖離率とは何か、どのように活用すればいいのかなどを解説します。

これからテクニカル指標を使って相場の動きを予測しようと考えている方は、ぜひ活用してください。

移動平均乖離率とは

まずは、移動平均乖離率について解説します。

移動平均乖離率の定義と計算式

移動平均乖離率とは、現在の株価や為替レートなどが、移動平均線からどのくらい離れているかを示すテクニカル指標です。

大きく乖離していると、いずれは移動平均線に近づいていくと考えられます。

この乖離により、買われすぎなのか売られすぎなのかを明らかにできます。

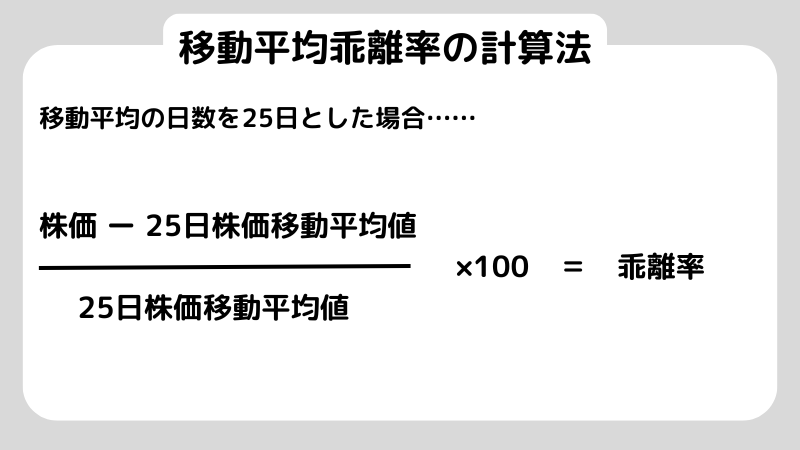

移動平均乖離率の計算方法は、以下の通りです。

移動平均乖離率の種類

移動平均乖離率は、2つの種類にわかれます。

1つ目は、正の乖離です。

これは、現在の値が移動平均線より上にあり、プラスが大きければ大きいほど移動平均線から離れています。

市場心理としては買われすぎが示唆されており、短期間で急上昇している時によく見られます。

プラスが大きい状態が続くと、利益確定売りや価格調整が入る可能性が高いと言えるでしょう。

2つ目は、負の乖離です。

これは、現在の値が移動平均線より下にあり、マイナスが大きければ大きいほど移動平均線から離れています。

市場心理としては売られすぎが示唆されており、底値圏を表わしていると考えられます。

マイナスが大きい状態が続くと、買戻しや価格調整が入る可能性が高いと言えるでしょう。

移動平均乖離率の表示方法

移動平均乖離率は、ほとんどの証券会社のトレーディングツールで簡単に表示できます。

まずはチャートをから分析したい株価チャートを表示し、指標やテクニカルなどの設定を開いて移動平均乖離率を選択します。

5日、25日などの期間を指定して乖離率の表示範囲を調整し、買われすぎ・売られすぎの目安となるラインを-15%以下・15%以上など選んでください。

これはあくまで一般的なやり方なので、個別の証券会社の画面の方法については使い方ページやヘルプページを参照してください。

移動平均乖離率と他の指標の併用

資産形成を成功させるには、移動平均乖離率とどのような指標を併用すればよいかを解説します。

出来高の活用

出来高とは、一定期間に成立した売買の数量です。

株価の先行指標と言われており、価格変動の勢いや信頼性を測ります。

移動平均乖離率と併用する際は、3つのパターンに注目します。

1つ目が、株価が移動平均線から大きく上に乖離し、出来高が急増しているパターンです。

これは、強い買い圧力を表わしています。

この状態が進んでいくと、利益確定売りが近くなり天井となる可能性も高くなります。

2つ目が、株価が移動平均線から大きく下に乖離し、出来高が急増しているパターンです。

これは、強い売り圧力を表わしています。

この状態が進んでいくと、短期的な底値や自律反発が近くなっていきます。

3つ目が、価格が移動平均線から大きく乖離し、出来高が減少しているパターンです。

これは、現在のトレンドの勢いが衰えていることを表わします。

近々、トレンド転換が発生すると考えられるでしょう。

RSIの活用

RSIとはRelative Strength Indexの略で、買われすぎや売られすぎを判断するオシレーター系指標です。

株価が移動平均線から上に大きく乖離しており、RSIが70%〜80%以上の場合、強い買われすぎを示唆します。

天井が近いと思われるため、利益確定や新規の買いを控えをすると良いでしょう。

株価が移動平均線から下に大きく乖離しており、RSIが20%〜30%以下の場合、強い売られすぎを示唆します。

底値が近く、反発を狙った買いや空売りの利益確定がおすすめです。

株価が新高値・新安値を更新しているのにRSIが新高値・新安値を更新しない場合、ダイバージェンスだと考えられます。

現在のトレンドの勢いは弱まり、終焉や反発に向かうでしょう。

RSIの見方をわかりやすく解説!RSIでエントリーする方法も紹介

MACDの活用

MACDはMoving Average Convergence Divergenceの略で、トレンドの方向性や転換点がわかるトレンド系・オシレーター系の複合指標です。

移動平均乖離率が正の乖離をしていて、MACDがシグナルラインを上から下に抜けるデッドクロスが起きると、下落に転じる可能性があります。

反対に、負の乖離をしている中でゴールデンクロスが発生すると、上昇を示唆します。

また、株価の移動平均乖離率が大きい中で、MACDヒストグラムの山が小さくなり始めている時は、現在のトレンドが弱まり反転に向かうと考えられるでしょう。

MACDとは?テクニカル指標での見方や仕組みをQ&A形式で紹介します!

ボリンジャーバンドの活用

ボリンジャーバンドとは、移動平均線を中心にし、データがどのくらいバラついているのかを表わすために上下にバンドを表示する指標です。

株価がボリンジャーバンドの+2σラインに沿って上昇を続けることを、バンドウォークといいます。

移動平均乖離率が正の乖離をしている間にバンドウォークが見られたら、トレンドが非常に強い状態であると言えます。

いくら乖離率が大きくても、安易な売りをせず買い継続を優先しましょう。

【初心者向け】ボリンジャーバンドの見方を徹底解説|バンドの動きと転換点の読み方がわかる!

移動平均乖離率に注目する際の注意点

移動平均乖離率に注目する際、注意すべき点を解説します。

上昇・下降トレンド相場で適切に判断する

相場が上昇トレンドの場合、株価は正の乖離が大きくなることがよくあります。

この時、買われすぎのシグナルが出てもさらに上昇し続けることがあるため、安直な売りは危険です。

わずかに負の乖離が見られた押し目のタイミングで、買いエントリーをしましょう。

相場が下降トレンドの場合は、株価は負の乖離が大きくなることがよくあります。

買いに走るのではなく、戻り売りのタイミングで空売りを検討してください。

順張り時と逆張り時の使い方を理解する

移動平均線乖離率は、「株価が移動平均線からどれだけ離れているか」を見る指標です。この乖離率は、順張り(トレンドに乗る)と逆張り(行き過ぎの修正を狙う)の両方で使えます。

■順張りでの使い方

上昇トレンドの場合

株価が移動平均線よりも上に離れすぎた(正の乖離が大きい)後に、乖離が縮まったり、時にマイナス乖離になったタイミングで買いを考えます。押し目買いのイメージです。

下降トレンドの場合

株価が移動平均線よりも下に離れすぎた(負の乖離が大きい)後に、乖離が縮まったり、プラス乖離に転じたときに売りを考えます。戻り売りのイメージです。

■逆張りでの使い方

正の乖離が大きいとき

乖離率が過去の高い水準(レンジの上限)を超えたときは「買われすぎ」と判断し、売りシグナルになります。

負の乖離が大きいとき

乖離率が過去の低い水準(レンジの下限)を超えたときは「売られすぎ」と判断し、買いシグナルになります。

■短期と長期の乖離率の違い

短期(5日線や20日線など)

短期線との乖離率は直近の動きに敏感です。1ヶ月〜3ヶ月(20日〜60日程度)の間の乖離率の上限・下限を目安にするのが一般的です。

長期(100日線や200日線など)

長期線との乖離率は大きな流れからのズレを示します。目安にする期間は3ヶ月〜半年、長いと1年(60日〜240日程度)を見て、相場全体の過熱感や割安感を判断します。

リスク管理を徹底する

他のテクニカル指標を活用する時と同様に、リスク管理は非常に重要です。

強いトレンド相場では乖離率のシグナルがダマシとなることもあるので、必ず事前にストップロスを設定し、ラインに達したら決済することを徹底してください。

また、乖離率のシグナルが出ても過度なレバレッジはかけず、一度に大量の資金を投入することもやめましょう。

最終的な判断を下す時は、移動平均乖離率と同時に、出来高やRSIなど他のテクニカル指標を併用して精度を高めてください。

移動平均乖離率に関するよくある質問

移動平均乖離率に関するよくある質問に回答します。

移動平均乖離率とは何ですか?

移動平均乖離率とは、現在の株価や為替レートと移動平均線の乖離がどのくらいあるかを示すテクニカル指標です。

買われすぎなのか売られすぎなのかがわかり、現在の値が移動平均線より上にあるものを正の乖離、下にある者を負の乖離といいます。

移動平均乖離率はどう活用すればいいですか?

移動平均乖離率は、他の指標との併用がおすすめです。

例えば、正の乖離がある時にRSIが70%〜80%以上だと、強い買われすぎを示唆します。

また、上昇・下降トレンド相場での判断材料として使ったり、順張り・逆張りのシグナルを判断するのに使ったりしましょう。

まとめ

今回は、移動平均乖離率について解説しました。

移動平均乖離率を見ることで、相場の過熱感や割安感を判断できるようになります。

ただし、単体で使った時の正確性はそこまで高くはないので、必ず他の指標と併用するようにしましょう。

また、リスク管理を徹底して損失を避けること、損失を出すにしても最小限にすることを心がけてください。

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。