投資初心者の方は、金利と株価の関係をまだ理解できていないこともよくあります。

一般的に「金利が上がると株価が下がる」と言われますが、その理由を説明できない方も多いでしょう。

また、すべての株が同じように反応して上昇するわけではありません。

そこで今回は、金利と株価の基本的な関係から、過去の事例、そして初心者の方が金利ニュースをどう投資に活かせばいいのかまで、わかりやすく解説していきます

金利と株価の基本的な関係

まずは、金利と株価について基本的な関係を解説します。

金利が上がると株価が下がりやすい理由

一般的に、金利が上がると株価が下がると言われていますが、その理由は3つあります。

1つ目が、企業の資金調達コストが増大することです。

企業は銀行から借り入れした資金をもとに、新規事業を開発したり既存事業を展開したりします。

しかし、金利が上がると借り入れにかかる利息が増え、企業の利益を圧迫します。

これにより企業は借り入れに消極的になり活発に事業を行えないことから、投資家の間で利益が減ると予測され、株価が下がるという流れです。

2つ目が、投資家の資金が株式から債券に流れることです。

株式投資はやや大きな利益が狙える一方、元本保証がなくリスクを伴います。

反対に、銀行預金や国債は利益幅は小さいものの、元本割れの心配がほとんどありません。

しかし、金利が上がると預金や債券で高い利回りを得られるようになるため、投資家はあえてリスクの高い株式投資をするモチベーションが下がります。

より安全な資産に資金を移すため株式投資に回していた資金を引き揚げ、株式市場全体から資金が流出して、株価が下がりやすくなります。

3つ目が、個人消費の冷え込みです。

金利が上がると住宅ローンや自動車ローンなどの金利も上がり、個人の消費意欲が減退しやすくなります。

消費の低迷が経済全体の減速につながり、企業の業績悪化を通じて株価にマイナスに作用します。

こうした背景がある一方で、景気回復に伴う金利上昇の場合は、必ずしも株価が下がるとは言えません。

また、緩やかな上昇であれば企業が変化に対応でき、株価の反応も緩やかになることがあります。

金利と株価にはどんな関係がある?投資家として注目すべきポイントを解説!

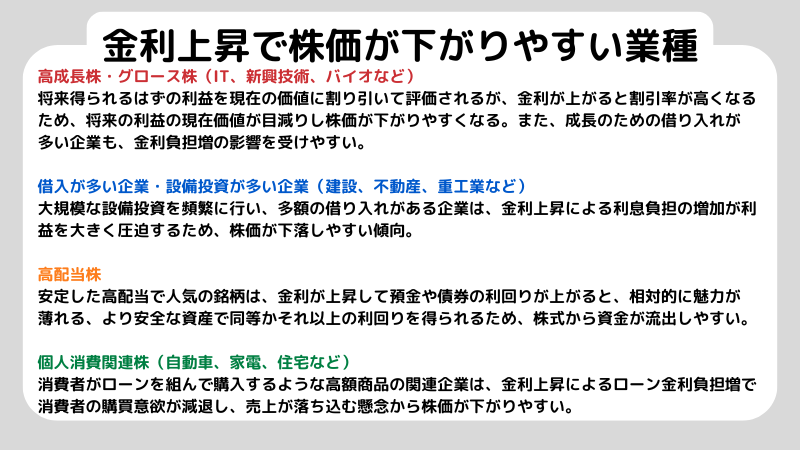

金利上昇で株価が特に下がる業種

金利上昇局面で株価が下がりやすいのは、主に以下のような業種です。

金利上昇で株価が上がりやすい業種

金利が上昇すると株価が上がりやすい業種として、銀行が挙げられます。

銀行は預金金利と貸出金利の利ザヤで利益を得ていますが、金利が上昇すると利ザヤが拡大し、収益が増大します。

しかし、最近では運用益が大きくなっているため、金利上昇で市場が落ち込むと損失が出て、それが収益を圧迫するケースもあります。

また、保険会社も株価が上がりやすいです。

これは、保険会社は保険料として顧客から集めた資金を国債などに運用しているためで、金利が上昇することで利回りが向上します。

また、景気回復局面での金利上昇であれば、景気敏感株の一部が恩恵を受けることもあります。

例えば、金利上昇がインフレ期待の現れである場合、物価上昇に合わせて製品価格を転嫁しやすい商社や総合電機などが恩恵を受けるケースがあるでしょう。

過去の金利上昇での株価の動き

過去、金利上昇で株価がどう動いたかについて解説します。

日本での金利上昇と金融株の動向

日本では、金利が上昇した局面で金融株が注目を集めました。

特に、ゼロ金利政策からの脱却や、マイナス金利政策の解除といった「金利正常化」の動きは、金融セクターにとって大きな追い風となります。

例えば、2024年3月に日本銀行がマイナス金利政策を解除した際、銀行株や保険株は大きく上昇しました。

マイナス金利が解除されれば、銀行が預金者から預かったお金を日本銀行に預ける際に金利がかからなくなり、利ザヤが拡大するという期待があったためです。

実際に、大手銀行の株価はこの発表前後で一時的に急騰しています。

ほかにも金利上昇局面では、金融機関の収益改善期待から、メガバンクや地方銀行、保険会社などの株価が堅調に推移する傾向が見られます。

ただし、日本の金利上昇は過去にほとんどなかったため、厳密な過去データで検証することは難しい側面もあると言えるでしょう。

米国での利上げサイクルと市場の反応

米国は、日本よりも利上げサイクルが頻繁です。

過去の事例として、2022年にFRBによる急速な利上げサイクルがありました。

インフレ抑制のためにFRBは政策金利を大幅に引き上げ、低金利環境で評価されてきたGAFAなどのハイテク・グロース株は大きく下落。

金利上昇は将来の利益の現在価値を押し下げるため、高成長を期待されるグロース株にとっては逆風となりました。

一方で、利上げサイクルが進む中で、米国の銀行株は比較的堅調に推移する場面も見られました。

これは、日本のケースと同様に、金利上昇が銀行の利ザヤ拡大に繋がるという期待があったためです。

しかし、急激な利上げは景気後退懸念を高め、市場全体を冷え込ませる可能性もあります。

そのため、米国の金融政策の動向は、単に金利の上昇幅だけでなく、経済状況やFRBの今後の見通しと合わせて、総合的に判断する必要があります。

初心者のための金利ニュース活用術

投資初心者が金利ニュースのどこに注目すべきか、活用術を解説します。

ニュースでチェックすべき「金利発表」と「金利予想」

金利に関するニュースは多岐にわたりますが、初心者がまずチェックすべきは、中央銀行による「金利発表」です。

日本銀行は年に8回会合を開催し、金融政策を決定して政策金利を発表します。

金利の据え置き、引き上げ、引き下げのいずれか、そしてその理由や背景が説明されます。

米国の中央銀行であるFRBも、年に8回FOMCを開催し政策金利を発表します。

米国の金利動向は世界経済と日本市場に大きな影響を与えるため、必ずチェックしましょう。

また、金利の上げ下げだけでなく、景気見通しや物価見通しなど背景にある中央銀行の経済認識や、今後の金融政策に対する姿勢を読み解くことが重要です。

投資初心者がもう一つ注目すべきポイントが、金利発表後の市場や専門家の「金利予想」です。

金利発表前には、アナリストやエコノミストが次回の金利動向を予想します。

予想通りの場合は大きな反応がないこともありますが、予想を裏切るサプライズがあった場合は市場が大きく動くことがあります。

発表後も、エコノミストや各国の要人発言、経済指標などから、今後の金利がどう動くかの予想が報じられます。

長期的な金利トレンドを把握するためには、これらの予想にも目を向けましょう。

金利ニュースの投資への活かし方

金利発表があったら、どのような業種が上がりどの業種が下がったかを観察しましょう。

特に、銀行や保険といった金融株、あるいは借入の多い不動産や高成長株の動きに注目してください。

予想と実際の発表の乖離が大きかった場合、市場がどう反応したかを把握することで、投資家心理を読み解く練習になります。

また、金利上昇局面に入ると判断したら、ポートフォリオ内の業種配分を見直しましょう。

金融株の比率を高めたり、金利上昇に弱いとされるグロース株や借入が多い企業の比率を一時的に減らしたりする投資家が多いです。

株式だけでなく、預金や債券の利回りも確認し、より有利な資産への資金移動を検討することも重要です。

さらに、短期的な金利の上げ下げだけでなく、中央銀行が今後どのような金融政策の方向性を示しているのか、長期的なトレンドを把握しましょう。

景気回復局面での緩やかな金利上昇は株式市場全体にとってプラスとなることもありますが、インフレ抑制のための急激な利上げは市場を冷え込ませる可能性があります。

金利上昇に関するよくある質問

金利上昇に関するよくある質問に回答します。

Q1.金利が上がると株価はどうなりますか?

一般的に、金利が上がると株価は下がりやすい傾向にあります。

これは、企業の資金調達コストが増加すること、預貯金や債券の魅力が増すこと、消費や投資が冷え込むことが理由です。

ただし、金利上昇の背景やそれがどの程度の速さで進むかによって、市場の反応は異なります。

Q2.投資をしている人はどんな金利ニュースに注目したらいいですか?

中央銀行の金融政策決定会合の結果に注目しましょう。

政策金利が引き上げられたか、引き下げられたか、据え置かれたかをチェックします。

また、主要な経済指標の動向や、市場の金利予想と実際の乖離も重要です。

まとめ

金利と株価は、私たちの想像以上に深く結びついています。

金利が上がると、企業の資金調達コスト増、債券の魅力向上、消費・投資の冷え込みといった要因から、株価は下がりやすくなるのが一般的です。

特に、高成長株や借入の多い企業は、その影響を受けやすいでしょう。

一方で、銀行や保険などの金融株は、金利上昇によって収益機会が拡大し、株価が上がりやすい傾向にあります。

金利と株価の動きを理解し活用することで、資産形成はさらに加速していくでしょう。

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。