金利は、株式市場を動かす要因の一つです。

金利の変動は、銀行や投資家の動きを通じて株価に影響を与えます。

例えば、一般的には金利が上がると株価が下がると言われます。

今回は、金利と株価の動きがどのように連動しているのか、投資家は金利の動きを見てどのように対応すればよいかについて解説します。

金利と株価とは

まずは、金利と株価とは何か、概要を解説します。

金利とは

金利とは、資金を借り入れた方が、貸し手に対して借入金額に上乗せして払う金額の割合を指しています。

例えば、100万円を借りた人が110万円を返済した場合、金利は10%です。

日本銀行が民間の銀行に貸し付けを行うときに発生する金利は政策金利と呼ばれ、民間の銀行はこれより高い金利を設定して企業や個人に融資します。

経済が好調だと日本銀行は金利を上げて金融引き締めを行い、不況の際は金融緩和の策として金利を下げます。

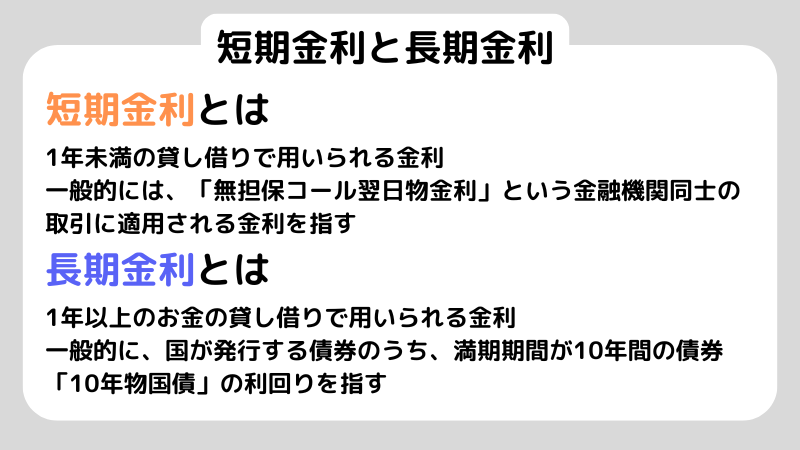

金利は、以下の通り期間によって種類がわかれているので、2つの違いを理解しましょう。

金利と混同されやすいのが、利回りです。

利回りとは、投資した金額に対する利子や配当、売却損益などの割合を指します。

投資のパフォーマンスを測定する際に役立ち、収益を投資額で割ることで算出されます。

株価とは

株価とは、企業が発行している株の価格です。

1株当たりの金額を指し、業績が良ければ株を購入したい人が増え株価が上昇し、業績が悪いと売却したい人が増え株価は下落します。

業績以外にも、どのような事業投資をしているか、経営陣がどう評価されているかなど、様々な要因で株価は変動します。

特定のグループの株価を一定の計算方法で数値化したものが「株価指数」です。

株価は景気の先行指標とされており、日経平均株価、TOPIX(東証株価指数)、S&P500などが有名でしょう。

金利と株価の基本関係とは

金利と株価の関係性について解説します。

金利が引き上げられた場合の株価

金利が下がると、設備投資が必要な製造業を中心に、株価が上がります。

これは、企業が設備投資のために銀行から融資を受ける場合、支払わなくてはならない利息が減って借り入れしやすくなるためです。

企業がお金を借りて事業を拡大するハードルが低くなり、業績が伸びることで株価が上がります。

また、投資家目線で見ると、金利が下がると預金をしても受け取れる利子が少なくなります。

そのため「利子がほとんどつかないなら株式などで運用しよう」と考える人が増えることも、株価が上昇する理由の一つです。

金利が引き下げられた場合の株価

金利が上がると、株価は下落します。

金利が高い時にお金を借りると、多額の利子を支払わなくてはならないため、企業は融資を避けるようになります。

これにより事業拡大が難しくなり、業績が落ちて株価も下落するという仕組みです。

投資家にとっては、株式投資というリスクのある方法を選ばなくとも、預金しておけば多くの利子を得られるようになります。

そのため、株式を購入する人が減ることも、株価下落の一因となります。

過去に起きた歴史的局面

金利と株価の関係性についてよくわかる、2つの事例を紹介します。

1つ目の事例は、リーマンショック後のゼロ金利政策についてです。

2008年9月、リーマン・ブラザーズが破綻し、世界経済に混乱がもたらされました。

景気後退や株価が暴落に対し、アメリカの中央銀行であるFRBは数々の金融政策を実施。

その施策の一つとして、ゼロ金利政策が導入されました。

これにより、企業は借り入れをしやすくなり、投資家も預金をするメリットがなくなるため金融市場にお金が流れるようになりました。

さらに効果的だった施策が、量的緩和(QE)です。

FRBは国債などを市場から大量に買い入れ、市場に「カネ余り」の状態を作りました。

金融機関が国債を売却して資金を手に入れ、収益性の高い株式などに振り分け、株式市場が回復しました。

2つ目の事例は、新型コロナウイルス後の超金融緩和です。

2020年初頭に新型コロナウイルスによるパンデミックが発生し、世界的に経済が停滞。

リーマンショックの時と同様に、株価が急落しました。

そこで世界の中央銀行が行ったことが、史上最大規模の金融緩和策です。

金利を一気に引き下げ、量的緩和を実施しました。

リーマンショックの時よりも大規模に国債や社債を買い入れ、市場に流動性を供給。

これにより、再び「カネ余り」の相場が形成され、株式市場が回復しました。

金利と株価の動きに関係するポイント

金利と株価の関係を理解する上で、重要なポイントについて解説します。

国債利回りと株式リスクプレミアム

投資の世界では、ローリスク・ローリターンの国債と、ハイリスク・ハイリターンの株式がよく比較されます。

ここで知っておきたいのが「株式リスクプレミアム(ERP)」という考え方です。

株式リスクプレミアム(ERP)とは、「リスクを背負って株を買うからには、どのくらいのリターンが欲しいか」という差です。

例えば投資家は、国債の利回りが年2%の時、リスクのある株式投資をするのであれば年5%は欲しいと考えます。

株の期待リターンである5%から、国債の利回り 2%を引いた、3%が株式リスクプレミアムです。

国債の利回りが高くなると、リスクを取らず儲かる商品として、国債の魅力が高まります。

一方で、わざわざリスクを取って株式投資をする必要がないと考える投資家が増え、株の人気が下がり、株価が低くなるという流れです。

国債の利回りが低ければ、利益がほとんど得られないことから国債の人気が落ち、投資家は株に資金を移す傾向が強くなります。

さらに、株式リスクプレミアムについて理解するにあたり、重要な要素がDCFとPERです。

DCF法とは、企業の将来のキャッシュフローを現在の価値に換算し、この会社の株はいくらが妥当かを判断する方法です。

ERPは、DCFの割引率を算出する時に利用されます。

PERは、株価収益率(Price Earnings Ratio)の略で、株価の割高・割安を判断する指標です。

DCF法で利用する「割引率」という数値に、ERP が組み込まれます。

また、PERは株価が利益に対して高すぎないかを判断する指標であり、ERPは市場全体のPERが高すぎるか、安すぎるかを見極める材料として使われます。

ERPが低いにも関わらずPERが高いと株が割高の可能性があり、ERPが高い中でPERが低いと割安なチャンスの可能性があるでしょう。

割引率とバリュエーションへの影響

DCFを用いて企業のキャッシュフローを評価する際、金利が低下するほど資産の現在価値は高くなります。

これは、将来のお金の価値が現在と比較してもそれほど目減りせず、割引率が低くなり、未来のキャッシュフローの現在価値が大きく評価されるためです。

反対に、金利が高いと現在価値は小さく評価されます。

また、金利はお金の時間価値だけではなく、投資に伴うリスクとも関連しています。

市場全体の金利が上がれば、投資家はリスクの低い投資方法でも大きなリターンを得ることが可能です。

そのため、株式投資のようなリスクのある手法には、より大きな利益を求めるようになります。

そこで割引率は高く設定されますが、将来的に生まれるキャッシュフローの予測値が同じであっても、割引率が上がるとキャッシュフローの現在価値が小さく評価されるため、企業価値が下がるという流れです。

株式の中でも、グロース株は金利の影響を強く受けます。

これは、グロース株の価値は「遠い将来に得られると考えられている、キャッシュフローに依存している」ためです。

遠い将来のキャッシュフローに適用される年数が大きく、割引率が上がれば、現在価値の下落を引き起こします。

業種別の感応度

金利の動きがどんな影響を与えるかは、業種によって異なります。

金利上昇がプラスに働く業種は、銀行・保険など金融、マイナスに働く業種は、ハイテク・グロースなどです。

銀行は、預金金利と貸出金利の利ザヤが収入源となっています。

一般的に、貸出金利の引き上げは、預金金利の引き上げよりも大きくなる傾向です。

そのため、金利上昇の場面では利ざやが拡大し、銀行の収益が向上します。

また、新規で購入する国債の利回りが高くなり、運用収益が改善する点もポイントです。

保険会社は、顧客の支払う保険料を長期運用しているため、金利が上がり債券などの利回りが高くなれば収益が向上します。

また、金利が低いと予定利率を下回る運用しかできませんが、金利が上がればより魅力的な商品を開発できる点もポイントです。

これらの企業とは反対に、ハイテク企業やグロース株企業には、金利上昇が不利に働きます。

これらの企業は、将来的な成長とキャッシュフローを期待されて評価されています。

DCF法は将来のキャッシュフローを割引率で割り引いて現在価値を算出しますが、金利が上昇すると割引率を押し上げるためです。

株式投資で資産を増やすためのコツ

株式投資で資産を増やすには、いくつかのコツがあります。

景気局面を読む

金利の動きと、短期金利と長期金利の関係は、景気局面を読む際に役立ちます。

景気局面を読むためには、投資した金額に対して1年に何%の収益を生むかを表す、イールドに注目しましょう。

英語ではyieldと表記し、動詞では、産出する、もたらす、与えると言った意味があります。

「この投資は年5%の利回りがある」は”This investment yields 5% annually.”と訳されます。

名詞での意味は、産出量、収益、利回りです。

イールドには、2つの種類があります。

1つ目の順イールドとは、期間が長い債券ほど金利が高い状態です。

正常イールドとも呼ばれ、「投資家が長期でお金を貸すことに対して、より高いリターンを要求する」という正常な状態だと考えられています。

順イールドでは投資家がリスクを取りやすくグロース株が好まれる傾向で、景気拡大を示唆します。

2つ目の逆イールドとは、短期金利が長期金利を上回る状態です。

市場が将来的な景気後退やインフレ鈍化が予想され、長期的な経済成長への期待はできません。

逆イールドは景気後退の強力な前兆として知られ、投資家はリスク回避の姿勢を強めます。

また、FRBが利上げを行うと、逆イールドが発生しやすいです。

これは、FRBが金利を上げると短期金利が一気に上昇し、中央銀行が短期的な資金供給量を調整するためです。

なお、短期金利が上昇して長期金利が低下すると、短期金利が長期金利を上回り逆イールドが発生します。

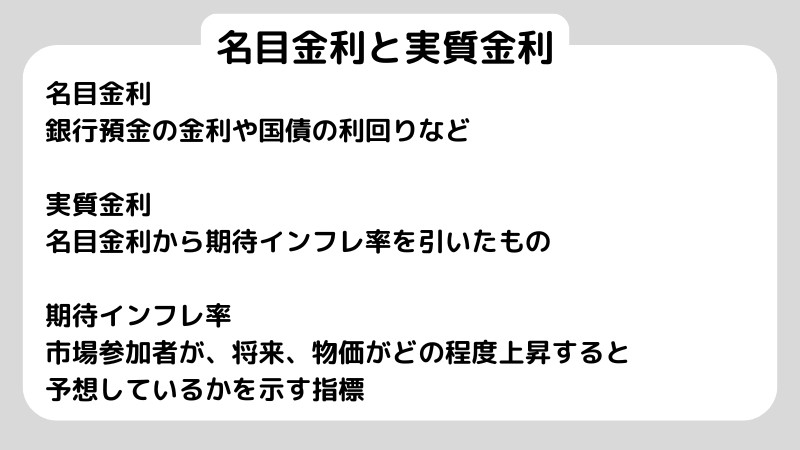

実質金利に注目する

名目金利だけではなく実質金利に注目することで、投資環境の変化を正確に捉えることができます。

実質金利は、投資家が「購買力ベースでどれくらいリターンを得るか」を示すもので、より本質を表した金利だと言えます。

実質金利が上昇すると、将来のキャッシュフローを現在価値に割り引く際の割引率が上昇し、株式の価値は低下します。

また、国債などの商品でもリターンが得やすくなり、資金リスク資産から安全資産へシフトされていく傾向です。

資金の動きを読む

金利の動きから、市場の資金がどう動くかを読むことが重要です。

利上げ局面では、投資家がリスクを回避しようと動くため、キャッシュや短期債などに資金が集まります。

逆イールド発生時は、食品や飲料、医薬品、ガスなどのディフェンシブ株に資金がシフトし、グロース株や景気敏感株は避けられることが多いでしょう。

為替・資金フローとの関連を見極める

金利の動きは、国内市場だけではなく為替市場や国際的な資金の流れにも影響を与えます。

例えば、ある国の金利が上昇すると、その国の通貨の魅力が増して買われやすくなります。

これは、投資家がより高い金利で資金を運用しようと、その国の通貨建ての国債や預金などに資金を振り向けるためです。

日本のような輸出依存度の高い国では、ドル高が進むと輸出企業の業績に好影響を与えます。

日本経済は輸出産業の比率が高く、一般的に円安は株式市場全体にとって追い風となるものです。

円高になると輸出企業の売上・利益が円換算で目減りし、TOPIXや日経平均にとってマイナスになります。

世界経済を見てみると、ドル高は、新興国経済や株式市場にとってマイナスに働きます。

これは、世界的にリスクオフの動きが生まれるため、投資家がより安全なアメリカ市場へと資金をシフトさせていくためです。

新興企業の株価下落が進み、新興国市場全体の低迷につながります。

金利と株価の関係に関するよくある質問

金利と株価の関係に関するよくある質問に回答します。

金利と株価はどんな関係性ですか

金利が下がると、企業にとって借り入れのハードルが下がります。

これによって事業を拡大しやすくなり、業績が向上しやすいです。

また、投資家は一定のリスクがあっても、預金より株式投資に資金を投じるようになります。

これらの動きにより、株価が上がります。

金利が上がると、企業は借り入れを避けるようになります。

これによって事業を拡大しにくくなり、業績が伸び悩むことも珍しくありません。

また、投資家はリスクのほとんどない預金によってある程度の利子を受け取れるようになるため、株式投資を避けるようになり、株価が下がります。

金利と株価のどこに注目すればいいですか

金利の動きを知ることで、景気局面を読みやすくなります。

順イールドの時はグロース株が好まれ、逆イールドが発生したら景気後退を危惧するという点を覚えておきましょう。

また、金利の動きから市場の資金の流れを読むことも重要です。

利上げ局面ではキャッシュや短期債、逆イールドが発生した時はディフェンシブ株に資金が集まります。

まとめ

今回は、金利と株価の関係について解説しました。

この2つは密接に連動しており、金利が上がると株価に悪影響を及ぼし、金利が下がると株式市場に資金が流れます。

株式投資を行う方は、常に金利についての情報にキャッチアップし、株価がこれから上昇・下落のどちらに動くのかを見極められるようにしましょう。

円高のときに株価はどうなるのか解説!円高を利用して儲ける投資商品も紹介

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。