トレードをする中で、「もっと効率的に資産を増やしたい」と感じることがあるのではないでしょうか。

そんな時におすすめなのが、回転売買です。

回転売買は、短い期間で取引を繰り返し、小さな利益を少しずつ増やしていく、資金効率の高い手法です。

今回は、回転売買のやり方やコツ、注意点などについて解説します。

回転売買とは

まずは、回転売買の仕組みや目的などについて解説します。

回転売買の定義

回転売買という言葉には、2つの意味があります。

1つ目は、違法行為としての回転売買です。

これはチャーニングと呼ばれ、証券会社や外務員が、顧客の口座を過剰に売買して手数料を稼ぐ行為を指しています。

金融商品取引法では「過当売買」と位置付けられ、行政処分や損害賠償の対象となります。(参考:金融庁監督指針 Ⅲ-2-2-7)

2つ目は、投資家が行う高回転短期売買です。

これは、デイトレードやスキャルピングのように、投資家自身が自己判断でポジションを高速に回転させる手法を指しています。

手数料負担・資金管理・心理的負荷を制御できれば有効な手段ですが、過剰売買に陥ると損失拡大のリスクが高まります。

以下、原則として本記事では「高回転短期売買」の意味で回転売買という言葉を使用します。

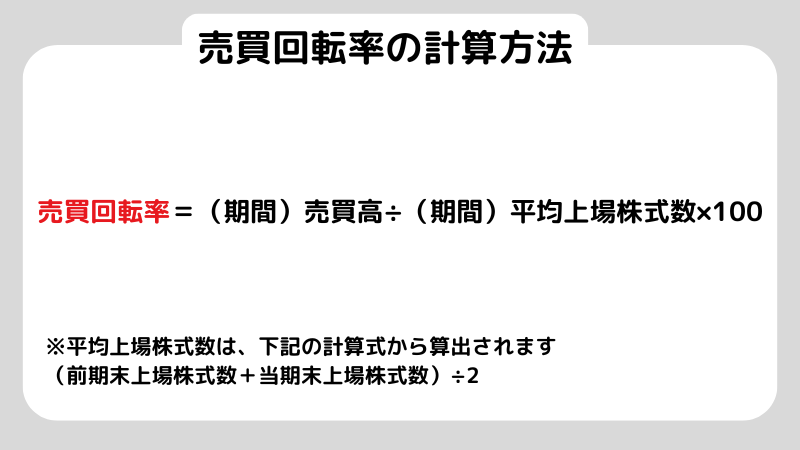

回転売買において、どの程度の回転が行われているかは「売買回転比率」から判断します。

比率を算出する数式は、以下の通りです。

回転売買の目的

回転売買の目的は、2つあります。

1つ目は、小幅利ざやの積み重ねです。

値動きに激しい動きのないレンジ相場でも、小さな上昇と下落は発生しています。

この波をとらえることで少しずつ利益を出し、取引回数を増やし最終的に大きな利益を狙います。

2つ目は、資金効率の向上です。

投資は長期運用が基本となっており、一度購入した商品は数年から数十年保有します。

しかし、トレードの一種である回転売買では利益が出たらすぐに決済し、そこで得た資金を次の取引で使うため、効率性が非常に高くなります。

回転売買にまつわる税金

回転売買で得た利益は課税対象となり、所得税、復興特別所得税、住民税を合わせた20.315%が課されます。

通常であれば確定申告が必要ですが、源泉徴収ありの特定口座を利用することで、証券会社が損益通算して納税します。

自分で手続きする必要は、一切ありません。

また、回転売買は取引回数が他の投資方法に比べて多く、利益も損失も大量に発生するため損益通算が非常に大切です。

損益通算とは、年内に発生した利益と損失を合算し、相殺する制度を指します。

例えば、年間の利益が500万円、損失が200万円だった場合、損益通算をしなければ500万円すべてに課税されます。

しかし、損益通算をすることで課税対象は300万円となり、大きな節税効果が見込めるでしょう。

回転売買の対象スタイル

回転売買を行う具体的なスタイルについて解説します。

デイトレード

デイトレードとは、当日中に取引を終わらせるトレード手法です。

基本的に数分から数時間しかポジションを保有せず、1回当たりの取引では30~100pips程度の利益を狙います。

デイトレードで利益を出すには、前日のニューヨーク市場や株価指数の推移など、さまざまな情報をリサーチしなくてはなりません。

ハイレベルな市場分析スキルが求められる一方、チャートから目を離す余裕はあるため、副業として実践できます。

スキャルピングより取引回数は少ないため、ストレスも小さいでしょう。

スキャルピング

スキャルピングとは、数秒から数分で取引を終わらせるトレード手法です。

1日に数十回から、多ければ数百回にわたり取引します。

1回当たりの取引の利幅は、10pips程度です。

スキャルピングは、とにかく市場の動きに素早く反応することが重要です。

高い集中力が求められ、何度も正しい判断をし続けるスキルがなければ利益は増えていきません。

取引中はずっとチャートに張り付く必要があり、トレードの中でも上級者向けの手法です。

回転売買で資産を増やすコツ

回転売買を通じて資産を形成するには、いくつかのコツがあります。

注文タイプと執行速度を意識する

回転売買で利益を出すには、注文タイプを理解して使いこなすことが重要です。

成行注文は、価格を指定せずすぐに約定できる方法です。

回転売買はわずかな値動きを逃さないスピード感が重要になるため、成約スピードが速い点は大きなメリットでしょう。

ただし、不利な価格で約定するスリッページのリスクがあります。

特に、流動性の低い銘柄や、レンジ相場以外の場面は注意が必要でしょう。

指値注文は、売買金額を事前に指定する注文方法です。

スリッページのリスクはありませんが、自分の希望金額に達しなければ取引が成立しないため、スピード感があるとは言えません。

基本的には成行注文でどんどん取引を進め、特定の価格で約定させたい取引の時だけ指値注文するとよいでしょう。

逆指値注文は、事前に設定した価格に達した段階で取引が執行される注文方法です。

損切りに使われることが多く、相場が急変動しても損失を最小限に抑えられます。

回転売買は一度の取引で得られる利益が小さいため、一度の判断ミスで大きな損失にならないよう対策しておくことが重要です。

いずれも注文方法でも、約定遅延とスリッページには注意しましょう。

アクセスが集中している時は、チャンスを逃してしまったり、発注から約定までに時間がかかったりします。

手数料とスプレッドコストの影響を考える

トレードでは、取引ごとに売買手数料が発生します。

1回あたりの金額は小さいですが、回転売買は取引数が多くなるため、手数料が利益を圧迫することも珍しくありません。

また、売値と買値の価格差であるスプレッドにも注意しましょう。

スプレッドが広いとコストが高くなり、手数料と同様に利益を圧迫します。

コストを抑えるためには、証券会社選びが重要です。

企業によっては、1日の取引回数によって手数料が一定となる定額制プランや、一定の条件を満たすと手数料が無料になるプランを提供しています。

また、板の薄さにも注意しましょう。

買いも売りも注文数量が少ない、板が薄い状態だと、わずかな売買でも価格が大きく変動するリスクがあります。

テクニカル指標を活用する

回転売買を成功させるため、テクニカル指標を活用しましょう。

特に注目すべき点は、3つあります。

1つ目は、出来高です。

出来高とは一定期間に取引された数量のことで、相場の信頼性や勢いを見極めます。

値が上昇しているのに出来高が伴わない場合、上昇トレンドは一時的なものでしょう。

値が下落していて出来高が急増していれば、反転の兆候ととらえることができます。

2つ目は、VWAPです。

これは売買高加重平均価格のことで、当日に取引所で成立した価格を出来高で加重平均した数値を指します。

VWAPよりも上の時は買いが優勢、下の時は売りが優勢です。

VWAPに近い価格の動きは、短期的なトレンドの分岐点となりやすいため、回転売買で利益を生み出すために重要な指標の一つです。

3つ目は、板読みです。

証券会社の気配値板には、買い・売り注文の数量や、指値注文の状況がリアルタイムで表示されます。

この情報をもとに、大口の注文があるか、板が薄いかを把握できます。

回転売買における注意点

回転売買をする際、気を付けるべき注意点を解説します。

過剰売買を避ける

回転売買は取引回数が多いですが、取引が大量であればよいというものではありません。

計画性を持ち、自分の許容範囲内で取引することが重要です。

また、過剰売買をすると取引コストがかさみ利益を圧迫します。

無計画に取引数を増やすと、売買手数料で相殺されて実質的には利益ゼロということにもなりえます。

メンタル負荷に注意する

常にチャートを監視して何度も繰り返し素早い判断をし続けることは、簡単ではありません。

一定の経験がある投資家でも、取引回数が増えるごとに精神的な疲労を感じ、冷静な分析が出来なくなります。

特に損失がかさむと「早く取り戻さなくては」と焦り、根拠なくナンピン買いしたり、損切り出来ず塩漬けしてしまったりといったミスが起きやすくなります。

メンタルに過剰な負荷がかからならないよう、取引前に明確なルールを設定しましょう。

あらかじめ決めた内容を機械的に守ることで、取引中に強い感情に振り回されにくくなります。

損切りルールを決めポジション管理する

取引前に決めるルールの中でも、損切に関するものは重要です。

回転売買は一度に得られる利益が小さいため、大損失をしてしまうと、取り返すのに非常に時間がかかります。

そのため、損失を抑えるため損切のルールを設定し、必ず守るよう心掛けてください。

損切りルールを決めるときは、まず1回のトレードにおける損失許容額を決定します。

目安として、総資金の1~2%程度が良いでしょう。

そして、どの価格になったら損切りするか、ラインを設定しましょう。

この2つに基づいて、1回の取引で保有する銘柄の量を決め、常に適切なポジションサイズを心がけてください。

回転売買における向き・不向き

回転売買には、向き・不向きがあります。

回転売買をすべきか、他の手法にすべきか悩んでいる方は、以下のポイントを参考にしてください。

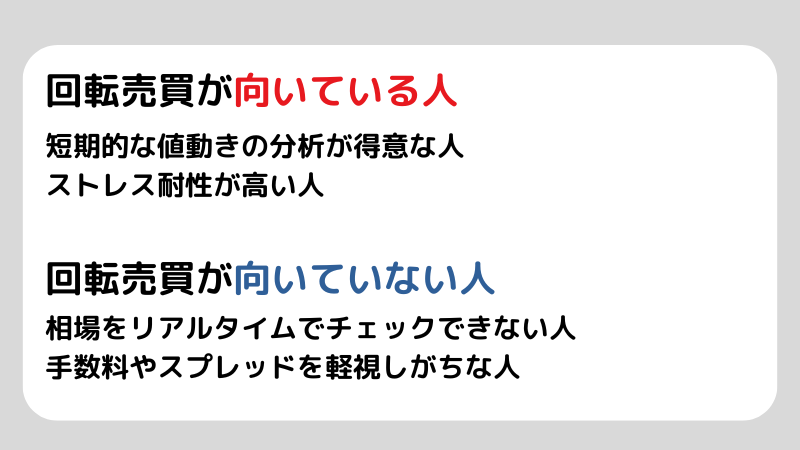

回転売買に向いている人

回転売買に向いているのは、短期的な値動きの分析が得意な人です。

回転売買では、移動平均線やRSIなどのテクニカル指標を駆使して、わずかな動きを逃さず「買われすぎ・売られすぎ」を判断し、トレンドの勢いを見極める必要があります。

板情報を読んだり、短期的な需給バランスを把握できる方は、向いているでしょう。

また、ストレス耐性が高い人にもおすすめです。

回転売買は何度も利益と損失が発生し、精神的なストレスが溜まりやすい手法です。

そういった環境でも常に正しく判断し続けるメンタルがなければ、回転売買が向いているとは言えません。

また、損失を出した時に失敗から目をそらさず、なぜ損失が出たのか、次からどうすべきかを考え改善していく精神的な強さも必要です。

回転売買に向いていない人

本業が忙しく相場をリアルタイムでチェックできない人は、回転売買に向いていません。

スイングトレードなどある程度の時間的余裕がある手法と異なり、回転売買は常に市場を監視する必要があります。

日中に本業がありPCやスマホを見続けられない方には、難しいでしょう。

手数料やスプレッドを軽視しがちな人にも、おすすめできません。

前述の通り、回転売買は取引回数が多く手数料やスプレッドが積み重なるため、最終的に利益を圧迫する可能性があります。

例えば、手数料が1回100円だとしても1か月で300回取引すれば3万円になり、年間で36万円となります。

こういったコスト意識が薄い方は、長期運用する投資など回転売買以外の手法の方が向いているでしょう。

回転売買に関するよくある質問

回転売買に関するよくある質問に回答します。

回転売買とは何ですか?

回転売買とは、短時間で売買を何度も繰り返し、利益を少しずつ増やしていく手法です。

基本的に、小幅利ざやの積み重ねと資金効率の向上を目的として行われます。

具体的には、デイトレードやスキャルピングなどがあります。

回転売買は禁止されていますか?

投資家が自分の意志で何度も取引することは、禁止されていません。

しかし、証券会社が投資家に対して、手数料目的で大量の取引を強要することはチャーニングと呼ばれ、金融商品取引法に反します。

まとめ

今回は、回転売買について解説しました。

株式やFXなどの世界では、回転売買を通じて資産を形成している方はたくさんいます。

かなりの集中力やテクニカル指標を活用するスキルなどは必要ですが、経験を積むことで少しずつ利益を出していけるようになるものです。

トレードのためにまとまった時間が取れ、強いメンタルを持っている方はぜひチャレンジしてみてください。

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。