「投資って難しそう」と感じている方にこそおすすめなのが、2024年から始まった「新NISA(ニーサ)」です。

新NISAは、少額から投資を始めたい人のために作られた制度で、株や投資信託で得た利益に税金がかからないという、大きなメリットがあります。

これまでの旧NISA制度よりもさらに使いやすく、非課税が無期限になりました。

今回は、これから投資を始めてみたい初心者の方に向けて、新NISAの仕組みやメリット・デメリット、始め方までを解説していきます。

初心者でもわかる新NISA(ニーサ)とは?

新NISAとは、株や投資信託の運用益が非課税になる、資産形成のための新しい制度です。

これまでのNISA制度をさらに発展させ、個人が長期的に資産を育てていけるよう、2024年から制度が見直されました。

名称に「新」と付いているのは、それまでの「一般NISA」「つみたてNISA」とは仕組みが大きく異なるためです。

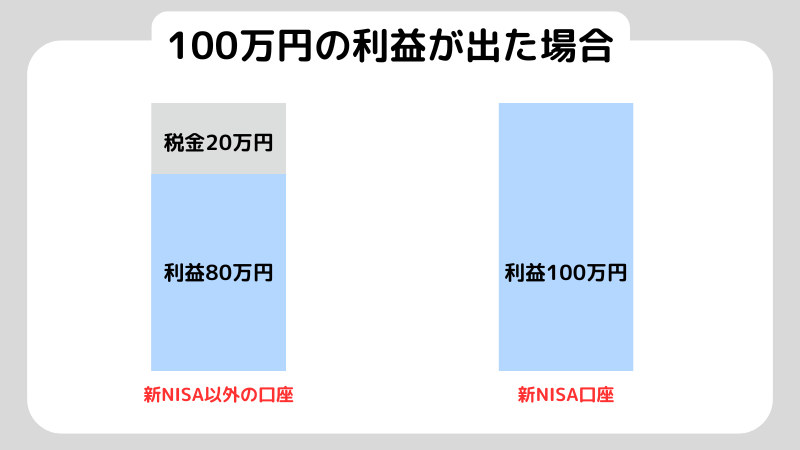

通常、株や投資信託で利益が出ると、約20%の税金がかかります。

たとえば、100万円の利益が出た場合には、そのうち20万円程度が税金として差し引かれてしまいます。

しかし、新NISA口座を使っていれば、この税金が一切かからず、得た利益をまるごと自分の資産として受け取ることができるのです。

新NISAには、「つみたて投資枠」と「成長投資枠」という2種類の非課税投資枠があります。

つみたて投資枠は、毎月少しずつ積み立てていく投資方法に適しており、成長投資枠は、個別株やETFなどにまとまった金額を投資したいときに向いています。

どちらの枠も併用することができ、年間最大360万円まで非課税で投資できるというのが、新NISAの大きな特徴です。

たとえば、日々の生活費のなかから3万円ずつ積み立てながら、ボーナスなどで余裕があるときに一括で株やETFを購入する、といった活用ができます。

こうした柔軟さも、これから投資を始めたい初心者にとっては大きな魅力です。

新NISAのメリットは?

新NISAの魅力はたくさんありますが、ここでは代表的な3つのメリットに絞って紹介します。

非課税期間が無期限

2023年までのNISAでは、非課税で運用できる期間が決まっており、たとえば一般NISAなら最長5年間まででした。

非課税期間を過ぎた投資商品は、そのまま保有していても課税対象となり、制度を意識して売却する必要がありました。

新NISAではこの制限がなくなり、一度購入した金融商品は、いつまで持っていても利益が非課税のままとなります。

これは、長期投資をするうえで非常に有利な条件といえるでしょう。

売るタイミングに悩むことなく、じっくりと資産を育てられる安心感があります。

非課税枠は売却したら再利用できる

従来のNISA制度では、年間の非課税枠を使い切ったあとに途中で売却しても、その年の非課税枠は復活しませんでした。

つまり、枠を無駄にしてしまうことがあるという仕組みだったのです。

しかし新NISAでは、途中で売却した分の非課税枠を再び利用できるようになりました。

たとえば、成長投資枠240万円のうち100万円分の株式を売却した場合、同年内に再び100万円分の別の株式に投資することができるのです。

この柔軟さにより、相場状況に応じて資産配分を見直したり、利益確定をしやすくなったりするメリットがあります。

つみたて投資枠と成長投資枠の併用ができる

これまでは一般NISAかつみたてNISAのどちらか一方しか選べませんでしたが、新NISAでは、つみたて投資枠と成長投資枠を併用することが可能です。

投資初心者にとっては、つみたて投資枠で少額から投資を始め、慣れてきたら成長投資枠でより多様な商品にチャレンジするといったステップアップの方法も選べます。

たとえば、積み立てながら成長性のある個別株やETFにも挑戦したいと考える人にとっては、2つの枠の併用は非常に使い勝手が良く、効率よく非課税枠を活用できます。

新NISAのデメリットは?

魅力的な新NISAですが、注意しておきたいポイントもあります。

損失が出る可能性がある

NISA口座を使えば利益に税金はかかりませんが、投資そのものにリスクがあることは忘れてはいけません。

投資した商品によっては、購入したときより値下がりしてしまい、結果として損失が出ることもあります。

特に個別株などは値動きが大きく、初心者のうちは思ったように利益が出ないこともあるでしょう。

そうしたリスクも踏まえ、無理のない範囲で投資を行うことが大切です。

ルール変更のリスクがある

新NISAは現在、「恒久化」された制度として位置づけられていますが、これはずっと変わらないことを保証しているわけではありません。

税制は政治や経済情勢の影響を受けやすく、将来的に制度の内容が見直される可能性も十分にあります。

そのため、常に最新の情報にアンテナを張っておくことや、制度に過度に依存しすぎない投資計画を立てておくことも重要です。

損益通算・繰越控除ができない

新NISAでは、損益通算(利益と損失の相殺)や、損失の繰越控除ができません。

課税口座であれば、利益が出た取引と、損失が出た取引を相殺して、課税対象額を算定できるため、損失で、節税できる場合があります。

それに対して、NISA口座内の損失は、課税口座の利益と相殺できないため、大きな損失が出た場合でも税金面での救済策がないことを理解しておきましょう。

高配当株や価格変動の大きい個別銘柄を買う場合は、リスクを分散するなどの工夫がさらに重要となります。

従来のNISAと何が違うの?

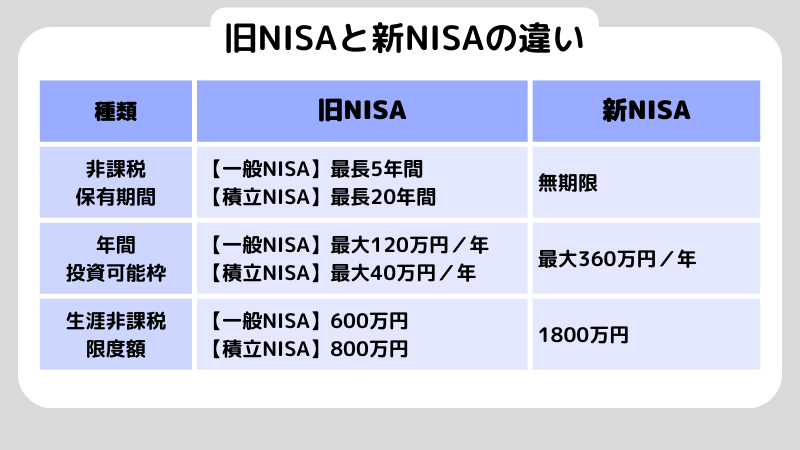

ここで、従来のNISA制度と新NISAの違いを簡単に振り返ってみましょう。

従来の一般NISA・つみたてNISAとの比較

従来の一般NISAでは年間120万円まで投資することができ、非課税期間は5年間とされていました。

つみたてNISAの場合は、年間40万円までの積立型投資に限定され、非課税期間は20年とされていました。

一方で新NISAでは、つみたて投資枠として年間120万円、成長投資枠として年間240万円の、合計最大360万円まで非課税で投資ができるようになりました。

さらに、2つの枠を併用できる点や、売却した分の枠を再利用できる点など、使い勝手が大きく改善されています。

新NISAになって変更された点

最大の変更点は、非課税期間が無期限になったことです。

これにより、将来のライフプランやライフイベントに合わせて、自由なタイミングで売却や資産の取り崩しができるようになりました。

また、非課税枠の再利用が可能になったことで、投資の途中で資産配分を見直したり、利益確定をしやすくなったりする柔軟性も高まりました。

以前の制度では、こうした動きに制限があったため、長期運用の計画が立てにくい側面がありました。

新NISAで投資した場合のシミュレーション

それでは、新NISAで実際にどのくらい資産が増えるのか、シミュレーションしてみましょう。

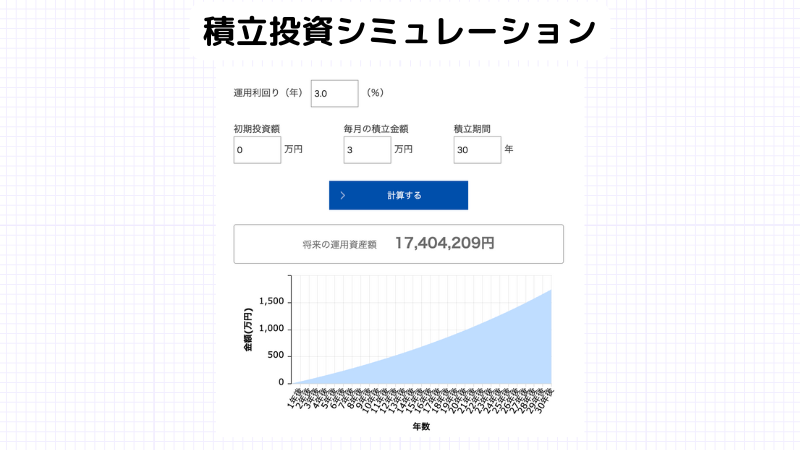

毎月3万円を30年投資信託に積み立てた場合

毎月3万円ずつ積み立てていくと、年間で36万円、30年間で元本は1,080万円になります。

仮に年利3%で運用した場合、最終的には約1,740万円まで資産が増える試算になります。

このケースでは「ドルコスト平均法」という購入タイミングを分散する手法も活用できるため、相場の変動リスクを和らげながら着実に資産を形成していけるのが魅力です。

生活費のなかから無理のない範囲で積み立てることで、長期的に安定した資産を作ることが可能です。

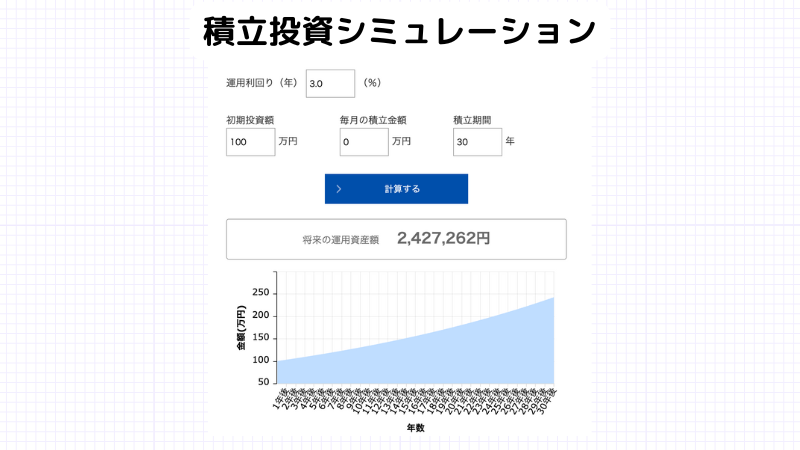

100万円を投資信託で一括投資して30年放置した場合

100万円を一括で投資して、30年間そのまま放置した場合、年利3%で運用できたとすると約242万円まで成長します。

このように一括投資は、タイミング次第で大きなリターンが期待できる一方で、価格変動の影響を受けやすくなります。

とはいえ、長期間にわたって保有を続ければ、短期的な値動きに左右されにくくなり、結果的に資産が大きく育つ可能性があります。

積立と一括投資、それぞれにメリットがありますが、新NISAではこれらを組み合わせて運用することも可能です。

たとえば、つみたて投資枠で毎月コツコツ積み立てながら、余剰資金を使って成長投資枠で一括投資をするというように、投資スタイルを柔軟に設計できる点も、新NISAの魅力といえるでしょう。

新NISA口座を開設して投資を始める手順

投資を始めるのは意外と簡単です。以下の5ステップで、誰でも始められます。

金融機関を選ぶ

まずは、証券会社や銀行など、自分に合った金融機関を選びます。

スマホだけで完結できるネット証券も人気で、初心者にはSBI証券や楽天証券などが手数料が安くて使いやすいとされています。

口座開設・資料請求の申し込み

選んだ金融機関のサイトやアプリから、口座開設を申し込みます。

本人確認書類を提出すれば、最短で数日以内に開設されます。

NISA口座の申し込み

証券口座ができたら、NISA口座の開設も申し込みます。

こちらは税務署の確認が必要なため、数日〜数週間程度かかることがあります。

証券口座に資金を入金

NISA口座が開設できたら、資金を入金します。

いきなり大きな金額ではなく、無理のない範囲から始めるのがおすすめです。

投資商品の選定・購入手続き

最後に、投資信託や株式など、自分に合った商品を選び、購入手続きを進めます。

初心者は「つみたて投資枠」から始めてみると、少額で分散投資ができ、リスクを抑えやすくなります。

まとめ

新NISAは、投資をこれから始めたいと考える人にとって、とても心強い制度です。

少額からでも始められ、利益にかかる税金もゼロ。

長期でじっくり資産を増やしたい人にはぴったりの仕組みです。

もちろん、投資にはリスクがつきものですが、制度の仕組みやメリット・デメリットをしっかり理解しておけば、不安は大きく和らぎます。

無理のない金額から、まずは第一歩を踏み出してみませんか?

積立NISAとは違う?初心者が知るべき「つみたて投資枠」の基礎知識

株トレード歴40年のプロトレーダー相場師朗先生が監修する株式投資情報総合サイト「インテク」の編集部です。今から株式投資を始めたいと思っている投資初心者の方から、プロが実際に使っているトレード手法の解説までの幅広いコンテンツを「わかりやすく、気軽に、実用的に」をモットーに発信しています。